GDS Holdings Limited (NASDAQ:GDS) ist möglicherweise nicht so falsch bewertet, wie es den Anschein hat

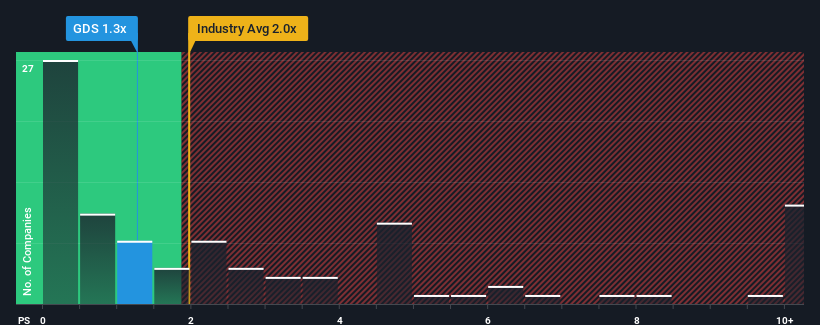

Das Kurs-Umsatz-Verhältnis (oder "KGV") von GDS Holdings Limited(NASDAQ:GDS) von 1,3 lässt das Unternehmen im Vergleich zur IT-Branche in den Vereinigten Staaten, in der etwa die Hälfte der Unternehmen ein KGV von mehr als 2 und sogar ein KGV von mehr als 5 aufweisen, im Moment wie einen Kauf erscheinen. Das KGV könnte jedoch aus einem bestimmten Grund niedrig sein, und es bedarf weiterer Untersuchungen, um festzustellen, ob es gerechtfertigt ist.

Sehen Sie sich unsere neueste Analyse zu GDS Holdings an

Was bedeutet das Kurs-Umsatz-Verhältnis von GDS Holdings für die Aktionäre?

Die letzten Zeiten waren nicht gut für GDS Holdings, da die Einnahmen langsamer als bei den meisten anderen Unternehmen gestiegen sind. Es scheint, dass viele davon ausgehen, dass die uninspirierende Umsatzentwicklung anhalten wird, was das Wachstum des Kurs-Gewinn-Verhältnisses (KGV) gedrückt hat. Wenn Sie das Unternehmen immer noch mögen, sollten Sie hoffen, dass sich die Einnahmen nicht weiter verschlechtern und dass Sie einige Aktien erwerben können, solange sie in Ungnade fallen.

Möchten Sie herausfinden, wie die Analysten die Zukunft von GDS Holdings im Vergleich zur Branche einschätzen? In diesem Fall ist unser kostenloser Bericht ein guter Ausgangspunkt.Was sagen uns die Umsatzwachstumsmetriken über das niedrige KGV?

Das Kurs-Gewinn-Verhältnis von GDS Holdings ist typisch für ein Unternehmen, von dem nur ein begrenztes Wachstum erwartet wird und das vor allem schlechter abschneidet als die Branche.

Betrachtet man das letzte Jahr des Umsatzwachstums, so verzeichnete das Unternehmen einen beachtlichen Anstieg von 7,6 %. In den letzten drei Jahren ist der Gesamtumsatz sogar um 85 % gestiegen, was durch die kurzfristige Entwicklung etwas begünstigt wurde. Man kann also mit Fug und Recht behaupten, dass das Unternehmen in letzter Zeit ein hervorragendes Umsatzwachstum verzeichnete.

Was die Aussichten betrifft, so dürften die Analysten, die das Unternehmen beobachten, in den nächsten drei Jahren ein jährliches Wachstum von 13 % prognostizieren. Das entspricht in etwa dem prognostizierten Wachstum von 14 % pro Jahr für die gesamte Branche.

In Anbetracht dessen ist es merkwürdig, dass das Kurs-Gewinn-Verhältnis von GDS Holdings unter dem der meisten anderen Unternehmen liegt. Möglicherweise sind die meisten Anleger nicht davon überzeugt, dass das Unternehmen die künftigen Wachstumserwartungen erfüllen kann.

Was können wir aus dem Kurs-Gewinn-Verhältnis von GDS Holdings lernen?

Es wird argumentiert, dass das Kurs-Umsatz-Verhältnis in bestimmten Branchen ein minderwertiges Maß für den Wert ist, aber es kann ein aussagekräftiger Stimmungsindikator sein.

Unseres Erachtens ist das Kurs-Umsatz-Verhältnis von GDS Holdings nach wie vor niedrig, obwohl das erwartete Wachstum im Einklang mit dem anderer Unternehmen der Branche steht. Trotz des geschätzten durchschnittlichen Umsatzwachstums könnte es einige unbeobachtete Bedrohungen geben, die das KGV niedrig halten. Vielleicht sind die Anleger besorgt, dass das Unternehmen in nächster Zeit hinter den Prognosen zurückbleiben könnte.

Wir wollen nicht zu viel verraten, aber wir haben auch ein Warnzeichen für GDS Holdings gefunden, auf das Sie achten sollten.

Wenn Sie sich für Unternehmen mit einem soliden Gewinnwachstum in der Vergangenheit interessieren, sollten Sie sich diese kostenlose Sammlung anderer Unternehmen mit starkem Gewinnwachstum und niedrigen Kurs-Gewinn-Verhältnissen ansehen.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob GDS Holdings unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.