Dropbox, Inc. hat gerade das EPS um 40% übertroffen: Was die Analysten als Nächstes erwarten

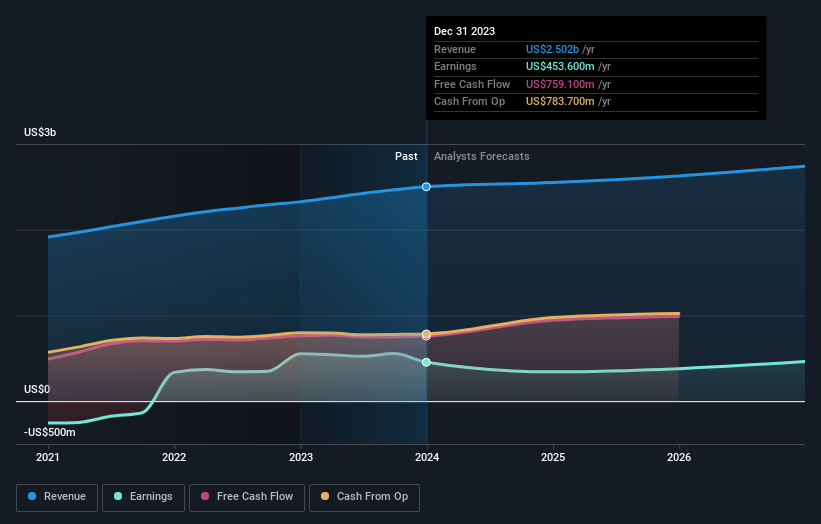

Eine der größten Nachrichten der letzten Woche war, dass die Aktien von Dropbox, Inc.(NASDAQ:DBX) in der Woche nach den letzten Jahresergebnissen um 23% gefallen sind und gestern bei 25,08 US$ schlossen. Der Umsatz lag bei 2,5 Mrd. US-Dollar und entsprach damit in etwa den Erwartungen der Analysten, obwohl der Gewinn pro Aktie (EPS) mit 1,31 US-Dollar die Erwartungen übertraf und damit beeindruckende 40 % über den Schätzungen lag. Nach dem Ergebnis haben die Analysten ihr Gewinnmodell aktualisiert, und es wäre gut zu wissen, ob sie der Meinung sind, dass sich die Aussichten des Unternehmens stark verändert haben, oder ob alles beim Alten bleibt. Wir haben die jüngsten gesetzlichen Prognosen zusammengetragen, um zu sehen, ob die Analysten ihre Gewinnmodelle nach diesen Ergebnissen geändert haben.

Sehen Sie sich unsere neueste Analyse für Dropbox an

Unter Berücksichtigung der jüngsten Ergebnisse erwarten die zwölf Analysten von Dropbox derzeit einen Umsatz von 2,55 Mrd. US-Dollar im Jahr 2024, was in etwa dem Niveau der letzten 12 Monate entspricht. Es wird erwartet, dass der Gewinn je Aktie im gleichen Zeitraum um 25 % auf 0,99 US-Dollar sinken wird. Vor den jüngsten Ergebnissen waren die Analysten jedoch von einem Umsatz von 2,58 Mrd. US$ und einem Gewinn pro Aktie (EPS) von 1,12 US$ im Jahr 2024 ausgegangen. Die Analysten scheinen nach den jüngsten Ergebnissen pessimistischer geworden zu sein. Während die Umsatzprognosen unverändert blieben, gingen die Schätzungen für den Gewinn pro Aktie deutlich zurück.

Es mag überraschen, dass das Konsenskursziel mit 30,30 US$ weitgehend unverändert blieb, wobei die Analysten eindeutig davon ausgehen, dass der prognostizierte Gewinnrückgang keine großen Auswirkungen auf die Bewertung haben wird. Sich auf ein einziges Kursziel zu fixieren, kann jedoch unklug sein, da das Konsensziel praktisch der Durchschnitt der Kursziele der Analysten ist. Daher sehen sich einige Anleger gerne die Spanne der Schätzungen an, um festzustellen, ob es abweichende Meinungen zur Bewertung des Unternehmens gibt. Derzeit bewertet der optimistischste Analyst Dropbox mit 36,00 US-Dollar pro Aktie, während der pessimistischste Analyst die Aktie mit 24,00 US-Dollar bewertet. Die Analysten haben definitiv unterschiedliche Ansichten über das Unternehmen, aber die Spanne der Schätzungen ist unserer Meinung nach nicht groß genug, um darauf hinzuweisen, dass Dropbox-Aktionäre extreme Ergebnisse erwarten könnten.

Wenn wir nun das Gesamtbild betrachten, können wir diese Prognosen u. a. dadurch verstehen, dass wir sie mit der bisherigen Leistung und den Wachstumsschätzungen der Branche vergleichen. Wir möchten hervorheben, dass sich das Umsatzwachstum von Dropbox voraussichtlich verlangsamen wird. Die prognostizierte annualisierte Wachstumsrate von 1,9 % bis Ende 2024 liegt deutlich unter dem historischen Wachstum von 11 % pro Jahr in den letzten fünf Jahren. Zum Vergleich: Für die anderen von Analysten beobachteten Unternehmen in dieser Branche wird ein jährliches Umsatzwachstum von 13 % prognostiziert. Berücksichtigt man die prognostizierte Verlangsamung des Wachstums, liegt es auf der Hand, dass Dropbox auch langsamer wachsen wird als andere Branchenteilnehmer.

Das Endergebnis

Die größte Sorge ist, dass die Analysten ihre Schätzungen für den Gewinn pro Aktie gesenkt haben, was darauf hindeutet, dass Dropbox geschäftlicher Gegenwind bevorstehen könnte. Erfreulicherweise bestätigten die Analysten auch ihre Umsatzschätzungen, was darauf hindeutet, dass das Unternehmen den Erwartungen entspricht. Allerdings deuten unsere Daten darauf hin, dass die Umsatzerlöse von Dropbox voraussichtlich schlechter ausfallen werden als die der gesamten Branche. Das Konsenskursziel liegt unverändert bei 30,30 US-Dollar, wobei die jüngsten Schätzungen nicht ausreichen, um die Kursziele zu beeinflussen.

Wir sind der Meinung, dass die langfristigen Aussichten des Unternehmens viel wichtiger sind als die Gewinne des nächsten Jahres. Bei Simply Wall St haben wir eine ganze Reihe von Analystenschätzungen für Dropbox bis zum Jahr 2026, die Sie hier auf unserer Plattform kostenlos einsehen können.

Bevor Sie jedoch zu enthusiastisch werden, haben wir 3 Warnzeichen für Dropbox entdeckt (eines davon ist etwas besorgniserregend!), die Sie beachten sollten.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Dropbox unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Oder senden Sie eine E-Mail an editorial-team (at) simplywallst.com.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.