Diese 4 Maßnahmen deuten darauf hin, dass Teradyne (NASDAQ:TER) Schulden vernünftig einsetzt

David Iben brachte es auf den Punkt, als er sagte: "Volatilität ist kein Risiko, um das wir uns kümmern. Was uns interessiert, ist die Vermeidung eines dauerhaften Kapitalverlusts. Es liegt also auf der Hand, dass man die Verschuldung berücksichtigen muss, wenn man darüber nachdenkt, wie riskant eine bestimmte Aktie ist, denn eine zu hohe Verschuldung kann ein Unternehmen untergehen lassen. Wir stellen fest, dass Teradyne, Inc.(NASDAQ:TER) Schulden in seiner Bilanz hat. Aber sollten sich die Aktionäre über die Verwendung von Schulden Sorgen machen?

Wann ist Verschuldung ein Problem?

Schulden und andere Verbindlichkeiten werden für ein Unternehmen dann riskant, wenn es diese Verpflichtungen nicht ohne Weiteres erfüllen kann, entweder mit freiem Cashflow oder durch die Aufnahme von Kapital zu einem attraktiven Preis. Ein fester Bestandteil des Kapitalismus ist der Prozess der "schöpferischen Zerstörung", bei dem gescheiterte Unternehmen von ihren Bankern gnadenlos liquidiert werden. Das kommt zwar nicht allzu häufig vor, doch erleben wir häufig, dass verschuldete Unternehmen ihre Aktionäre dauerhaft verwässern, weil die Kreditgeber sie zwingen, Kapital zu einem schlechten Preis aufzunehmen. Die häufigste Situation ist jedoch die, dass ein Unternehmen seine Schulden einigermaßen gut verwaltet - und zwar zu seinem eigenen Vorteil. Wenn wir über die Verwendung von Schulden durch ein Unternehmen nachdenken, betrachten wir zunächst Barmittel und Schulden zusammen.

Sehen Sie sich unsere neueste Analyse für Teradyne an

Wie hoch ist die Verschuldung von Teradyne?

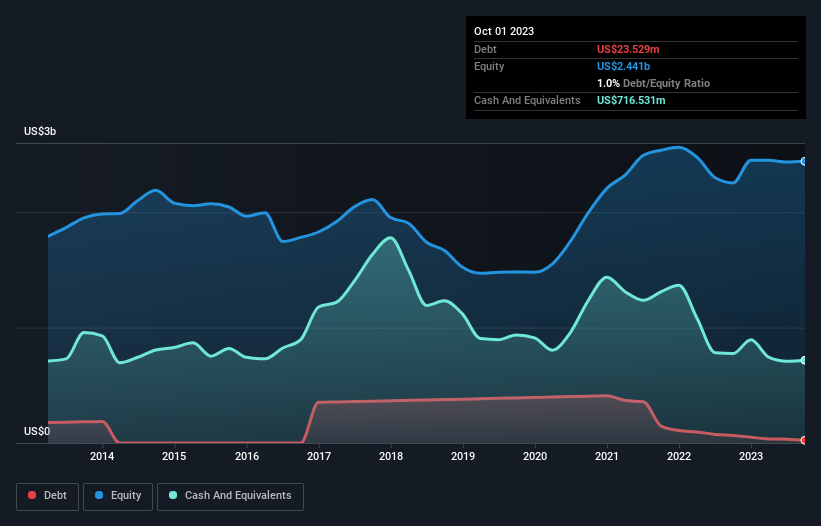

Die Abbildung unten, auf die Sie klicken können, um mehr Details zu sehen, zeigt, dass Teradyne Ende Oktober 2023 Schulden in Höhe von 23,5 Mio. US-Dollar hatte, was einer Verringerung von 64,8 Mio. US-Dollar innerhalb eines Jahres entspricht. Aus der Bilanz geht jedoch hervor, dass Teradyne 716,5 Mio. USD an Barmitteln besitzt, so dass das Unternehmen tatsächlich über 693,0 Mio. USD an Nettobarmitteln verfügt.

Ein Blick auf die Verbindlichkeiten von Teradyne

Die letzten Bilanzdaten zeigen, dass Teradyne Verbindlichkeiten in Höhe von 640,7 Mio. US$ hat, die innerhalb eines Jahres fällig werden, und Verbindlichkeiten in Höhe von 288,7 Mio. US$, die danach fällig werden. Diesen Verpflichtungen stehen Barmittel in Höhe von 716,5 Mio. US$ sowie Forderungen im Wert von 455,9 Mio. US$ gegenüber, die innerhalb von 12 Monaten fällig werden. Das Unternehmen verfügt also über 243,1 Mio. US$ mehr an liquiden Mitteln als an Gesamtverbindlichkeiten.

In Anbetracht der Größe von Teradyne scheinen die liquiden Mittel in einem guten Verhältnis zu den Gesamtverbindlichkeiten zu stehen. Auch wenn es schwer vorstellbar ist, dass das 16,1-Milliarden-US-Dollar-Unternehmen mit Liquiditätsengpässen zu kämpfen hat, lohnt es sich unserer Meinung nach dennoch, seine Bilanz zu beobachten. Einfach ausgedrückt: Die Tatsache, dass Teradyne mehr Barmittel als Schulden hat, ist wohl ein guter Hinweis darauf, dass das Unternehmen seine Schulden sicher verwalten kann.

Tatsächlich ist die niedrige Verschuldung Teradynes rettender Trumpf, denn das EBIT ist in den letzten zwölf Monaten um 39 % eingebrochen. Sinkende Gewinne (wenn sich der Trend fortsetzt) könnten selbst eine bescheidene Verschuldung ziemlich riskant machen. Die Bilanz ist eindeutig der Bereich, auf den man sich bei der Analyse der Verschuldung konzentrieren sollte. Letztendlich wird jedoch die zukünftige Rentabilität des Unternehmens darüber entscheiden, ob Teradyne seine Bilanz im Laufe der Zeit stärken kann. Wenn Sie also wissen möchten, was die Fachleute denken, könnte dieser kostenlose Bericht über Gewinnprognosen von Analysten für Sie interessant sein.

Schließlich mag das Finanzamt zwar die buchhalterischen Gewinne bewundern, aber Kreditgeber akzeptieren nur kaltes, hartes Geld. Teradyne mag zwar Nettobarmittel in der Bilanz haben, aber es ist dennoch interessant zu sehen, wie gut das Unternehmen seinen Gewinn vor Zinsen und Steuern (EBIT) in freien Cashflow umwandelt, da dies sowohl den Bedarf an Schulden als auch die Fähigkeit, Schulden zu verwalten, beeinflussen wird. In den letzten drei Jahren verzeichnete Teradyne einen freien Cashflow in Höhe von 68 % seines EBIT, was in etwa normal ist, da der freie Cashflow keine Zinsen und Steuern enthält. Dieser kalte, harte Cashflow bedeutet, dass das Unternehmen seine Schulden reduzieren kann, wenn es dies wünscht.

Resümee

Wir haben zwar Verständnis für Anleger, die Schulden als bedenklich empfinden, doch sollten Sie nicht vergessen, dass Teradyne über eine Nettoliquidität von 693,0 Mio. US-Dollar sowie über mehr liquide Vermögenswerte als Verbindlichkeiten verfügt. Das Tüpfelchen auf dem i ist, dass 68 % dieses EBIT in freien Cashflow umgewandelt wurden, was 370 Mio. US$ einbrachte. Wir haben also kein Problem mit der Verwendung von Schulden durch Teradyne. Im Laufe der Zeit neigen die Aktienkurse dazu, den Gewinnen pro Aktie zu folgen. Wenn Sie also an Teradyne interessiert sind, sollten Sie hier klicken, um eine interaktive Grafik der Gewinnentwicklung pro Aktie zu sehen.

Wenn Sie natürlich zu den Anlegern gehören, die lieber Aktien ohne Schulden kaufen, dann sollten Sie nicht zögern, noch heute unsere exklusive Liste der Netto-Cash-Wachstumsaktien zu entdecken.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Teradyne unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir stellen Kommentare zur Verfügung, die ausschließlich auf historischen Daten und Analystenprognosen beruhen und eine unvoreingenommene Methodik verwenden, und unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Bitte beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.