Warren Buffett hat einmal gesagt: "Volatilität ist keineswegs gleichbedeutend mit Risiko". Wenn wir darüber nachdenken, wie riskant ein Unternehmen ist, schauen wir uns immer gerne die Verwendung von Schulden an, da eine Überschuldung zum Ruin führen kann. Wie viele andere Unternehmen macht auch RumbleOn, Inc.(NASDAQ:RMBL) Gebrauch von Schulden. Die eigentliche Frage ist jedoch, ob diese Schulden das Unternehmen riskant machen.

Wann ist Verschuldung ein Problem?

Schulden helfen einem Unternehmen so lange, bis das Unternehmen Schwierigkeiten hat, sie zurückzuzahlen, entweder mit neuem Kapital oder mit freiem Cashflow. Wenn das Unternehmen seinen gesetzlichen Verpflichtungen zur Rückzahlung der Schulden nicht nachkommen kann, gehen die Aktionäre letztlich leer aus. Ein häufigeres (aber immer noch schmerzhaftes) Szenario ist jedoch, dass das Unternehmen neues Eigenkapital zu einem niedrigen Preis aufnehmen muss, wodurch die Aktionäre dauerhaft verwässert werden. Indem sie die Verwässerung ersetzen, können Schulden jedoch ein extrem gutes Instrument für Unternehmen sein, die Kapital für Wachstumsinvestitionen mit hohen Renditen benötigen. Wenn wir die Verschuldung untersuchen, betrachten wir zunächst sowohl die Barmittel als auch die Verschuldung zusammen.

Sehen Sie unsere letzte Analyse für RumbleOn

Wie hoch ist die Nettoverschuldung von RumbleOn?

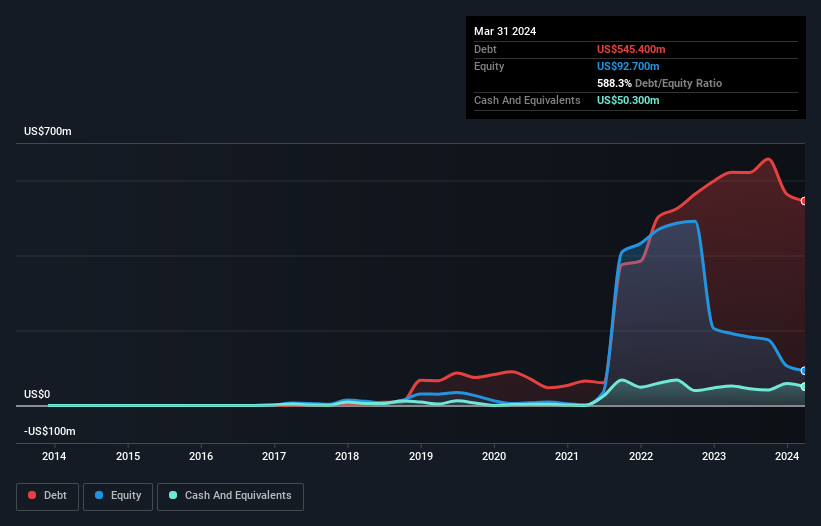

Wie Sie unten sehen können, hatte RumbleOn im März 2024 Schulden in Höhe von 545,4 Mio. US$, gegenüber 621,8 Mio. US$ im Vorjahr. Auf der anderen Seite verfügt das Unternehmen über 50,3 Mio. US$ an Barmitteln, was zu einer Nettoverschuldung von etwa 495,1 Mio. US$ führt.

Wie gesund ist die Bilanz von RumbleOn?

Wenn wir die letzten Bilanzdaten näher betrachten, sehen wir, dass RumbleOn Verbindlichkeiten in Höhe von 411,5 Millionen US-Dollar hat, die innerhalb von 12 Monaten fällig werden, und Verbindlichkeiten in Höhe von 394,5 Millionen US-Dollar, die danach fällig werden. Diesen Verpflichtungen stehen Barmittel in Höhe von 50,3 Mio. US-Dollar sowie Forderungen in Höhe von 33,5 Mio. US-Dollar gegenüber, die innerhalb von 12 Monaten fällig werden. Somit übersteigen seine Verbindlichkeiten insgesamt 722,2 Mio. US$ die Summe seiner Barmittel und kurzfristigen Forderungen.

Dieses Defizit wirft einen Schatten auf das 175,6 Mio. US$ schwere Unternehmen, das wie ein Koloss über den Normalsterblichen thront. Wir sind daher der Meinung, dass die Aktionäre dieses Unternehmen genau beobachten sollten. Schließlich würde RumbleOn wahrscheinlich eine umfangreiche Rekapitalisierung benötigen, wenn es heute seine Gläubiger bezahlen müsste. Die Bilanz ist eindeutig der Bereich, auf den man sich konzentrieren sollte, wenn man die Schulden analysiert. Aber es sind vor allem die zukünftigen Erträge, die darüber entscheiden werden, ob RumbleOn in der Lage sein wird, eine gesunde Bilanz aufrechtzuerhalten. Wenn Sie sich also auf die Zukunft konzentrieren möchten, können Sie sich diesen kostenlosen Bericht mit den Gewinnprognosen der Analysten ansehen.

Im letzten Jahr verzeichnete RumbleOn einen Verlust vor Zinsen und Steuern und schrumpfte seinen Umsatz sogar um 8,2 % auf 1,3 Mrd. US-Dollar. Das ist nicht das, was wir uns erhoffen würden.

Vorbehalt des Kaufs

In den letzten zwölf Monaten hat RumbleOn einen Verlust vor Zinsen und Steuern (EBIT) erwirtschaftet. Genauer gesagt belief sich der EBIT-Verlust auf 3,5 Millionen US-Dollar. In Anbetracht der oben erwähnten erheblichen Verbindlichkeiten sind wir bei dieser Investition äußerst vorsichtig. Natürlich kann sich die Situation mit etwas Glück und guter Ausführung verbessern. Wir halten dies jedoch für unwahrscheinlich, da das Unternehmen nur über geringe liquide Mittel verfügt und im letzten Jahr 56 Mio. USD verbrannt hat. Wir betrachten diese Aktie daher als hochriskant und wären nicht überrascht, wenn das Unternehmen die Aktionäre in Kürze um Geld bittet. Die Bilanz ist eindeutig der Bereich, auf den man sich bei der Analyse von Schulden konzentrieren sollte. Doch nicht alle Anlagerisiken sind in der Bilanz zu finden - im Gegenteil. Bei RumbleOn beispielsweise gibt es 2 Warnzeichen (und eines davon ist signifikant) , von denen wir glauben, dass Sie sie kennen sollten.

Wenn Sie nach alledem eher an einem schnell wachsenden Unternehmen mit einer grundsoliden Bilanz interessiert sind, dann sollten Sie sich unverzüglich unsere Liste der Netto-Cash-Wachstumsaktien ansehen.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob RumbleOn unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Haben Sie Bedenken bezüglich des Inhalts? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir stellen Kommentare zur Verfügung, die ausschließlich auf historischen Daten und Analystenprognosen beruhen und eine unvoreingenommene Methodik verwenden, und unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Bitte beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

Haben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Alternativ können Sie auch eine E-Mail an editorial-team@simplywallst.com senden.

This article has been translated from its original English version, which you can find here.