Der legendäre Fondsmanager Li Lu (der von Charlie Munger unterstützt wurde) sagte einmal: "Das größte Anlagerisiko ist nicht die Volatilität der Preise, sondern die Frage, ob Sie einen dauerhaften Kapitalverlust erleiden werden. Es scheint also, als wüssten die klugen Köpfe, dass Schulden - die in der Regel mit Konkursen einhergehen - ein sehr wichtiger Faktor sind, wenn es darum geht, das Risiko eines Unternehmens zu bewerten. Wichtig ist, dass XOMA Royalty Corporation(NASDAQ:XOMA) Schulden hat. Die wichtigere Frage ist jedoch: Wie hoch ist das Risiko, das von diesen Schulden ausgeht?

Wann ist Verschuldung ein Problem?

Im Allgemeinen werden Schulden nur dann zu einem echten Problem, wenn ein Unternehmen sie nicht ohne Weiteres zurückzahlen kann, sei es durch die Aufnahme von Kapital oder durch seinen eigenen Cashflow. Ein wesentlicher Bestandteil des Kapitalismus ist der Prozess der "schöpferischen Zerstörung", bei dem gescheiterte Unternehmen von ihren Bankern gnadenlos liquidiert werden. Eine üblichere (aber immer noch teure) Situation ist jedoch, dass ein Unternehmen seine Aktionäre zu einem günstigen Aktienkurs verwässern muss, nur um die Schulden in den Griff zu bekommen. Der Vorteil von Schulden ist natürlich, dass sie oft billiges Kapital darstellen, insbesondere wenn sie die Verwässerung eines Unternehmens durch die Möglichkeit ersetzen, zu hohen Renditen zu reinvestieren. Wenn wir die Verschuldung untersuchen, betrachten wir zunächst sowohl die Barmittel als auch die Verschuldung zusammen.

Siehe unsere letzte Analyse für XOMA Royalty

Wie hoch ist die Verschuldung von XOMA Royalty?

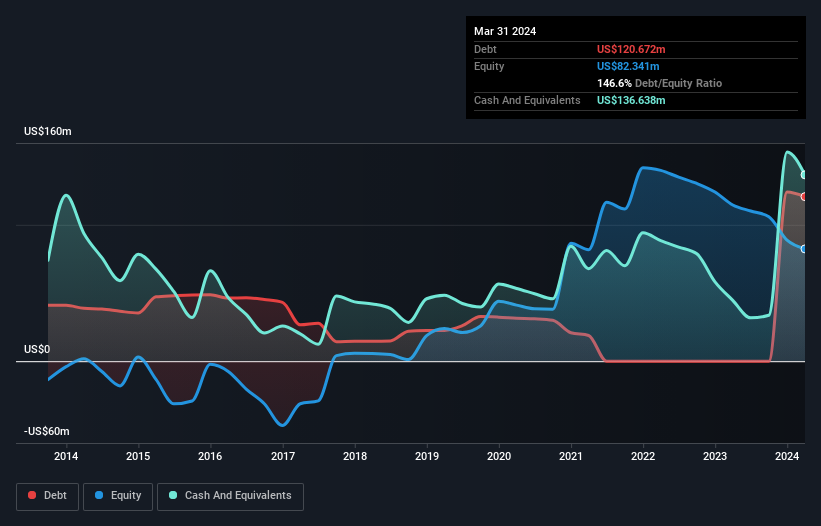

Sie können auf die Grafik unten klicken, um die historischen Zahlen zu sehen, aber sie zeigt, dass XOMA Royalty im März 2024 120,7 Mio. USD Schulden hatte, was eine Erhöhung um ein Jahr bedeutet. Dem stehen jedoch liquide Mittel in Höhe von 136,6 Mio. US$ gegenüber, was zu einer Nettoliquidität von 16,0 Mio. US$ führt.

Wie solide ist die Bilanz von XOMA Royalty?

Laut der letzten gemeldeten Bilanz hatte XOMA Royalty Verbindlichkeiten in Höhe von 15,5 Mio. US$, die innerhalb von 12 Monaten fällig waren, und Verbindlichkeiten in Höhe von 121,5 Mio. US$, die nach 12 Monaten fällig waren. Andererseits verfügte das Unternehmen über liquide Mittel in Höhe von 136,6 Mio. US$ und Forderungen im Wert von 9,82 Mio. US$, die innerhalb eines Jahres fällig werden. Es verfügt also über 9,38 Mio. US$ mehr liquide Mittel als Gesamtverbindlichkeiten.

Diese kurzfristige Liquidität ist ein Zeichen dafür, dass XOMA Royalty seine Schulden wahrscheinlich mit Leichtigkeit tilgen könnte, da seine Bilanz alles andere als angespannt ist. Kurz gesagt, XOMA Royalty verfügt über Nettoliquidität, so dass man mit Fug und Recht behaupten kann, dass das Unternehmen keine hohe Schuldenlast hat! Bei der Analyse des Schuldenniveaus ist die Bilanz der offensichtliche Ansatzpunkt. Aber es sind vor allem die zukünftigen Erträge, die darüber entscheiden werden, ob XOMA Royalty in der Lage sein wird, auch in Zukunft eine gesunde Bilanz zu haben. Wenn Sie sich also auf die Zukunft konzentrieren möchten, können Sie sich diesen kostenlosen Bericht mit den Gewinnprognosen der Analysten ansehen.

Im letzten Jahr war XOMA Royalty auf EBIT-Ebene nicht profitabel, konnte aber seinen Umsatz um 73 % auf 5,8 Mio. USD steigern. Die Aktionäre drücken wahrscheinlich die Daumen, dass das Unternehmen seinen Weg in die Gewinnzone finden kann.

Wie riskant ist XOMA Royalty also?

Es liegt in der Natur der Sache, dass Unternehmen, die Geld verlieren, riskanter sind als solche, die seit langem Gewinne erzielen. Und Tatsache ist, dass XOMA Royalty in den letzten zwölf Monaten beim Gewinn vor Zinsen und Steuern (EBIT) Geld verloren hat. Im gleichen Zeitraum verzeichnete das Unternehmen einen negativen freien Cashflow in Höhe von 13 Mio. USD und einen Buchverlust von 45 Mio. USD. Dies macht das Unternehmen zwar ein wenig riskant, aber man darf nicht vergessen, dass es über eine Nettoliquidität von 16,0 Mio. USD verfügt. Das bedeutet, dass das Unternehmen mehr als zwei Jahre lang mit seinem derzeitigen Ausgabentempo weitermachen könnte. Mit einem sehr soliden Umsatzwachstum im letzten Jahr könnte XOMA Royalty auf dem Weg zur Rentabilität sein. Pre-Profit-Unternehmen sind oft risikoreich, aber sie können auch große Vorteile bieten. Es besteht kein Zweifel daran, dass wir aus der Bilanz am meisten über Schulden erfahren. Aber letztlich kann jedes Unternehmen auch Risiken enthalten, die außerhalb der Bilanz bestehen. Seien Sie sich bewusst, dass XOMA Royalty in unserer Investitionsanalyse 1 Warnzeichen aufweist, das Sie kennen sollten...

Wenn Sie zu den Anlegern gehören, die lieber Aktien ohne Schulden kaufen, dann zögern Sie nicht und entdecken Sie noch heute unsere exklusive Liste der Netto-Cash-Wachstumsaktien.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob XOMA Royalty unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

Haben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Alternativ können Sie auch eine E-Mail an editorial-team@simplywallst.com senden.

This article has been translated from its original English version, which you can find here.