Die Anleger von MannKind (NASDAQ:MNKD) werden sich über die unglaubliche Rendite von 393% in den letzten fünf Jahren freuen

Langfristige Investitionen können das Leben verändern, wenn man die wirklich großen Unternehmen kauft und hält. Zwar entwickelt sich nicht jede Aktie gut, aber wenn Anleger gewinnen, können sie viel gewinnen. So ist beispielsweise der Aktienkurs der MannKind Corporation(NASDAQ:MNKD) in den letzten sechs Monaten um satte 393 % gestiegen - eine beachtliche Rendite für Langfristanleger. Und dies ist nur ein Beispiel für die enormen Gewinne, die einige langfristige Anleger erzielt haben. Im Gegensatz dazu ist die Aktie in den letzten 30 Tagen um 8,4 % gefallen.

Nun lohnt es sich, auch einen Blick auf die Fundamentaldaten des Unternehmens zu werfen, denn so können wir feststellen, ob die langfristige Aktionärsrendite mit der Leistung des zugrunde liegenden Geschäfts übereinstimmt.

Siehe unsere letzte Analyse für MannKind

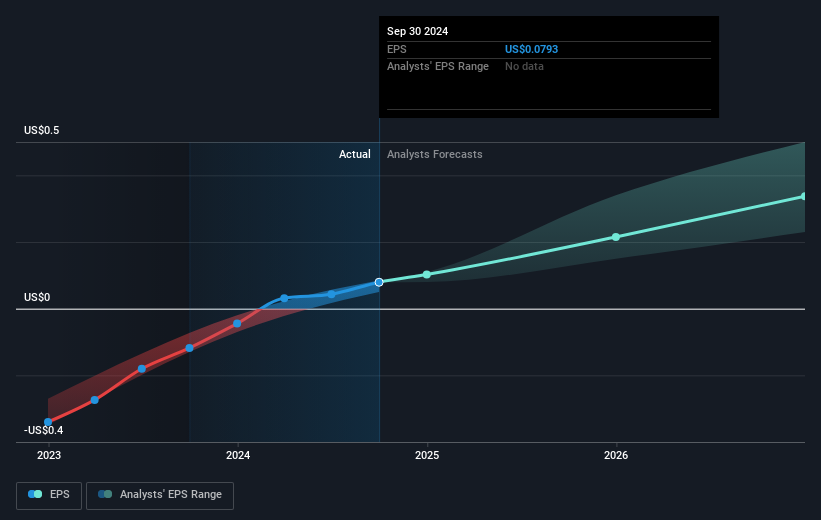

Es lässt sich nicht leugnen, dass die Märkte manchmal effizient sind, aber die Preise spiegeln nicht immer die zugrunde liegende Unternehmensleistung wider. Eine unvollkommene, aber einfache Methode, um festzustellen, wie sich die Marktwahrnehmung eines Unternehmens verändert hat, besteht darin, die Veränderung des Gewinns je Aktie (EPS) mit der Entwicklung des Aktienkurses zu vergleichen.

Während des letzten halben Jahrzehnts wurde MannKind profitabel. Manchmal ist der Beginn der Rentabilität ein wichtiger Wendepunkt, der ein schnelles Gewinnwachstum signalisieren kann, das wiederum sehr starke Kursgewinne rechtfertigt.

Unten sehen Sie, wie sich der Gewinn pro Aktie im Laufe der Zeit verändert hat (die genauen Werte erfahren Sie, wenn Sie auf das Bild klicken).

Es ist natürlich hervorragend zu sehen, wie die Gewinne von MannKind über die Jahre gewachsen sind, aber für die Aktionäre ist die Zukunft wichtiger. Dieser kostenlose interaktive Bericht über die Bilanzstärke von MannKind ist ein hervorragender Ausgangspunkt, wenn Sie die Aktie weiter untersuchen möchten.

Eine andere Sichtweise

Es ist erfreulich, dass MannKind seine Aktionäre in den letzten zwölf Monaten mit einem Total Shareholder Return von 70 % belohnt hat. Dieser Gewinn ist besser als der jährliche TSR über fünf Jahre, der bei 38 % liegt. Die Stimmung rund um das Unternehmen scheint also in letzter Zeit positiv gewesen zu sein. Angesichts der anhaltend starken Kursdynamik könnte es sich lohnen, einen genaueren Blick auf die Aktie zu werfen, um keine Gelegenheit zu verpassen. Auch wenn es sich lohnt, die verschiedenen Auswirkungen der Marktbedingungen auf den Aktienkurs zu berücksichtigen, gibt es andere Faktoren, die noch wichtiger sind. Wir haben zum Beispiel 3 Warnzeichen für MannKind entdeckt (2 sollten nicht ignoriert werden!), die Sie beachten sollten, bevor Sie hier investieren.

Natürlich ist MannKind vielleicht nicht die beste Aktie zum Kauf. Daher sollten Sie sich diese kostenlose Sammlung von Wachstumsaktien ansehen.

Bitte beachten Sie, dass die in diesem Artikel angegebenen Marktrenditen die marktgewichteten Durchschnittsrenditen von Aktien widerspiegeln, die derzeit an amerikanischen Börsen gehandelt werden.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob MannKind unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Haben Sie Bedenken bezüglich des Inhalts? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.