Exelixis, Inc.'s (NASDAQ:EXEL) Aktien machen einen Sprung von 25%, erzählen aber immer noch nicht die ganze Geschichte

Trotz eines bereits starken Laufs haben die Aktien von Exelixis, Inc.(NASDAQ:EXEL) in den letzten dreißig Tagen um 25 % zugelegt. Blickt man etwas weiter zurück, so ist es ermutigend zu sehen, dass die Aktie im letzten Jahr um 54 % gestiegen ist.

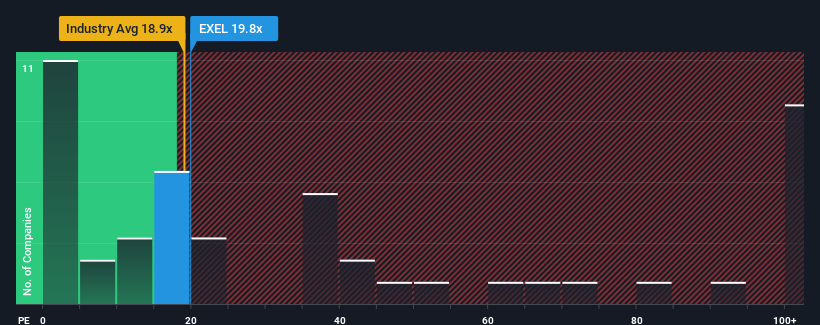

Selbst nach einem so großen Kurssprung ist es nicht übertrieben zu sagen, dass das Kurs-Gewinn-Verhältnis (KGV) von Exelixis von 19,8 im Vergleich zum Markt in den Vereinigten Staaten, wo der Median des KGV bei etwa 18 liegt, derzeit recht "mittelmäßig" erscheint. Dennoch ist es nicht ratsam, das KGV ohne Erklärung einfach zu ignorieren, da die Anleger damit eine eindeutige Chance oder einen kostspieligen Fehler übersehen könnten.

Exelixis hat in letzter Zeit sicherlich gute Arbeit geleistet, da sein Gewinnwachstum positiv war, während die meisten anderen Unternehmen einen Gewinnrückgang hinnehmen mussten. Es könnte sein, dass viele erwarten, dass sich die starke Gewinnentwicklung wie der Rest verschlechtern wird, was einen Anstieg des KGV verhindert hat. Wenn Sie das Unternehmen mögen, sollten Sie hoffen, dass dies nicht der Fall ist, damit Sie möglicherweise einige Aktien kaufen können, solange sie noch nicht in der Gunst der Anleger stehen.

Sehen Sie sich unsere neueste Analyse zu Exelixis an

Wie entwickelt sich das Wachstum von Exelixis?

Um sein Kurs-Gewinn-Verhältnis zu rechtfertigen, müsste Exelixis ein ähnliches Wachstum wie der Markt aufweisen.

Ein Blick zurück zeigt, dass das Unternehmen seinen Gewinn pro Aktie im vergangenen Jahr um beeindruckende 451 % steigern konnte. In den letzten drei Jahren ist der Gewinn pro Aktie insgesamt um hervorragende 212 % gestiegen, was durch die kurzfristige Entwicklung begünstigt wurde. Dementsprechend hätten die Aktionäre diese mittelfristigen Gewinnwachstumsraten wahrscheinlich begrüßt.

Was die Aussichten betrifft, so dürften die Analysten, die das Unternehmen beobachten, für die nächsten drei Jahre ein jährliches Wachstum von 17 % prognostizieren. Da für den Markt nur 11 % pro Jahr prognostiziert werden, ist das Unternehmen in der Lage, ein stärkeres Ergebnis zu erzielen.

Vor diesem Hintergrund ist es verwunderlich, dass das KGV von Exelixis im Einklang mit dem der meisten anderen Unternehmen steht. Offensichtlich sind einige Aktionäre skeptisch gegenüber den Prognosen und haben niedrigere Verkaufspreise in Kauf genommen.

Das Wichtigste zum Mitnehmen

Die Aktien des Unternehmens haben sich deutlich erholt, und das KGV von Exelixis liegt nun ebenfalls wieder im Bereich des Marktmedians. Es wird argumentiert, dass das Kurs-Gewinn-Verhältnis in bestimmten Branchen ein minderwertiger Maßstab für den Wert ist, aber es kann ein aussagekräftiger Stimmungsindikator für Unternehmen sein.

Wir haben festgestellt, dass Exelixis derzeit mit einem niedrigeren KGV als erwartet gehandelt wird, da das prognostizierte Wachstum höher ist als das des Marktes. Es könnte einige unbeobachtete Bedrohungen für die Erträge geben, die verhindern, dass das KGV den positiven Aussichten entspricht. Es scheint, dass einige tatsächlich mit einer Ertragsinstabilität rechnen, denn diese Bedingungen sollten dem Aktienkurs normalerweise Auftrieb verleihen.

Das allgegenwärtige Schreckgespenst des Investitionsrisikos muss immer berücksichtigt werden. Wir haben bei Exelixis 1 Warnzeichen identifiziert, und das Verständnis sollte Teil Ihres Anlageprozesses sein.

Wenn Sie sich nicht sicher sind, wie stark das Geschäft von Exelixis ist, können Sie in unserer interaktiven Liste von Aktien mit soliden Fundamentaldaten nach anderen Unternehmen suchen, die Sie vielleicht übersehen haben.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Exelixis unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.