Gutartiges Wachstum für Equillium, Inc. (NASDAQ:EQ) untermauert den 54%igen Einbruch der Aktie

Zum Leidwesen einiger Aktionäre ist der Aktienkurs von Equillium, Inc.(NASDAQ:EQ) in den letzten dreißig Tagen um 54 % eingebrochen, was den Schmerz der letzten Zeit noch vergrößert. Längerfristig orientierte Aktionäre werden den Rückgang des Aktienkurses bedauern, da er nach einigen vielversprechenden Quartalen auf Jahressicht nun praktisch unverändert ist.

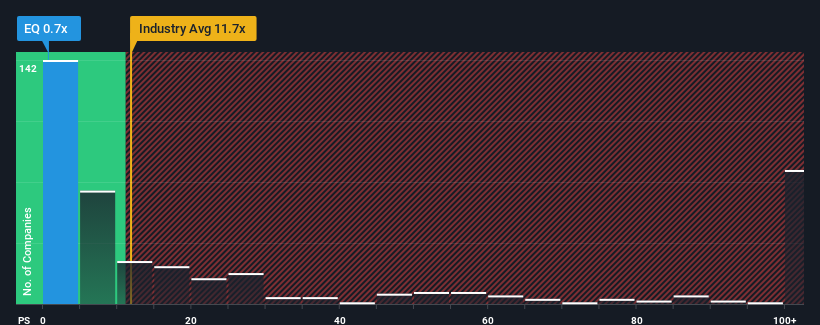

Nach einem so starken Kursrückgang könnte Equillium mit seinem Kurs-Umsatz-Verhältnis (P/S) von 0,7x derzeit sehr optimistische Signale aussenden, da fast die Hälfte aller Unternehmen in der Biotech-Branche in den USA ein P/S-Verhältnis von mehr als 11,7x aufweisen und sogar P/S von mehr als 66x nicht ungewöhnlich sind. Dennoch müssten wir etwas tiefer graben, um festzustellen, ob es eine rationale Grundlage für das stark reduzierte KGV gibt.

Siehe unsere letzte Analyse zu Equillium

Was bedeutet das Kurs-Umsatz-Verhältnis von Equillium für die Aktionäre?

Equillium könnte besser abschneiden, da das Unternehmen in letzter Zeit weniger Umsatzwachstum als die meisten anderen Unternehmen verzeichnete. Das Kurs-Gewinn-Verhältnis ist wahrscheinlich deshalb so niedrig, weil die Anleger davon ausgehen, dass sich diese schwache Umsatzentwicklung nicht bessern wird. Wenn dies der Fall ist, werden die bestehenden Aktionäre wahrscheinlich Schwierigkeiten haben, sich für die zukünftige Entwicklung des Aktienkurses zu begeistern.

Möchten Sie sich ein vollständiges Bild von den Analystenschätzungen für das Unternehmen machen? Dann hilft Ihnen unser kostenloser Bericht über Equillium dabei, herauszufinden, was sich am Horizont abzeichnet.Wie entwickelt sich das Umsatzwachstum von Equillium?

Das Kurs-Gewinn-Verhältnis (KGV) von Equillium ist typisch für ein Unternehmen, von dem ein sehr geringes Wachstum oder sogar ein Rückgang der Einnahmen erwartet wird und das vor allem viel schlechter abschneidet als die Branche.

Rückblickend hat das Unternehmen im letzten Jahr einen außergewöhnlichen Umsatzzuwachs von 54 % erzielt. Der letzte Dreijahreszeitraum war jedoch insgesamt nicht so großartig, da er überhaupt kein Wachstum brachte. Dementsprechend wären die Aktionäre wahrscheinlich mit den instabilen mittelfristigen Wachstumsraten nicht übermäßig zufrieden gewesen.

Was die Aussichten anbelangt, so dürften die vier Analysten, die das Unternehmen beobachten, für das nächste Jahr ein Wachstum von 0,3 % prognostizieren. Das liegt deutlich unter den 319 % Wachstumsprognose für die gesamte Branche.

Anhand dieser Informationen wird deutlich, warum Equillium zu einem Kurs-Gewinn-Verhältnis gehandelt wird, das unter dem der Branche liegt. Es scheint, dass die meisten Anleger von einem begrenzten künftigen Wachstum ausgehen und nur bereit sind, einen geringeren Betrag für die Aktie zu zahlen.

Was bedeutet das Kurs-Gewinn-Verhältnis von Equillium für die Anleger?

Das Kurs-Gewinn-Verhältnis von Equillium sieht ungefähr so schwach aus wie sein Aktienkurs in letzter Zeit. Es wird argumentiert, dass das Kurs-Umsatz-Verhältnis in bestimmten Branchen ein minderwertiges Maß für den Wert ist, aber es kann ein aussagekräftiger Stimmungsindikator für Unternehmen sein.

Wie wir vermutet haben, hat unsere Untersuchung der Analystenprognosen von Equillium ergeben, dass die schlechteren Umsatzprognosen zu dem niedrigen Kurs-Umsatz-Verhältnis beitragen. Im Moment akzeptieren die Aktionäre das niedrige Kurs-Gewinn-Verhältnis, da sie sich damit abfinden, dass die künftigen Einnahmen wahrscheinlich keine angenehmen Überraschungen bieten werden. Unter diesen Umständen ist es schwer vorstellbar, dass der Aktienkurs in naher Zukunft stark ansteigen wird.

Es ist auch erwähnenswert, dass wir 5 Warnzeichen für Equillium gefunden haben (2 davon sind etwas besorgniserregend!), die Sie berücksichtigen sollten.

Wenn Ihnen Unternehmen mit einem soliden Gewinnwachstum in der Vergangenheit zusagen, sollten Sie sich diese kostenlose Sammlung anderer Unternehmen mit starkem Gewinnwachstum und niedrigen Kurs-Gewinn-Verhältnissen ansehen.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Equillium unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Haben Sie Bedenken bezüglich des Inhalts? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

Haben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Alternativ können Sie auch eine E-Mail an editorial-team@simplywallst.com senden.

This article has been translated from its original English version, which you can find here.