Gesundheitscheck: Wie umsichtig geht Centessa Pharmaceuticals (NASDAQ:CNTA) mit Fremdkapital um?

Der legendäre Fondsmanager Li Lu (der von Charlie Munger unterstützt wurde) sagte einmal: "Das größte Anlagerisiko ist nicht die Volatilität der Kurse, sondern die Frage, ob Sie einen dauerhaften Kapitalverlust erleiden werden. Es liegt also auf der Hand, dass man die Verschuldung berücksichtigen muss, wenn man darüber nachdenkt, wie riskant eine bestimmte Aktie ist, denn eine zu hohe Verschuldung kann ein Unternehmen untergehen lassen. Wie viele andere Unternehmen macht auch Centessa Pharmaceuticals plc(NASDAQ:CNTA) Gebrauch von Schulden. Aber ist diese Verschuldung ein Problem für die Aktionäre?

Wann ist Verschuldung gefährlich?

Im Allgemeinen werden Schulden nur dann zu einem wirklichen Problem, wenn ein Unternehmen sie nicht ohne weiteres zurückzahlen kann, entweder durch Kapitalaufnahme oder mit seinem eigenen Cashflow. Wenn das Unternehmen seinen gesetzlichen Verpflichtungen zur Rückzahlung der Schulden nicht nachkommen kann, gehen die Aktionäre letztlich leer aus. Ein häufigeres (aber immer noch schmerzhaftes) Szenario ist jedoch, dass das Unternehmen neues Eigenkapital zu einem niedrigen Preis aufnehmen muss, wodurch die Aktionäre dauerhaft verwässert werden. Der Vorteil von Fremdkapital ist natürlich, dass es oft billiges Kapital darstellt, vor allem wenn es die Verwässerung eines Unternehmens durch die Möglichkeit ersetzt, zu hohen Renditen zu reinvestieren. Der erste Schritt bei der Betrachtung der Verschuldung eines Unternehmens besteht darin, die Barmittel und die Schulden zusammen zu betrachten.

Siehe unsere neueste Analyse für Centessa Pharmaceuticals

Wie hoch ist die Verschuldung von Centessa Pharmaceuticals?

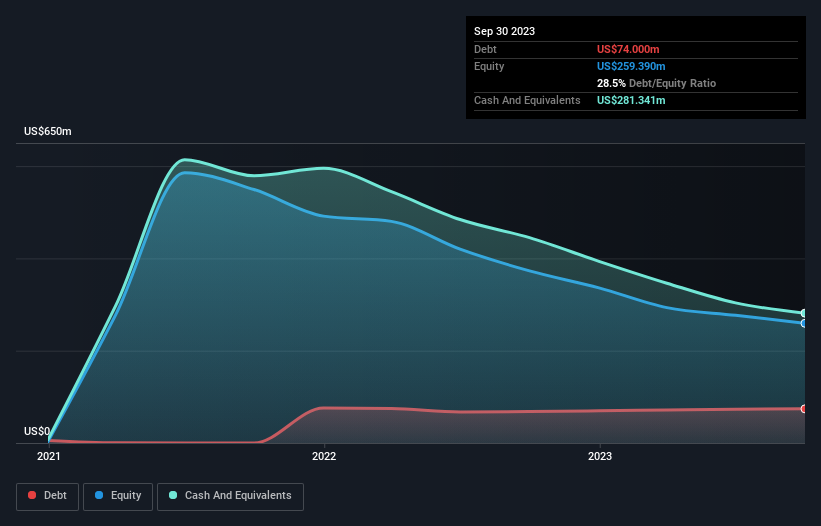

Wie Sie unten sehen können, hatte Centessa Pharmaceuticals Ende September 2023 Schulden in Höhe von 74,0 Millionen US-Dollar, gegenüber 68,2 Millionen US-Dollar vor einem Jahr. Klicken Sie auf das Bild, um weitere Details zu sehen. Aus der Bilanz geht jedoch hervor, dass Centessa Pharmaceuticals über 281,3 Mio. US$ an Barmitteln verfügt, so dass das Unternehmen tatsächlich 207,3 Mio. US$ an Nettobarmitteln hat.

Ein Blick auf die Verbindlichkeiten von Centessa Pharmaceuticals

Ein Blick auf die letzten Bilanzdaten zeigt, dass Centessa Pharmaceuticals Verbindlichkeiten in Höhe von 35,0 Mio. US$ hat, die innerhalb von 12 Monaten fällig sind, und Verbindlichkeiten in Höhe von 83,0 Mio. US$, die danach fällig werden. Diesen Verpflichtungen stehen Barmittel in Höhe von 281,3 Mio. US$ sowie Forderungen im Wert von 30,4 Mio. US$ gegenüber, die innerhalb von 12 Monaten fällig werden. Das Unternehmen verfügt also über 193,8 Mio. US$ mehr an liquiden Mitteln als an Gesamtverbindlichkeiten.

Diese überschüssige Liquidität deutet darauf hin, dass Centessa Pharmaceuticals einen vorsichtigen Umgang mit Schulden pflegt. Da das Unternehmen über eine leicht ausreichende kurzfristige Liquidität verfügt, wird es unserer Meinung nach keine Probleme mit seinen Kreditgebern haben. Einfach ausgedrückt: Die Tatsache, dass Centessa Pharmaceuticals mehr Barmittel als Schulden hat, ist wohl ein guter Hinweis darauf, dass das Unternehmen seine Schulden sicher verwalten kann. Die Bilanz ist eindeutig der Bereich, auf den man sich konzentrieren sollte, wenn man die Verschuldung analysiert. Letztendlich wird jedoch die zukünftige Rentabilität des Unternehmens darüber entscheiden, ob Centessa Pharmaceuticals seine Bilanz im Laufe der Zeit stärken kann. Wenn Sie also wissen wollen, was die Fachleute denken, könnte dieser kostenlose Bericht über Gewinnprognosen von Analysten für Sie interessant sein.

Da Centessa Pharmaceuticals keine nennenswerten Betriebseinnahmen hat, hoffen die Aktionäre vielleicht, dass das Unternehmen ein großartiges neues Produkt auf den Markt bringt, bevor ihm das Geld ausgeht.

Wie riskant ist Centessa Pharmaceuticals also?

Wir haben keinen Zweifel daran, dass verlustbringende Unternehmen im Allgemeinen risikoreicher sind als gewinnbringende Unternehmen. Und Tatsache ist, dass Centessa Pharmaceuticals in den letzten zwölf Monaten beim Gewinn vor Zinsen und Steuern (EBIT) Geld verloren hat. Im gleichen Zeitraum verzeichnete das Unternehmen einen negativen freien Cashflow von 182 Mio. USD und einen Buchverlust von 157 Mio. USD. Das Unternehmen verfügt jedoch über Nettobarmittel in Höhe von 207,3 Mio. USD, so dass es noch etwas Zeit hat, bevor es mehr Kapital benötigt. Insgesamt scheint die Bilanz im Moment nicht übermäßig riskant zu sein, aber wir sind immer vorsichtig, bis wir den positiven freien Cashflow sehen. Die Bilanz ist eindeutig der Bereich, auf den man sich bei der Analyse von Schulden konzentrieren sollte. Aber letztlich kann jedes Unternehmen auch Risiken außerhalb der Bilanz bergen. Seien Sie sich bewusst, dass Centessa Pharmaceuticals in unserer Investitionsanalyse 5 Warnzeichen aufweist , von denen 2 etwas besorgniserregend sind...

Wenn Sie daran interessiert sind, in Unternehmen zu investieren, die ihre Gewinne ohne die Last von Schulden steigern können, dann sehen Sie sich diese kostenlose Liste wachsender Unternehmen an, die Nettobarmittel in ihrer Bilanz haben.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Centessa Pharmaceuticals unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir stellen Kommentare zur Verfügung, die ausschließlich auf historischen Daten und Analystenprognosen beruhen und eine unvoreingenommene Methodik verwenden, und unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Bitte beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.