Einige Arrowhead Pharmaceuticals, Inc. (NASDAQ:ARWR) Aktionäre suchen den Ausstieg, da die Aktien um 27% einbrechen

Die Aktionäre von Arrowhead Pharmaceuticals, Inc.(NASDAQ:ARWR) werden nicht erfreut sein, dass der Aktienkurs einen sehr rauen Monat hinter sich hat, in dem er um 27 % gefallen ist und die positive Entwicklung des vorherigen Zeitraums zunichte gemacht hat. Der letzte Monat hat dazu geführt, dass die Aktie im letzten Jahr nur noch um 4,1 % gestiegen ist.

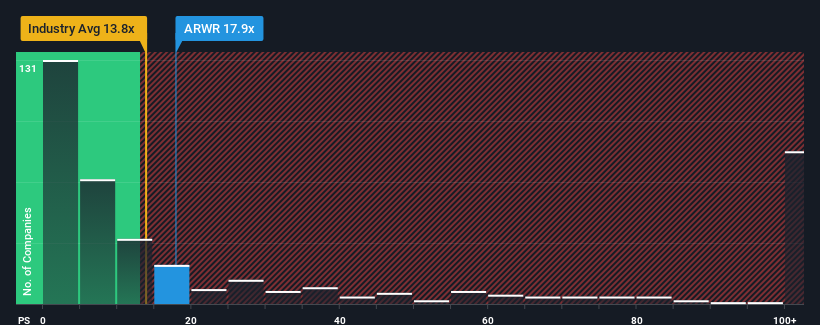

Selbst nach einem so starken Kursrückgang könnte Arrowhead Pharmaceuticals mit seinem Kurs-Umsatz-Verhältnis (oder "P/S") von 17,9x im Moment noch bearishe Signale aussenden, da fast die Hälfte aller Biotech-Unternehmen in den USA ein P/S-Verhältnis von weniger als 13,8x haben und sogar P/S von weniger als 5x nicht ungewöhnlich sind. Allerdings ist es nicht ratsam, das KGV für bare Münze zu nehmen, denn es könnte eine Erklärung dafür geben, warum es so hoch ist, wie es ist.

Sehen Sie sich unsere neueste Analyse zu Arrowhead Pharmaceuticals an

Was bedeutet das Kurs-Umsatz-Verhältnis von Arrowhead Pharmaceuticals für die Aktionäre?

Während die Branche in letzter Zeit ein Umsatzwachstum verzeichnete, haben die Einnahmen von Arrowhead Pharmaceuticals den Rückwärtsgang eingelegt, was nicht gut ist. Vielleicht erwartet der Markt, dass sich die schwachen Einnahmen umkehren, was das derzeit hohe KGV rechtfertigt. Das sollte man wirklich hoffen, denn sonst zahlt man einen ziemlich hohen Preis ohne besonderen Grund.

Möchten Sie sich ein vollständiges Bild von den Analystenschätzungen für das Unternehmen machen? Dann wird Ihnen unser kostenloser Bericht über Arrowhead Pharmaceuticals dabei helfen, herauszufinden, was sich am Horizont abzeichnet.Wird für Arrowhead Pharmaceuticals ein ausreichendes Umsatzwachstum prognostiziert?

Damit ein KGV wie das von Arrowhead Pharmaceuticals als vernünftig angesehen werden kann, muss das Unternehmen besser abschneiden als die Branche.

Bei der Durchsicht der Finanzzahlen des letzten Jahres mussten wir zu unserer Enttäuschung feststellen, dass die Einnahmen des Unternehmens um 35 % zurückgegangen sind. Dennoch ist es bewundernswert, dass die Einnahmen im Vergleich zu vor drei Jahren um insgesamt 128 % gestiegen sind, ungeachtet der letzten 12 Monate. Wir können also zunächst bestätigen, dass das Unternehmen in diesem Zeitraum im Allgemeinen sehr gute Arbeit beim Umsatzwachstum geleistet hat, auch wenn es auf dem Weg dorthin einige Schluckaufs gab.

Die Schätzungen der Analysten, die das Unternehmen beobachten, gehen davon aus, dass die Einnahmen in den nächsten drei Jahren um 21 % pro Jahr steigen werden. Da für die Branche ein jährliches Wachstum von 164 % prognostiziert wird, ist das Unternehmen für ein schwächeres Umsatzergebnis gerüstet.

Vor diesem Hintergrund ist es unserer Meinung nach nicht sinnvoll, dass das Kurs-Gewinn-Verhältnis von Arrowhead Pharmaceuticals höher ist als das seiner Branchenkollegen. Offensichtlich sind viele Anleger des Unternehmens weitaus optimistischer als von Analysten angegeben und wollen ihre Aktien nicht um jeden Preis abgeben. Es ist gut möglich, dass sich diese Aktionäre auf zukünftige Enttäuschungen einstellen, wenn das Kurs-Gewinn-Verhältnis auf ein Niveau fällt, das den Wachstumsaussichten besser entspricht.

Was bedeutet das Kurs-Gewinn-Verhältnis von Arrowhead Pharmaceuticals für die Anleger?

Trotz der jüngsten Kursschwäche ist das Kurs-Gewinn-Verhältnis von Arrowhead Pharmaceuticals nach wie vor höher als das der meisten anderen Unternehmen der Branche. Das Kurs-Umsatz-Verhältnis allein zu verwenden, um zu entscheiden, ob Sie Ihre Aktien verkaufen sollten, ist nicht sinnvoll, kann jedoch ein praktischer Leitfaden für die Zukunftsaussichten des Unternehmens sein.

Obwohl die Analysten für Arrowhead Pharmaceuticals ein schwächeres Umsatzwachstum als in der Branche prognostizieren, scheint dies das Kurs-Umsatz-Verhältnis nicht im Geringsten zu beeinträchtigen. Im Moment sind wir mit dem hohen Kurs-Gewinn-Verhältnis nicht zufrieden, da die prognostizierten künftigen Einnahmen eine solch positive Stimmung nicht lange stützen dürften. Solange sich diese Bedingungen nicht merklich verbessern, ist es sehr schwierig, diese Preise als angemessen zu akzeptieren.

Bevor Sie den nächsten Schritt machen, sollten Sie die 3 Warnzeichen für Arrowhead Pharmaceuticals kennen, die wir aufgedeckt haben.

Wenn Ihnen Unternehmen mit einem soliden Gewinnwachstum in der Vergangenheit zusagen, sollten Sie sich diese kostenlose Sammlung anderer Unternehmen mit starkem Gewinnwachstum und niedrigen Kurs-Gewinn-Verhältnissen ansehen.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Arrowhead Pharmaceuticals unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Haben Sie Bedenken bezüglich des Inhalts? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir stellen Kommentare zur Verfügung, die ausschließlich auf historischen Daten und Analystenprognosen beruhen und eine unvoreingenommene Methodik verwenden, und unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Bitte beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.