Netflix, Inc. hat gerade die Gewinnerwartungen übertroffen: Was die Analysten als Nächstes erwarten

Investoren in Netflix, Inc.(NASDAQ:NFLX) hatten eine gute Woche, da die Aktien des Unternehmens nach der Veröffentlichung der Ergebnisse für das dritte Quartal um 7,1 % stiegen und bei 764 US-Dollar schlossen. Das Ergebnis war insgesamt positiv - obwohl die Einnahmen in Höhe von 9,8 Mrd. US-Dollar mit den Prognosen der Analysten übereinstimmten, überraschte Netflix mit einem statutarischen Gewinn von 5,40 US-Dollar pro Aktie, der leicht über den Erwartungen lag. Die Analysten aktualisieren ihre Prognosen in der Regel bei jedem Gewinnbericht, und wir können anhand ihrer Schätzungen beurteilen, ob sich ihre Meinung über das Unternehmen geändert hat oder ob es neue Bedenken gibt, die wir beachten müssen. Wir haben daher die letzten gesetzlich vorgeschriebenen Konsensschätzungen nach dem Gewinnbericht gesammelt, um zu sehen, was im nächsten Jahr auf uns zukommen könnte.

Sehen Sie sich unsere neueste Analyse für Netflix an

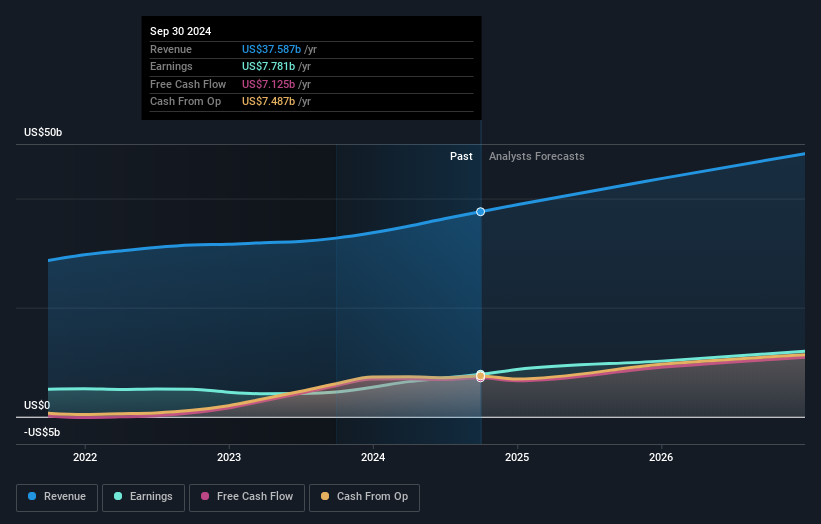

Unter Berücksichtigung der jüngsten Ergebnisse geht der aktuelle Konsens der 44 Analysten von Netflix von einem Umsatz von 43,7 Milliarden US-Dollar im Jahr 2025 aus. Dies würde einen bedeutenden Anstieg von 16 % gegenüber den Einnahmen der letzten 12 Monate bedeuten. Der statutarische Gewinn pro Aktie wird voraussichtlich um 29 % auf 23,52 US-Dollar steigen. Vor diesem Ergebnisbericht hatten die Analysten für 2025 einen Umsatz von 43,4 Mrd. US$ und einen Gewinn je Aktie von 23,00 US$ prognostiziert. Nach diesen Ergebnissen scheint der Konsens hinsichtlich des Ertragspotenzials von Netflix also etwas optimistischer geworden zu sein.

Die Analysten haben ihre Kursziele im Zuge der Gewinnverbesserung angehoben, wobei das Konsenskursziel um 5,1 % auf 748 US-Dollar gestiegen ist. Sich auf ein einziges Kursziel zu fixieren, kann jedoch unklug sein, da das Konsenskursziel effektiv der Durchschnitt der Kursziele der Analysten ist. Daher sehen sich einige Anleger gerne die Spanne der Schätzungen an, um festzustellen, ob es abweichende Meinungen zur Bewertung des Unternehmens gibt. Derzeit bewertet der optimistischste Analyst Netflix mit 925 US-Dollar pro Aktie, während der pessimistischste Analyst den Wert mit 550 US-Dollar angibt. Es gibt definitiv einige unterschiedliche Ansichten über die Aktie, aber die Spanne der Schätzungen ist nicht groß genug, um unserer Meinung nach auf eine unvorhersehbare Situation hinzuweisen.

Wenn wir uns das Gesamtbild ansehen, können wir diese Prognosen u. a. dadurch verstehen, dass wir sie mit der bisherigen Entwicklung und den Wachstumsschätzungen der Branche vergleichen. Aus den jüngsten Schätzungen können wir ableiten, dass die Prognosen eine Fortsetzung der historischen Trends von Netflix erwarten, da das jährliche Umsatzwachstum von 13 % bis Ende 2025 in etwa dem jährlichen Wachstum von 12 % in den letzten fünf Jahren entspricht. Im Gegensatz dazu deuten unsere Daten darauf hin, dass für andere Unternehmen (mit Analysten Coverage) in einer ähnlichen Branche ein jährliches Umsatzwachstum von 8,8 % prognostiziert wird. Es wird also erwartet, dass Netflix seine Umsatzwachstumsrate beibehält, aber definitiv schneller wächst als die Branche insgesamt.

Unterm Strich

Das Wichtigste ist, dass die Analysten ihre Schätzungen für den Gewinn pro Aktie angehoben haben, was darauf hindeutet, dass der Optimismus gegenüber Netflix nach diesen Ergebnissen deutlich zugenommen hat. Erfreulicherweise gab es keine größeren Änderungen bei den Umsatzprognosen, da das Unternehmen nach wie vor schneller wachsen soll als die Branche insgesamt. Auch das Kursziel wurde deutlich angehoben, da die Analysten eindeutig der Meinung sind, dass sich der innere Wert des Unternehmens verbessert.

Dennoch sind wir der Meinung, dass die längerfristige Entwicklung des Unternehmens für die Anleger viel wichtiger ist. Wir haben Prognosen für Netflix bis zum Jahr 2026 erstellt, die Sie hier auf unserer Plattform kostenlos einsehen können.

Es könnte sich auch lohnen zu prüfen, ob die Schuldenlast von Netflix angemessen ist. Nutzen Sie dazu unsere Tools zur Schuldenanalyse auf der Plattform Simply Wall St, hier.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Netflix unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir stellen Kommentare zur Verfügung, die ausschließlich auf historischen Daten und Analystenprognosen beruhen und eine unvoreingenommene Methodik verwenden, und unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.