David Iben brachte es auf den Punkt, als er sagte: "Volatilität ist kein Risiko, um das wir uns kümmern. Was uns interessiert, ist die Vermeidung eines dauerhaften Kapitalverlusts. Es liegt also auf der Hand, dass man die Verschuldung berücksichtigen muss, wenn man darüber nachdenkt, wie riskant eine bestimmte Aktie ist, denn eine zu hohe Verschuldung kann ein Unternehmen untergehen lassen. Wir stellen fest, dass Eagle Materials Inc.(NYSE:EXP) Schulden in seiner Bilanz hat. Aber ist diese Verschuldung ein Problem für die Aktionäre?

Wann ist Verschuldung gefährlich?

Schulden sind ein Instrument, das Unternehmen beim Wachstum hilft, aber wenn ein Unternehmen nicht in der Lage ist, seine Kreditgeber zu bezahlen, dann ist es ihnen ausgeliefert. Wenn die Dinge wirklich schlecht laufen, können die Kreditgeber die Kontrolle über das Unternehmen übernehmen. Ein häufigerer (aber immer noch kostspieliger) Fall ist jedoch, dass ein Unternehmen Aktien zu Schleuderpreisen ausgeben muss, wodurch die Aktionäre dauerhaft verwässert werden, nur um seine Bilanz zu stützen. Indem sie die Verwässerung ersetzen, können Schulden jedoch ein sehr gutes Instrument für Unternehmen sein, die Kapital für Wachstumsinvestitionen mit hohen Renditen benötigen. Der erste Schritt bei der Betrachtung der Verschuldung eines Unternehmens besteht darin, Barmittel und Schulden zusammen zu betrachten.

Sehen Sie unsere neueste Analyse für Eagle Materials

Wie hoch ist die Verschuldung von Eagle Materials?

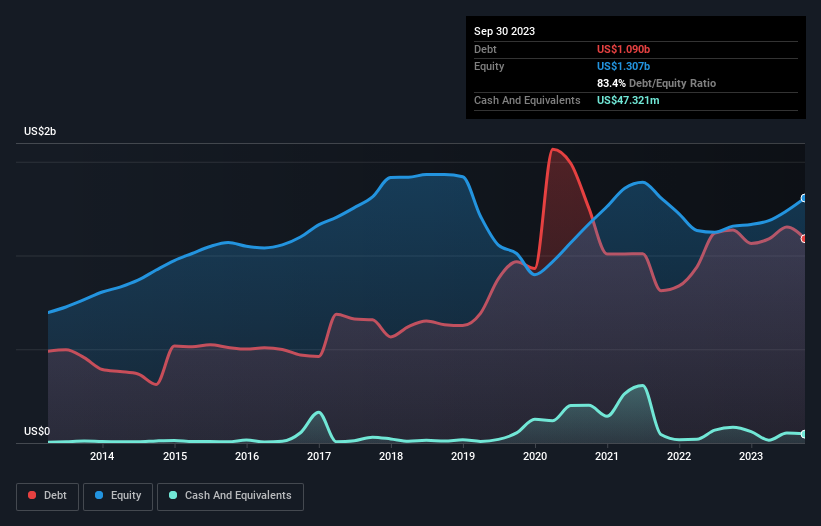

Wie Sie unten sehen können, hatte Eagle Materials im September 2023 Schulden in Höhe von 1,09 Mrd. US-Dollar, gegenüber 1,14 Mrd. US-Dollar ein Jahr zuvor. Da das Unternehmen jedoch über eine Barreserve von 47,3 Mio. US$ verfügt, ist seine Nettoverschuldung mit etwa 1,04 Mrd. US$ geringer.

Wie stark ist die Bilanz von Eagle Materials?

Laut der letzten gemeldeten Bilanz hatte Eagle Materials Verbindlichkeiten in Höhe von 224,5 Mio. US$, die innerhalb von 12 Monaten fällig waren, und Verbindlichkeiten in Höhe von 1,39 Mrd. US$, die nach 12 Monaten fällig waren. Diesen Verpflichtungen standen Barmittel in Höhe von 47,3 Mio. US$ sowie Forderungen in Höhe von 253,0 Mio. US$ gegenüber, die innerhalb von 12 Monaten fällig waren. Seine Verbindlichkeiten übersteigen also die Summe seiner Barmittel und (kurzfristigen) Forderungen um 1,31 Mrd. US$.

In Anbetracht der Marktkapitalisierung von Eagle Materials in Höhe von 7,10 Mrd. US$ ist es schwer zu glauben, dass diese Verbindlichkeiten eine große Bedrohung darstellen. Wir sind jedoch der Meinung, dass es sich lohnt, die Stärke der Bilanz im Auge zu behalten, da sie sich im Laufe der Zeit ändern kann.

Um die Verschuldung eines Unternehmens im Verhältnis zu seinen Gewinnen zu bewerten, berechnen wir die Nettoverschuldung geteilt durch das Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) und das Ergebnis vor Zinsen und Steuern (EBIT) geteilt durch den Zinsaufwand (die Zinsdeckung). Auf diese Weise berücksichtigen wir sowohl die absolute Höhe der Verschuldung als auch die dafür gezahlten Zinssätze.

Die Nettoverschuldung von Eagle Materials beträgt nur das 1,4-fache seines EBITDA. Und das EBIT deckt den Zinsaufwand mit dem 15,6-fachen Wert problemlos ab. Wir sind also ziemlich entspannt, was den äußerst konservativen Umgang mit Schulden angeht. Und wir nehmen auch mit Wohlwollen zur Kenntnis, dass Eagle Materials sein EBIT im letzten Jahr um 17 % gesteigert hat, was seine Schuldenlast leichter zu bewältigen macht. Die Bilanz ist eindeutig der Bereich, auf den man sich konzentrieren sollte, wenn man die Verschuldung analysiert. Aber es sind vor allem die zukünftigen Erträge, die darüber entscheiden werden, ob Eagle Materials in der Lage sein wird, auch in Zukunft eine gesunde Bilanz zu haben. Wenn Sie sich also auf die Zukunft konzentrieren wollen, können Sie sich diesen kostenlosen Bericht mit den Gewinnprognosen der Analysten ansehen.

Schließlich braucht ein Unternehmen freien Cashflow, um Schulden zu tilgen; Buchgewinne reichen dafür nicht aus. Wir prüfen daher immer, wie viel von diesem EBIT in freien Cashflow umgewandelt wird. In den letzten drei Jahren verzeichnete Eagle Materials einen freien Cashflow im Wert von satten 88 % seines EBIT, was stärker ist, als wir normalerweise erwarten würden. Damit ist das Unternehmen gut positioniert, um Schulden abzubauen, wenn dies wünschenswert ist.

Unsere Meinung

Erfreulicherweise impliziert die beeindruckende Zinsdeckung von Eagle Materials, dass das Unternehmen die Oberhand über seine Schulden hat. Und das ist noch nicht alles, denn auch die Umwandlung des EBIT in freien Cashflow bestätigt diesen Eindruck! Im Großen und Ganzen halten wir die Verwendung von Schulden durch Eagle Materials für recht vernünftig und sind nicht besorgt darüber. Schulden sind zwar mit Risiken verbunden, können aber, wenn sie klug eingesetzt werden, auch zu einer höheren Eigenkapitalrendite führen. Die Bilanz ist eindeutig der Bereich, auf den man sich bei der Analyse von Schulden konzentrieren sollte. Aber letztlich kann jedes Unternehmen auch Risiken außerhalb der Bilanz aufweisen. Zu diesem Zweck sollten Sie sich des 1 Warnzeichens bewusst sein, das wir bei Eagle Materials entdeckt haben.

Wenn Sie nach alledem eher an einem schnell wachsenden Unternehmen mit einer grundsoliden Bilanz interessiert sind, dann sollten Sie sich unverzüglich unsere Liste der Netto-Cash-Wachstumsaktien ansehen.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Eagle Materials unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Haben Sie Bedenken bezüglich des Inhalts? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.