David Iben brachte es auf den Punkt, als er sagte: "Volatilität ist kein Risiko, um das wir uns kümmern. Was uns interessiert, ist die Vermeidung eines dauerhaften Kapitalverlusts. Es ist nur natürlich, die Bilanz eines Unternehmens zu betrachten, wenn man untersucht, wie risikoreich es ist, da Schulden oft eine Rolle spielen, wenn ein Unternehmen zusammenbricht. Wir können sehen, dass Compass Minerals International, Inc. (NYSE:CMP ) in seinem Geschäft Schulden macht. Die eigentliche Frage ist jedoch, ob diese Schulden das Unternehmen riskant machen.

Wann ist Verschuldung gefährlich?

Schulden sind ein Instrument, das Unternehmen beim Wachstum hilft, aber wenn ein Unternehmen nicht in der Lage ist, seine Kreditgeber zu bezahlen, dann ist es ihnen ausgeliefert. Wenn die Dinge wirklich schlecht laufen, können die Kreditgeber die Kontrolle über das Unternehmen übernehmen. Eine üblichere (aber immer noch teure) Situation ist jedoch, dass ein Unternehmen seine Aktionäre zu einem niedrigen Aktienkurs verwässern muss, nur um die Schulden in den Griff zu bekommen. Natürlich können Schulden ein wichtiges Instrument für Unternehmen sein, insbesondere für kapitalintensive Unternehmen. Wenn wir über die Verwendung von Schulden durch ein Unternehmen nachdenken, betrachten wir zunächst Barmittel und Schulden zusammen.

Sehen Sie sich unsere neueste Analyse für Compass Minerals International an.

Wie hoch ist die Verschuldung von Compass Minerals International?

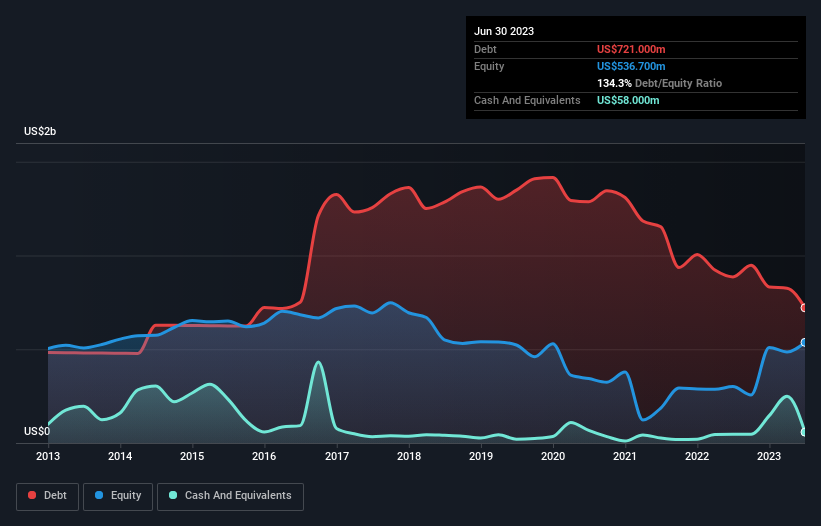

Sie können auf die Grafik unten klicken, um die historischen Zahlen zu sehen, aber sie zeigt, dass Compass Minerals International im Juni 2023 Schulden in Höhe von 721,0 Mio. US$ hatte, gegenüber 885,9 Mio. US$ ein Jahr zuvor. Da das Unternehmen jedoch über eine Barreserve von 58,0 Mio. US$ verfügt, ist seine Nettoverschuldung mit etwa 663,0 Mio. US$ geringer.

Wie solide ist die Bilanz von Compass Minerals International?

Laut der letzten gemeldeten Bilanz hatte Compass Minerals International Verbindlichkeiten in Höhe von 246,0 Mio. US$, die innerhalb von 12 Monaten fällig waren, und Verbindlichkeiten in Höhe von 949,9 Mio. US$, die nach 12 Monaten fällig waren. Auf der anderen Seite hatte das Unternehmen Barmittel in Höhe von 58,0 Mio. US$ und Forderungen im Wert von 95,8 Mio. US$, die innerhalb eines Jahres fällig waren. Seine Verbindlichkeiten übersteigen also die Summe seiner Barmittel und (kurzfristigen) Forderungen um 1,04 Mrd. US$.

Wenn man bedenkt, dass dieser Fehlbetrag die Marktkapitalisierung des Unternehmens in Höhe von 1,00 Mrd. US$ übersteigt, könnte man durchaus geneigt sein, die Bilanz aufmerksam zu prüfen. In dem Szenario, dass das Unternehmen seine Bilanz schnell bereinigen müsste, würden die Aktionäre wahrscheinlich unter einer erheblichen Verwässerung leiden.

Um die Verschuldung eines Unternehmens im Verhältnis zu seinen Gewinnen zu bewerten, berechnen wir die Nettoverschuldung geteilt durch das Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) und das Ergebnis vor Zinsen und Steuern (EBIT) geteilt durch den Zinsaufwand (die Zinsdeckung). Der Vorteil dieses Ansatzes besteht darin, dass wir sowohl die absolute Höhe der Verschuldung (Nettoverschuldung im Verhältnis zum EBITDA) als auch die mit dieser Verschuldung verbundenen tatsächlichen Zinsaufwendungen (Zinsdeckungsgrad) berücksichtigen.

Während das Verhältnis von Schulden zu EBITDA von Compass Minerals International (3,5) darauf hindeutet, dass das Unternehmen einige Schulden verwendet, ist der Zinsdeckungsgrad mit 1,7 sehr niedrig, was auf einen hohen Verschuldungsgrad hindeutet. Dies ist größtenteils auf die beträchtlichen Abschreibungskosten des Unternehmens zurückzuführen, die wohl bedeuten, dass das EBITDA ein sehr großzügiges Maß für die Erträge ist und die Schulden möglicherweise eine größere Belastung darstellen, als es zunächst den Anschein hat. Die Aktionäre sollten sich also darüber im Klaren sein, dass sich die Zinsaufwendungen in letzter Zeit stark auf das Geschäft ausgewirkt zu haben scheinen. Der Silberstreif am Horizont ist, dass Compass Minerals International sein EBIT im letzten Jahr um 101 % gesteigert hat, was wie der Idealismus der Jugend nährt. Wenn sich dieser Ergebnistrend fortsetzt, wird die Schuldenlast des Unternehmens in Zukunft viel besser zu bewältigen sein. Bei der Analyse des Schuldenstands ist die Bilanz der offensichtliche Ausgangspunkt. Aber es sind vor allem die künftigen Erträge, die darüber entscheiden werden, ob Compass Minerals International in der Lage sein wird, auch in Zukunft eine gesunde Bilanz zu haben. Wenn Sie sich also auf die Zukunft konzentrieren wollen, können Sie sich diesen kostenlosen Bericht mit den Gewinnprognosen der Analysten ansehen.

Schließlich mag das Finanzamt zwar die buchhalterischen Gewinne bewundern, aber die Kreditgeber akzeptieren nur kaltes, hartes Geld. Wir müssen uns also genau ansehen, ob das EBIT zu einem entsprechenden freien Cashflow führt. In den letzten drei Jahren meldete Compass Minerals International einen freien Cashflow im Wert von 20 % seines EBIT, was wirklich recht niedrig ist. Diese schwache Cash-Conversion untergräbt die Fähigkeit des Unternehmens, Schulden zu verwalten und abzubauen.

Unsere Meinung

Wir würden so weit gehen zu sagen, dass die Zinsdeckung von Compass Minerals International enttäuschend ist. Aber zumindest ist das EBIT-Wachstum recht anständig; das ist ermutigend. Wenn man sich die Bilanz ansieht und all diese Faktoren berücksichtigt, glauben wir, dass die Verschuldung die Aktie von Compass Minerals International ein wenig riskant macht. Manche Leute mögen diese Art von Risiko, aber wir sind uns der potenziellen Fallstricke bewusst und würden es daher wahrscheinlich vorziehen, wenn die Verschuldung geringer wäre. Die Bilanz ist eindeutig der Bereich, auf den man sich konzentrieren sollte, wenn man die Verschuldung analysiert. Doch nicht alle Anlagerisiken sind in der Bilanz zu finden - ganz im Gegenteil. Wir haben bei Compass Minerals International drei Warnzeichen ausgemacht (von denen mindestens zwei etwas unangenehm sind) , und diese zu verstehen, sollte Teil Ihres Investitionsprozesses sein.

Wenn Sie daran interessiert sind, in Unternehmen zu investieren, die ihre Gewinne ohne Schuldenlast steigern können, dann sollten Sie sich diese kostenlose Liste wachsender Unternehmen mit Nettobarmitteln in der Bilanz ansehen.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Compass Minerals International unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen Analyse Haben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich

direkt mit uns in Verbindung. Sie

können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur.

Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.