Mit einem Minus von 43% könnte Reliance Global Group, Inc. (NASDAQ:RELI) riskanter sein, als es den Anschein hat

Zum Ärger einiger Aktionäre sind die Aktien der Reliance Global Group, Inc.(NASDAQ:RELI) im letzten Monat um beachtliche 43 % gesunken, womit sich die schreckliche Entwicklung des Unternehmens fortsetzt. Der jüngste Rückgang vervollständigt die katastrophalen zwölf Monate für die Aktionäre, die in dieser Zeit einen Verlust von 94 % hinnehmen mussten.

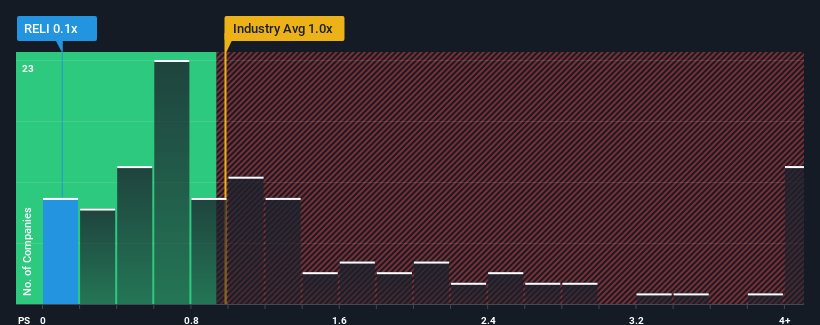

Nach einem so starken Kursrückgang und in Anbetracht der Tatsache, dass etwa die Hälfte der in der US-Versicherungsbranche tätigen Unternehmen ein Kurs-Umsatz-Verhältnis (oder "P/S") von über 1x aufweisen, könnte Reliance Global Group mit seinem P/S-Verhältnis von 0,1x eine solide Anlagemöglichkeit darstellen. Allerdings könnte das Kurs-Umsatz-Verhältnis aus einem bestimmten Grund niedrig sein, und es bedarf weiterer Untersuchungen, um festzustellen, ob es gerechtfertigt ist.

Siehe unsere letzte Analyse zu Reliance Global Group

Wie hat sich Reliance Global Group in letzter Zeit entwickelt?

Die Reliance Global Group hat sich in letzter Zeit mit einem außerordentlich starken Umsatzwachstum sehr gut entwickelt. Es könnte sein, dass viele erwarten, dass sich die starke Umsatzentwicklung deutlich abschwächt, was das Kurs-Umsatz-Verhältnis gedrückt hat. Diejenigen, die Reliance Global Group positiv gegenüberstehen, werden hoffen, dass dies nicht der Fall ist, damit sie die Aktie zu einer niedrigeren Bewertung erwerben können.

Möchten Sie sich ein vollständiges Bild von den Gewinnen, Einnahmen und dem Cashflow des Unternehmens machen? Dann hilft Ihnen unser kostenloser Bericht über Reliance Global Group dabei, die historische Performance des Unternehmens zu beleuchten.Was sagen uns die Umsatzwachstumsmetriken über das niedrige KGV?

Das Kurs-Gewinn-Verhältnis von Reliance Global Group ist typisch für ein Unternehmen, von dem nur ein begrenztes Wachstum erwartet wird und das vor allem schlechter abschneidet als die Branche.

Ein Blick zurück zeigt, dass das Unternehmen seine Einnahmen im vergangenen Jahr um beeindruckende 63 % steigern konnte. Die starke jüngste Leistung bedeutet, dass es in den letzten drei Jahren ein Umsatzwachstum von insgesamt 161 % erzielen konnte. Dementsprechend hätten die Aktionäre diese mittelfristigen Umsatzwachstumsraten sicherlich begrüßt.

Im Vergleich zur Branche, für die in den nächsten 12 Monaten nur ein Wachstum von 6,4 % prognostiziert wird, ist die Dynamik des Unternehmens auf der Grundlage der jüngsten mittelfristigen annualisierten Umsatzergebnisse stärker.

Angesichts dieser Informationen finden wir es seltsam, dass die Reliance Global Group zu einem Kurs-Gewinn-Verhältnis gehandelt wird, das unter dem der Branche liegt. Es sieht so aus, als seien die meisten Anleger nicht davon überzeugt, dass das Unternehmen seine jüngsten Wachstumsraten beibehalten kann.

Das Schlusswort

Die südlichen Bewegungen der Aktien von Reliance Global Group bedeuten, dass ihr Kurs-Gewinn-Verhältnis jetzt auf einem ziemlich niedrigen Niveau liegt. Das Kurs-Umsatz-Verhältnis allein zu verwenden, um zu entscheiden, ob Sie Ihre Aktien verkaufen sollten, ist nicht sinnvoll, kann aber ein praktischer Hinweis auf die Zukunftsaussichten des Unternehmens sein.

Unsere Untersuchung der Reliance Global Group ergab, dass die dreijährigen Umsatztrends das Kurs-Umsatz-Verhältnis nicht annähernd so stark in die Höhe treiben, wie wir es vorhergesagt hätten, da sie besser aussehen als die aktuellen Branchenerwartungen. Wenn wir starke Umsätze mit einem schnelleren Wachstum als in der Branche sehen, gehen wir davon aus, dass es erhebliche Risiken für die Fähigkeit des Unternehmens gibt, Geld zu verdienen, was das KGV unter Druck setzt. Während die jüngsten Ertragstrends der letzten Jahre darauf hindeuten, dass das Risiko eines Kursrückgangs gering ist, scheinen die Anleger die Wahrscheinlichkeit von Ertragsschwankungen in der Zukunft zu sehen.

Und was ist mit anderen Risiken? Jedes Unternehmen hat sie, und wir haben 4 Warnzeichen für die Reliance Global Group ausgemacht, die Sie kennen sollten.

Wenn Sie an starken Unternehmen interessiert sind, die Gewinne erzielen, dann sollten Sie sich diese kostenlose Liste interessanter Unternehmen ansehen, die mit einem niedrigen KGV gehandelt werden (aber bewiesen haben, dass sie ihre Gewinne steigern können).

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Reliance Global Group unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.