Kingstone Companies, Inc.'s (NASDAQ:KINS) Preis ist richtig, aber das Wachstum ist nicht ausreichend

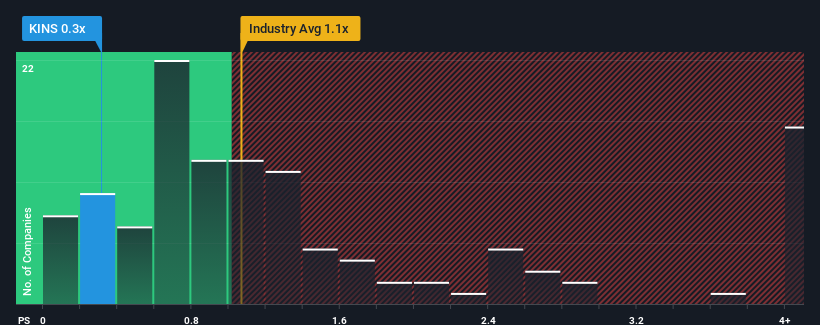

Kingstone Companies, Inc.'s(NASDAQ:KINS) Kurs-Umsatz-Verhältnis (oder "P/S") von 0,3x mag wie eine ziemlich attraktive Investitionsmöglichkeit aussehen, wenn man bedenkt, dass fast die Hälfte der Unternehmen in der Versicherungsbranche in den USA ein P/S-Verhältnis von mehr als 1,1x haben. Allerdings ist es nicht ratsam, das KGV für bare Münze zu nehmen, denn es könnte eine Erklärung dafür geben, warum es so niedrig ist.

Sehen Sie unsere letzte Analyse für Kingstone Companies

Wie hat sich Kingstone Companies in letzter Zeit entwickelt?

Kingstone Companies hat in letzter Zeit gute Arbeit geleistet, da das Unternehmen seine Einnahmen in einem soliden Tempo gesteigert hat. Eine Möglichkeit ist, dass das Kurs-Umsatz-Verhältnis niedrig ist, weil die Anleger der Meinung sind, dass dieses respektable Umsatzwachstum in naher Zukunft hinter der Entwicklung der gesamten Branche zurückbleiben könnte. Diejenigen, die Kingstone Companies positiv gegenüberstehen, werden hoffen, dass dies nicht der Fall ist, so dass sie die Aktie zu einer niedrigeren Bewertung erwerben können.

Möchten Sie sich ein vollständiges Bild von den Gewinnen, Einnahmen und dem Cashflow des Unternehmens machen? Dann hilft Ihnen unser kostenloser Bericht über Kingstone Companies dabei, die historische Performance des Unternehmens zu beleuchten.Wird für Kingstone Companies ein Ertragswachstum prognostiziert?

Ein so niedriges Kurs-Gewinn-Verhältnis wie das von Kingstone Companies ist nur dann wirklich angenehm, wenn das Wachstum des Unternehmens hinter dem der Branche zurückbleibt.

Rückblickend hat das Unternehmen im letzten Jahr einen ordentlichen Umsatzzuwachs von 11 % erzielt. Die solide jüngste Entwicklung bedeutet, dass das Unternehmen seine Einnahmen in den letzten drei Jahren um insgesamt 9,8 % steigern konnte. Wir können also zunächst bestätigen, dass das Unternehmen in diesem Zeitraum tatsächlich gute Arbeit beim Umsatzwachstum geleistet hat.

Vergleicht man die jüngsten mittelfristigen Umsatztrends mit der einjährigen Wachstumsprognose der Branche von 6,0 %, so zeigt sich, dass diese deutlich weniger attraktiv ist.

Vor diesem Hintergrund ist es leicht zu verstehen, warum das Kurs-Gewinn-Verhältnis (KGV) von Kingstone Companies hinter den Werten seiner Branchenkollegen zurückbleibt. Es scheint, dass die meisten Anleger davon ausgehen, dass sich die zuletzt begrenzten Wachstumsraten auch in Zukunft fortsetzen werden, und nur bereit sind, einen geringeren Betrag für die Aktie zu zahlen.

Das Wichtigste zum Schluss

Das Kurs-Umsatz-Verhältnis allein zu verwenden, um zu entscheiden, ob Sie Ihre Aktien verkaufen sollten, ist nicht sinnvoll, kann jedoch ein praktischer Leitfaden für die Zukunftsaussichten des Unternehmens sein.

Im Einklang mit den Erwartungen hält Kingstone Companies sein niedriges Kurs-Umsatz-Verhältnis aufrecht, da das jüngste Drei-Jahres-Wachstum unter den allgemeinen Branchenprognosen liegt. Im Moment akzeptieren die Aktionäre das niedrige Kurs-Gewinn-Verhältnis, da sie zugeben, dass die künftigen Einnahmen wahrscheinlich keine angenehmen Überraschungen bieten werden. Wenn sich die jüngsten mittelfristigen Umsatztrends fortsetzen, ist es schwer vorstellbar, dass der Aktienkurs in nächster Zeit eine Trendwende erleben wird.

Es gibt auch andere wichtige Risikofaktoren zu berücksichtigen, und wir haben 4 Warnzeichen für Kingstone Companies entdeckt (2 sind besorgniserregend!), die Sie beachten sollten, bevor Sie hier investieren.

Wenn Sie an starken Unternehmen interessiert sind, die Gewinne erwirtschaften, dann sollten Sie sich diese kostenlose Liste interessanter Unternehmen ansehen, die mit einem niedrigen KGV gehandelt werden (aber bewiesen haben, dass sie ihre Gewinne steigern können).

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Kingstone Companies unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.