McKesson Corporation (NYSE:MCK) wird weitgehend von institutionellen Aktionären kontrolliert, die 88% des Unternehmens besitzen

Wichtige Einblicke

- Signifikant hoher institutioneller Besitz bedeutet, dass der Aktienkurs von McKesson auf deren Handelsaktivitäten reagiert

- Insgesamt 25 Investoren halten mit 50% eine Mehrheitsbeteiligung an dem Unternehmen

- Insider haben kürzlich verkauft

Wenn Sie wissen wollen, wer die McKesson Corporation(NYSE:MCK) wirklich kontrolliert, dann müssen Sie sich die Zusammensetzung des Aktienregisters ansehen. Die Gruppe, die die meisten Aktien des Unternehmens hält, rund 88 %, um genau zu sein, sind Institutionen. Mit anderen Worten: Diese Gruppe hat das größte Aufwärtspotenzial (oder Abwärtsrisiko).

Da institutionelle Anleger Zugang zu enormen Kapitalbeträgen haben, werden ihre Marktbewegungen von Kleinanlegern oder Privatanlegern in der Regel sehr genau beobachtet. Daher wird ein hoher Anteil institutioneller Gelder an einem Unternehmen oft als wünschenswert angesehen.

Lassen Sie uns die einzelnen Arten von Eigentümern von McKesson näher beleuchten, beginnend mit der untenstehenden Grafik.

Sehen Sie sich unsere neueste Analyse für McKesson an

Was sagt der institutionelle Anteilseigner über McKesson aus?

Institutionen messen sich in der Regel an einer Benchmark, wenn sie ihren eigenen Anlegern Bericht erstatten, so dass sie sich oft mehr für eine Aktie begeistern, sobald sie in einen wichtigen Index aufgenommen wird. Wir würden erwarten, dass die meisten Unternehmen einige Institutionen im Register haben, besonders wenn sie wachsen.

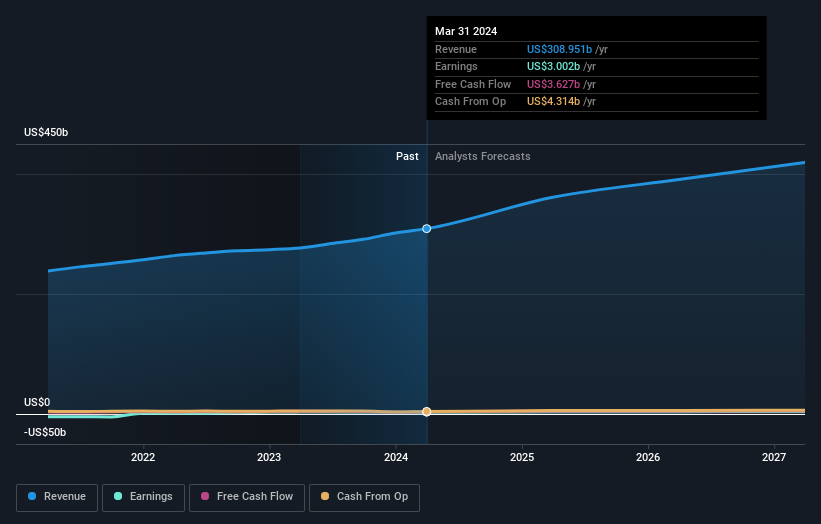

Wie Sie sehen können, sind institutionelle Anleger in erheblichem Umfang an McKesson beteiligt. Dies kann darauf hindeuten, dass das Unternehmen in der Anlegergemeinschaft ein gewisses Maß an Glaubwürdigkeit genießt. Es ist jedoch ratsam, sich nicht auf die vermeintliche Bestätigung durch institutionelle Anleger zu verlassen. Auch sie irren sich manchmal. Wenn mehrere Institutionen eine Aktie besitzen, besteht immer das Risiko, dass sie sich an einem "Crowded Trade" beteiligen. Wenn ein solcher Handel schief geht, konkurrieren möglicherweise mehrere Parteien um den schnellen Verkauf von Aktien. Dieses Risiko ist bei einem Unternehmen ohne Wachstumsgeschichte höher. Nachstehend finden Sie die historischen Gewinne und Umsätze von McKesson, aber denken Sie daran, dass es immer noch mehr zu berichten gibt.

Da mehr als die Hälfte der ausgegebenen Aktien im Besitz von institutionellen Anlegern ist, wird der Vorstand wahrscheinlich auf deren Präferenzen Rücksicht nehmen müssen. Hedgefonds haben nicht viele Aktien von McKesson. Unsere Daten zeigen, dass The Vanguard Group, Inc. mit 9,3 % der ausstehenden Aktien der größte Aktionär ist. BlackRock, Inc. ist der zweitgrößte Aktionär mit 8,8 % der Stammaktien, und State Street Global Advisors, Inc. hält etwa 4,8 % der Aktien des Unternehmens.

Ein genauerer Blick auf unsere Eigentumszahlen zeigt, dass die 25 größten Aktionäre zusammen einen Anteil von 50 % halten, was bedeutet, dass kein einzelner Aktionär die Mehrheit besitzt.

Die Untersuchung des institutionellen Eigentums ist eine gute Möglichkeit, die erwartete Performance einer Aktie zu messen und zu filtern. Dasselbe lässt sich durch die Untersuchung der Analysteneinschätzungen erreichen. Die Aktie wird von einer ganzen Reihe von Analysten beobachtet, so dass Sie die Wachstumsprognosen recht einfach ermitteln können.

Insider-Besitz von McKesson

Während die genaue Definition eines Insiders subjektiv sein kann, betrachtet fast jeder Vorstandsmitglieder als Insider. Die Unternehmensleitung untersteht dem Vorstand, und dieser sollte die Interessen der Aktionäre vertreten. Manchmal sind auch Top-Manager selbst im Vorstand vertreten.

Die Beteiligung von Insidern ist positiv, wenn sie signalisiert, dass die Unternehmensleitung wie die wahren Eigentümer des Unternehmens denkt. Ein hoher Insideranteil kann jedoch auch einer kleinen Gruppe innerhalb des Unternehmens immense Macht verleihen. Dies kann unter bestimmten Umständen negativ sein.

Unseren Informationen zufolge besitzen die Insider der McKesson Corporation weniger als 1 % des Unternehmens. Da das Unternehmen so groß ist, würden wir nicht erwarten, dass die Insider einen großen Anteil der Aktien besitzen. Zusammen besitzen sie Aktien im Wert von 77 Millionen US$. Es ist immer gut, zumindest einen gewissen Anteil an Insider-Aktien zu sehen, aber es könnte sich lohnen zu überprüfen , ob diese Insider verkauft haben.

Allgemeiner öffentlicher Besitz

Die Öffentlichkeit - einschließlich Kleinanleger - besitzt 12 % der Aktien des Unternehmens und kann daher nicht einfach ignoriert werden. Dieser Anteil ist zwar beträchtlich, reicht aber möglicherweise nicht aus, um die Unternehmenspolitik zu ändern, wenn die Entscheidung nicht im Einklang mit anderen Großaktionären steht.

Nächste Schritte:

Ich finde es sehr interessant, zu untersuchen, wem genau ein Unternehmen gehört. Aber um einen wirklichen Einblick zu erhalten, müssen wir auch andere Informationen berücksichtigen. Nehmen wir zum Beispiel das allgegenwärtige Gespenst des Investitionsrisikos. Wir haben bei McKesson 1 Warnsignal identifiziert , und es sollte Teil Ihres Investitionsprozesses sein, dieses zu verstehen.

Wenn Sie wissen möchten, was die Analysten in Bezug auf das zukünftige Wachstum vorhersagen, sollten Sie sich diesen kostenlosen Bericht über Analystenprognosen nicht entgehen lassen.

Hinweis: Die Zahlen in diesem Artikel wurden anhand der Daten der letzten zwölf Monate berechnet, die sich auf den Zwölfmonatszeitraum beziehen, der am letzten Tag des Monats endet, auf den der Abschluss datiert ist. Dies stimmt möglicherweise nicht mit den Zahlen des Jahresberichts für das gesamte Jahr überein.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob McKesson unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie ein Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Wenden Sie sich direkt an uns. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir stellen Kommentare zur Verfügung, die ausschließlich auf historischen Daten und Analystenprognosen beruhen und eine unvoreingenommene Methodik verwenden, und unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

Haben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Alternativ können Sie auch eine E-Mail an editorial-team@simplywallst.com senden.

This article has been translated from its original English version, which you can find here.