Warren Buffett hat einmal gesagt: "Volatilität ist keineswegs gleichbedeutend mit Risiko". Das kluge Geld scheint also zu wissen, dass Schulden - die in der Regel mit Konkursen einhergehen - ein sehr wichtiger Faktor sind, wenn es darum geht, das Risiko eines Unternehmens zu bewerten. Wir können sehen, dass Humana Inc.(NYSE:HUM) in seiner Geschäftstätigkeit Schulden einsetzt. Aber sollten sich die Aktionäre über die Verwendung von Schulden Sorgen machen?

Wann ist Verschuldung gefährlich?

Schulden sind ein Instrument, das Unternehmen beim Wachstum hilft, aber wenn ein Unternehmen nicht in der Lage ist, seine Kreditgeber zu bezahlen, dann ist es deren Gnade ausgeliefert. Wenn die Dinge wirklich schlecht laufen, können die Kreditgeber die Kontrolle über das Unternehmen übernehmen. Ein häufigerer (aber immer noch kostspieliger) Fall ist jedoch, dass ein Unternehmen Aktien zu Schleuderpreisen ausgeben muss, wodurch die Aktionäre dauerhaft verwässert werden, nur um seine Bilanz zu stützen. Am häufigsten kommt es jedoch vor, dass ein Unternehmen seine Verschuldung gut verwaltet - und zwar zu seinem eigenen Vorteil. Bei der Prüfung, wie hoch die Verschuldung eines Unternehmens ist, sollte man zunächst die Barmittel und die Schulden zusammen betrachten.

Sehen Sie sich unsere neueste Analyse für Humana an

Wie hoch ist die Nettoverschuldung von Humana?

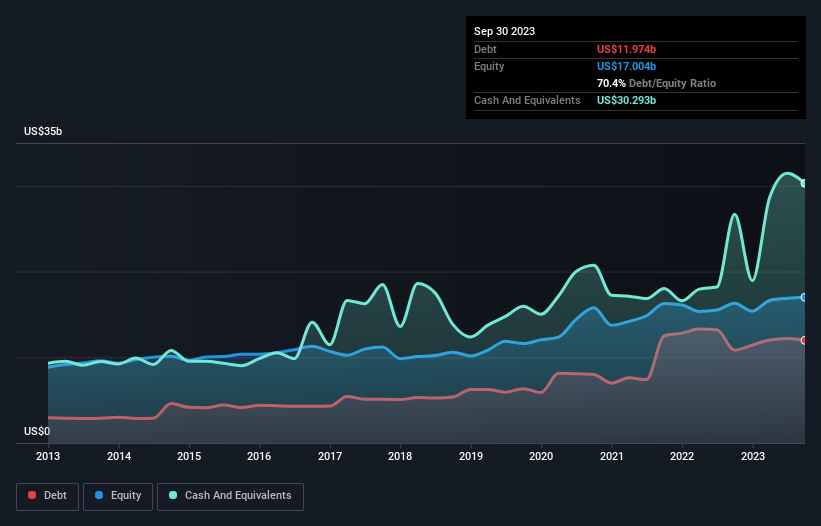

Die Abbildung unten, auf die Sie klicken können, um mehr Details zu sehen, zeigt, dass Humana im September 2023 Schulden in Höhe von 12,0 Mrd. US-Dollar hatte, ein Anstieg von 10,8 Mrd. US-Dollar innerhalb eines Jahres. Aus der Bilanz geht jedoch hervor, dass das Unternehmen über 30,3 Mrd. USD an Barmitteln verfügt, so dass es tatsächlich 18,3 Mrd. USD an Nettobarmitteln hat.

Wie stark ist die Bilanz von Humana?

Aus der letzten Bilanz geht hervor, dass Humana Verbindlichkeiten in Höhe von 27,8 Mrd. US$ hat, die innerhalb eines Jahres fällig werden, und Verbindlichkeiten in Höhe von 11,1 Mrd. US$, die danach fällig werden. Andererseits verfügte das Unternehmen über liquide Mittel in Höhe von 30,3 Mrd. US$ und Forderungen im Wert von 1,82 Mrd. US$, die innerhalb eines Jahres fällig werden. Seine Verbindlichkeiten übersteigen also die Summe seiner Barmittel und (kurzfristigen) Forderungen um 6,78 Mrd. US$.

Angesichts der enormen Marktkapitalisierung von Humana in Höhe von 59,3 Milliarden US-Dollar ist es schwer zu glauben, dass diese Verbindlichkeiten eine große Bedrohung darstellen. Wir sind jedoch der Meinung, dass es sich lohnt, die Stärke der Bilanz im Auge zu behalten, da sie sich im Laufe der Zeit ändern kann. Humana hat zwar nennenswerte Verbindlichkeiten, verfügt aber auch über mehr Barmittel als Schulden, so dass wir ziemlich zuversichtlich sind, dass das Unternehmen seine Schulden sicher verwalten kann.

Ein weiteres gutes Zeichen ist, dass Humana sein EBIT in zwölf Monaten um 20 % steigern konnte, was die Schuldentilgung erleichtert. Zweifellos erfahren wir am meisten über Schulden aus der Bilanz. Aber es sind vor allem die künftigen Erträge, die darüber entscheiden werden, ob Humana in der Lage sein wird, auch in Zukunft eine gesunde Bilanz zu haben. Wenn Sie sich also auf die Zukunft konzentrieren wollen, können Sie sich diesen kostenlosen Bericht mit den Gewinnprognosen der Analysten ansehen.

Und schließlich mag das Finanzamt zwar buchhalterische Gewinne bewundern, aber Kreditgeber akzeptieren nur kaltes, hartes Geld. Humana mag zwar über Nettobarmittel in der Bilanz verfügen, aber es ist dennoch interessant zu sehen, wie gut das Unternehmen sein Ergebnis vor Zinsen und Steuern (EBIT) in freien Cashflow umwandelt, da dies sowohl den Bedarf an Schulden als auch die Fähigkeit, Schulden zu verwalten, beeinflusst. In den letzten drei Jahren hat Humana tatsächlich mehr freien Cashflow als EBIT erwirtschaftet. Diese Art von starker Cash-Generierung wärmt unsere Herzen wie ein Welpe in einem Hummelanzug.

Resümee

Humana hat zwar mehr Verbindlichkeiten als liquide Mittel, verfügt aber auch über eine Nettoliquidität von 18,3 Milliarden US-Dollar. Das Tüpfelchen auf dem i ist, dass das Unternehmen 116 % dieses EBIT in freien Cashflow umgewandelt hat, was 5,0 Mrd. USD einbrachte. Wir halten die Verwendung von Schulden durch Humana also nicht für riskant. Ein weiterer Faktor, der uns Vertrauen in Humana geben würde, wäre der Kauf von Aktien durch Insider: Wenn Sie sich dieses Signals ebenfalls bewusst sind, können Sie es sofort herausfinden, indem Sie auf diesen Link klicken.

Letztendlich ist es manchmal einfacher, sich auf Unternehmen zu konzentrieren, die nicht einmal Schulden brauchen. Eine Liste von Wachstumswerten mit einer Nettoverschuldung von Null können Sie jetzt 100% kostenlos abrufen.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Humana unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.