Spiegeln die jüngsten Zuwächse der Cigna Group ihr langfristiges Potenzial im Jahr 2025 wider?

Rezensiert von Bailey Pemberton

- Fragen Sie sich, ob die Cigna Group im Stillen mit einem Abschlag gehandelt wird, während alle von auffälligeren Namen aus dem Gesundheitswesen abgelenkt sind? Lassen Sie uns herausfinden, ob der aktuelle Kurs wirklich das langfristige Potenzial des Unternehmens widerspiegelt.

- Die Aktie ist in der letzten Woche um 5,1 % und im letzten Monat um 2,4 % gestiegen, während sie im bisherigen Jahresverlauf um bescheidene 0,6 % und im letzten Jahr um 6,1 % zugelegt hat, nachdem sie in den letzten drei Jahren immer noch um 11,5 % gefallen ist, in den letzten fünf Jahren aber um 54,8 % zugelegt hat.

- Die jüngsten Schlagzeilen konzentrierten sich auf die strategische Positionierung der Cigna Group in den Bereichen Managed Care und Apothekenleistungen, da die Anleger neu bewerten, welche Versicherer am besten in der Lage sind, die sich ändernden Trends in der Gesundheitspolitik und -nutzung zu bewältigen. Gleichzeitig haben die branchenweiten Debatten über Arzneimittelpreise, Kostenmanagement und Konsolidierung die Frage aufgeworfen, welche Geschäftsmodelle die Margen über den Zyklus hinweg verteidigen können.

- In unserem Bewertungsschema erreicht die Cigna Group einen Wert von 5/6, was darauf hindeutet, dass sie bei den meisten der von uns beobachteten Kennzahlen als unterbewertet gilt. Im Folgenden erläutern wir, was dies unter Verwendung verschiedener Bewertungsmethoden bedeutet, und schließen mit einer ganzheitlicheren Betrachtung des möglichen Wertes der Aktie ab.

Ansatz 1: Discounted Cash Flow (DCF)-Analyse der Cigna Group

Ein Discounted-Cash-Flow- oder DCF-Modell schätzt den heutigen Wert eines Unternehmens, indem es die in der Zukunft erwirtschafteten Mittel projiziert und diese Cashflows auf die Gegenwart abzinst.

Für die Cigna Group liegt der jüngste freie Cashflow der letzten zwölf Monate bei etwa 7,0 Mrd. USD, und Analysten gehen davon aus, dass dieser Wert mit zunehmender Größe des Unternehmens stetig steigen wird. Bis zum Jahr 2029 wird ein freier Cashflow von etwa 11,2 Mrd. USD prognostiziert, wobei ein weiteres Wachstum bis zum Jahr 2035 unter Verwendung der Annahmen von Simply Wall St extrapoliert wird, sobald die Berichterstattung der Analysten nachlässt. Diese voraussichtlichen Cashflows werden unter Verwendung eines zweistufigen Free Cashflow zu Eigenkapital abgezinst, was ein höheres Wachstum in naher Zukunft widerspiegelt, das sich im Laufe der Zeit verlangsamt.

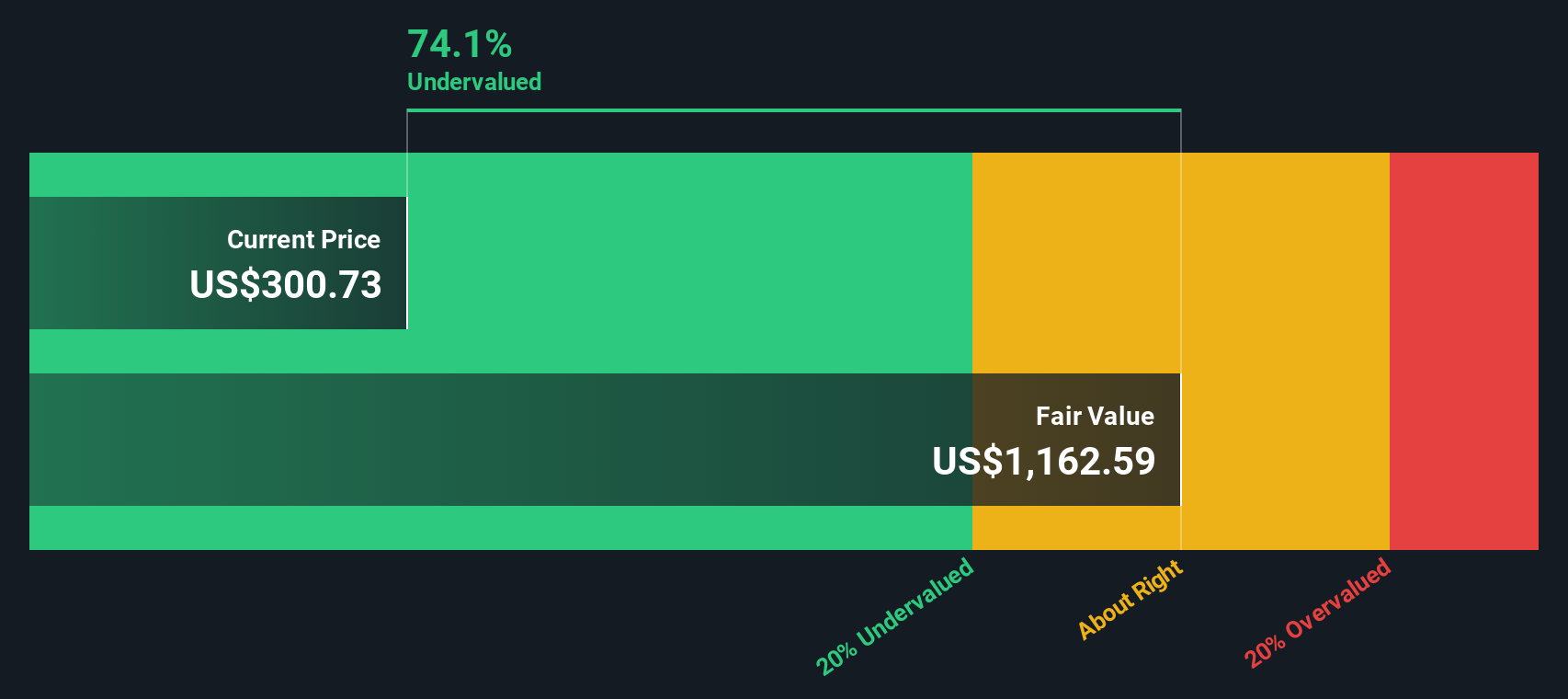

Auf dieser Grundlage schlägt das Modell einen inneren Wert von etwa 1.062 $ pro Aktie vor. Verglichen mit dem aktuellen Marktpreis bedeutet dies, dass die Cigna Group mit einem Abschlag von etwa 74,0 % auf ihren geschätzten fairen Wert gehandelt werden könnte, was auf eine erhebliche Bewertungslücke hindeutet, wenn sich die Cashflow-Annahmen als weitgehend zutreffend erweisen.

Ergebnis: UNDERVALUED

Unsere Discounted Cash Flow (DCF)-Analyse legt nahe, dass Cigna Group um 74,0% unterbewertet ist. Verfolgen Sie dies in Ihrer Watchlist oder Ihrem Portfolio, oder entdecken Sie 910 weitere unterbewertete Aktien auf Basis von Cashflows.

Ansatz 2: Cigna Group Preis vs. Gewinn

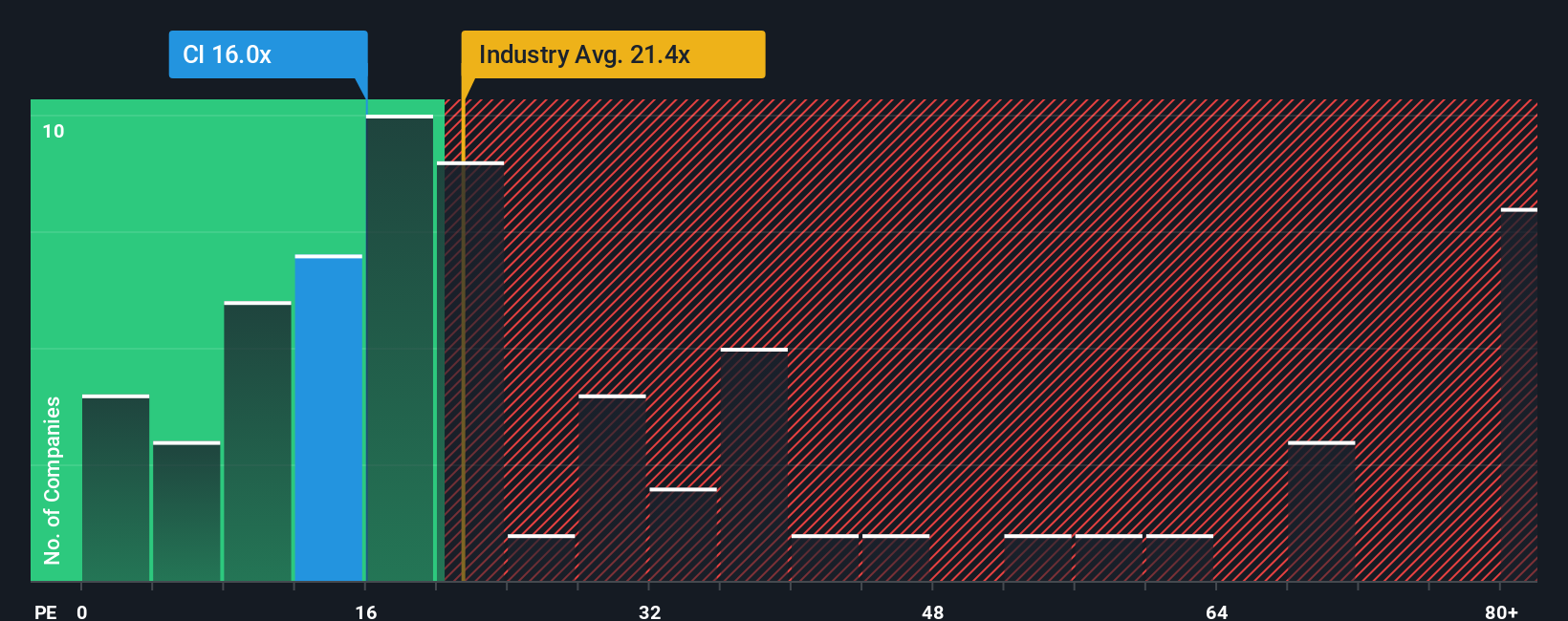

Bei profitablen Unternehmen wie der Cigna Group ist das Kurs-Gewinn-Verhältnis (KGV) ein nützlicher Anhaltspunkt dafür, wie viel Anleger bereit sind, für jeden Dollar aktueller Gewinne zu zahlen. Im Allgemeinen rechtfertigen schneller wachsende und weniger risikoreiche Unternehmen eher ein höheres KGV, während langsameres Wachstum oder größere Unsicherheit zu einem niedrigeren, konservativeren Multiplikator führen sollten.

Die Cigna Group wird derzeit mit einem KGV von etwa 12,0x gehandelt, was deutlich unter dem breiteren Branchendurchschnitt im Gesundheitswesen von etwa 23,9x und auch unter dem Durchschnitt der Vergleichsgruppe von etwa 31,2x liegt. Das von Simply Wall St entwickelte Fair Ratio geht noch einen Schritt weiter und schätzt, mit welchem KGV die Aktie angesichts ihrer Gewinnwachstumsaussichten, der Branche, der Gewinnmargen, der Marktkapitalisierung und des Risikoprofils gehandelt werden könnte. Für die Cigna Group wird dieses faire Verhältnis auf etwa 28,0x geschätzt, was bedeutet, dass die Aktien mit einem erheblichen Abschlag zu dem gehandelt werden, was man erwarten könnte, wenn man diese Fundamentaldaten in Betracht zieht.

Ergebnis: UNDERVALUED

Das KGV erzählt eine Geschichte, aber was ist, wenn die wahre Chance woanders liegt? Entdecken Sie 1457 Unternehmen, bei denen Insider auf explosives Wachstum wetten.

Verbessern Sie Ihre Entscheidungsfindung: Wählen Sie Ihr Cigna Group-Narrativ

Wir haben bereits erwähnt, dass es einen noch besseren Weg gibt, die Bewertung zu verstehen. Lassen Sie uns Ihnen daher die Narrative vorstellen, die einfach die Geschichten sind, die Investoren über ein Unternehmen erzählen, untermauert durch ihre eigenen Annahmen für künftige Umsätze, Erträge, Margen und letztlich den fairen Wert.

Anstatt die Zahlen isoliert zu betrachten, verbindet ein Narrativ, was Sie über das Geschäft der Cigna Group glauben, wie sich dies in einer Finanzprognose niederschlagen sollte und was dies für eine Schätzung des fairen Wertes heute bedeutet.

Auf Simply Wall St sind Narratives ein einfaches, zugängliches Tool auf der Community-Seite, das Millionen von Anlegern nutzen, um ihre eigene Geschichte und den fairen Wert eines Unternehmens mit anderen zu vergleichen und zu entscheiden, ob der aktuelle Preis zum Kauf, Halten oder Verkaufen geeignet ist.

Da Narratives dynamisch aktualisiert werden, wenn neue Informationen wie Nachrichten, aufsichtsrechtliche Änderungen, Erträge oder Prognosen eintreffen, kann sich Ihre Sicht auf die Cigna Group in Echtzeit entwickeln, ohne dass Sie ein Modell von Grund auf neu erstellen müssen.

Ein Cigna Group-Narrativ könnte zum Beispiel bullisch ausgerichtet sein und erwarten, dass sich die Erträge in Richtung der höheren Analystenspanne bewegen und einen fairen Wert rechtfertigen, der näher am oberen Ende der Kursziele liegt. Ein vorsichtigeres Narrativ könnte die regulatorischen und PBM-Risiken betonen, konservativere Erträge und Multiplikatoren verwenden und näher am unteren Ende der Spanne landen. Beide Anleger können jedoch klar erkennen, wie sich ihre Annahmen unterscheiden und was das im Vergleich zum heutigen Aktienkurs bedeutet.

Glauben Sie, dass die Cigna Group mehr zu bieten hat? Besuchen Sie unsere Community, um zu sehen, was andere sagen!

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir stellen Kommentare zur Verfügung, die auf historischen Daten und Analystenprognosen basieren und eine unvoreingenommene Methodik verwenden. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig ausgerichtete, auf Fundamentaldaten basierende Analyse zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

Mobile Infrastructure for Defense and Disaster

The next wave in robotics isn't humanoid. Its fully autonomous towers delivering 5G, ISR, and radar in under 30 minutes, anywhere.

Get the investor briefing before the next round of contracts

Sponsored On Behalf of CiTechDie Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Cigna Group unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Alternativ können Sie auch eine E-Mail an editorial-team@simplywallst.com senden .

This article has been translated from its original English version, which you can find here.