Der 38%ige Kursrückgang der QuidelOrtho Corporation (NASDAQ:QDEL) zeigt, dass die Stimmung den Umsätzen entspricht

Der Aktienkurs der QuidelOrtho Corporation(NASDAQ:QDEL) hat sich im letzten Monat sehr schlecht entwickelt und ist um beachtliche 38% gefallen. Anstatt belohnt zu werden, sitzen die Aktionäre, die in den letzten zwölf Monaten durchgehalten haben, nun auf einem Kursrückgang von 48 %.

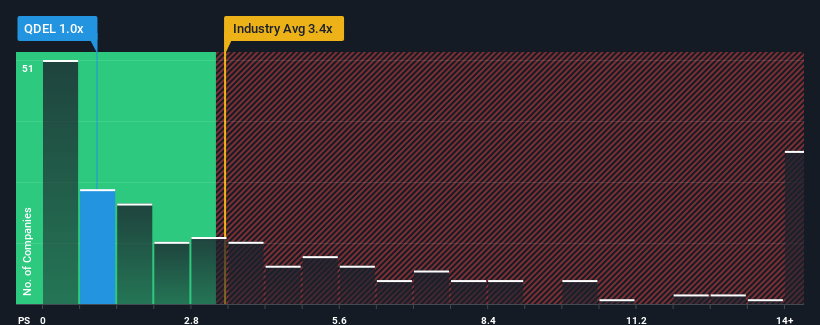

Da der Kurs erheblich gesunken ist, könnte QuidelOrtho mit seinem Kurs-Umsatz-Verhältnis (oder "P/S"-Verhältnis) von 1x derzeit wie eine gute Kaufgelegenheit aussehen, wenn man bedenkt, dass fast die Hälfte aller Unternehmen in der Medizintechnikbranche in den Vereinigten Staaten ein P/S-Verhältnis von mehr als 3,4x haben und selbst P/S-Werte von mehr als 8x nichts Ungewöhnliches sind. Allerdings ist es nicht ratsam, das KGV für bare Münze zu nehmen, denn es könnte eine Erklärung dafür geben, warum es so niedrig ist.

Siehe unsere letzte Analyse zu QuidelOrtho

Wie sich QuidelOrtho entwickelt hat

Während die Branche in letzter Zeit ein Umsatzwachstum verzeichnete, hat QuidelOrtho den Rückwärtsgang eingelegt, was nicht gut ist. Vielleicht ist das Kurs-Gewinn-Verhältnis (KGV) nach wie vor niedrig, weil die Anleger glauben, dass die Aussichten auf ein starkes Umsatzwachstum nicht in Sicht sind. Wenn Sie das Unternehmen immer noch mögen, sollten Sie hoffen, dass dies nicht der Fall ist, damit Sie möglicherweise einige Aktien aufkaufen können, während das Unternehmen in Ungnade gefallen ist.

Möchten Sie sich ein vollständiges Bild von den Analystenschätzungen für das Unternehmen machen? Dann hilft Ihnen unser kostenloser Bericht über QuidelOrtho dabei, herauszufinden, was sich am Horizont abzeichnet.Passen die Umsatzprognosen zum niedrigen Kurs-Gewinn-Verhältnis?

Um sein Kurs-Gewinn-Verhältnis zu rechtfertigen, müsste QuidelOrtho ein anämisches Wachstum erzielen, das deutlich hinter dem der Branche zurückbleibt.

Rückblickend hat das letzte Jahr dem Unternehmen einen frustrierenden Umsatzrückgang von 8,1 % beschert. Einige sehr starke Jahre davor bedeuten jedoch, dass es in den letzten drei Jahren immer noch in der Lage war, seinen Umsatz um insgesamt beeindruckende 80 % zu steigern. Wir können also zunächst einmal bestätigen, dass das Unternehmen in diesem Zeitraum trotz einiger Schwierigkeiten im Allgemeinen sehr gute Arbeit beim Umsatzwachstum geleistet hat.

Die Schätzungen der sieben Analysten, die das Unternehmen beobachten, gehen davon aus, dass die Einnahmen in den nächsten drei Jahren um 1,4 % pro Jahr steigen werden. Das ist deutlich weniger als das für die gesamte Branche prognostizierte jährliche Wachstum von 9,7 %.

Anhand dieser Informationen wird deutlich, warum QuidelOrtho zu einem Kurs-Gewinn-Verhältnis gehandelt wird, das unter dem der Branche liegt. Offensichtlich war es vielen Aktionären unangenehm, an der Aktie festzuhalten, während das Unternehmen möglicherweise eine weniger erfolgreiche Zukunft vor sich hat.

Was können wir aus dem Kurs-Gewinn-Verhältnis von QuidelOrtho lernen?

Die Aktien von QuidelOrtho sind stark gefallen und das Kurs-Gewinn-Verhältnis hat sich entsprechend entwickelt. Das Kurs-Umsatz-Verhältnis sollte zwar nicht ausschlaggebend dafür sein, ob man eine Aktie kauft oder nicht, aber es ist ein recht gutes Barometer für die Umsatzerwartungen.

Wie wir vermutet haben, hat unsere Untersuchung der Analystenprognosen von QuidelOrtho ergeben, dass die schlechteren Umsatzerwartungen zu dem niedrigen KGV beitragen. Zum jetzigen Zeitpunkt sind die Anleger der Meinung, dass das Potenzial für eine Verbesserung der Einnahmen nicht groß genug ist, um ein höheres KGV zu rechtfertigen. Das Unternehmen wird eine Wende des Schicksals brauchen, um einen Anstieg des KGV in der Zukunft zu rechtfertigen.

Vergessen Sie nicht, dass es auch andere Risiken geben kann. Zum Beispiel haben wir 2 Warnzeichen für QuidelOrtho identifiziert ( 1 ist besorgniserregend), auf die Sie achten sollten.

Natürlich sind profitable Unternehmen, die in der Vergangenheit ein starkes Gewinnwachstum verzeichnet haben, im Allgemeinen eine sichere Wahl. Sehen Sie sich daher diese kostenlose Sammlung anderer Unternehmen an, die ein vernünftiges Kurs-Gewinn-Verhältnis aufweisen und ein starkes Gewinnwachstum erzielt haben.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob QuidelOrtho unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Haben Sie Bedenken bezüglich des Inhalts? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.