David Iben brachte es auf den Punkt, als er sagte: "Volatilität ist kein Risiko, um das wir uns kümmern. Was uns interessiert, ist die Vermeidung eines dauerhaften Kapitalverlusts. Kluges Geld scheint also zu wissen, dass Schulden - die in der Regel mit Konkursen einhergehen - ein sehr wichtiger Faktor sind, wenn es darum geht, das Risiko eines Unternehmens zu bewerten. Wie viele andere Unternehmen macht auch Post Holdings, Inc.(NYSE:POST) von Schulden Gebrauch. Die eigentliche Frage ist jedoch, ob diese Schulden das Unternehmen riskant machen.

Welches Risiko birgt die Verschuldung?

Schulden helfen einem Unternehmen so lange, bis das Unternehmen Schwierigkeiten hat, sie zurückzuzahlen, entweder mit neuem Kapital oder mit freiem Cashflow. Ein fester Bestandteil des Kapitalismus ist der Prozess der "schöpferischen Zerstörung", bei dem gescheiterte Unternehmen von ihren Bankern gnadenlos liquidiert werden. Eine üblichere (aber immer noch teure) Situation ist jedoch, dass ein Unternehmen seine Aktionäre zu einem günstigen Aktienkurs verwässern muss, um die Schulden in den Griff zu bekommen. Die häufigste Situation ist jedoch die, dass ein Unternehmen seine Schulden einigermaßen gut verwaltet - und zwar zu seinem eigenen Vorteil. Der erste Schritt bei der Betrachtung der Verschuldung eines Unternehmens besteht darin, Barmittel und Schulden zusammen zu betrachten.

Sehen Sie sich unsere neueste Analyse für Post Holdings an

Wie hoch ist die Verschuldung von Post Holdings?

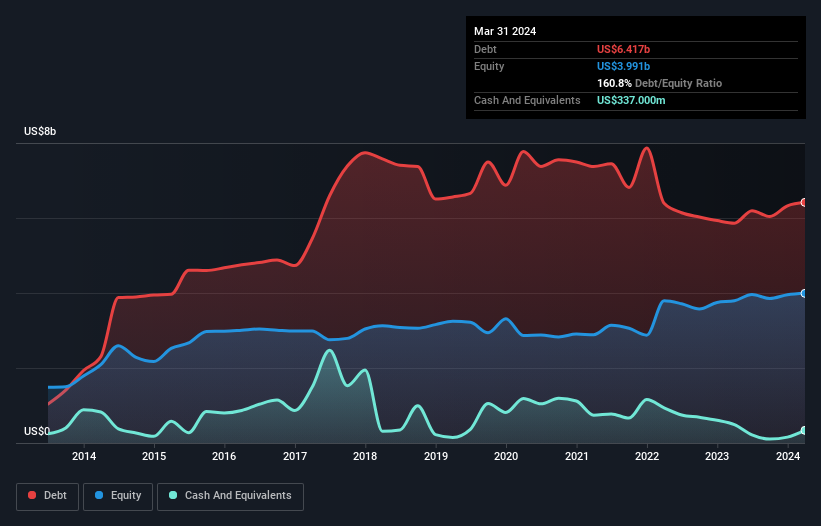

Wie Sie unten sehen können, hatte Post Holdings Ende März 2024 Schulden in Höhe von 6,42 Milliarden US-Dollar, gegenüber 5,86 Milliarden US-Dollar vor einem Jahr. Klicken Sie auf das Bild, um weitere Details zu sehen. Auf der anderen Seite verfügt das Unternehmen über 337,0 Mio. US$ an Barmitteln, was zu einer Nettoverschuldung von etwa 6,08 Mrd. US$ führt.

Wie stark ist die Bilanz von Post Holdings?

Laut der letzten gemeldeten Bilanz hatte Post Holdings Verbindlichkeiten in Höhe von 839,5 Mio. US$, die innerhalb von 12 Monaten fällig waren, und Verbindlichkeiten in Höhe von 7,36 Mrd. US$, die nach 12 Monaten fällig waren. Diesen Verpflichtungen standen Barmittel in Höhe von 337,0 Mio. US$ sowie Forderungen im Wert von 564,7 Mio. US$ gegenüber, die innerhalb von 12 Monaten fällig waren. Die Verbindlichkeiten des Unternehmens sind also insgesamt 7,30 Mrd. US$ höher als die Kombination aus Barmitteln und kurzfristigen Forderungen.

Wenn man bedenkt, dass dieser Fehlbetrag die Marktkapitalisierung des Unternehmens in Höhe von 6,25 Mrd. US$ übersteigt, könnte man durchaus geneigt sein, die Bilanz genau zu prüfen. Hypothetisch gesehen wäre eine extrem starke Verwässerung erforderlich, wenn das Unternehmen gezwungen wäre, seine Verbindlichkeiten durch eine Kapitalerhöhung zum aktuellen Aktienkurs zu tilgen.

Wir verwenden zwei Hauptkennzahlen, um uns über die Höhe der Verschuldung im Verhältnis zum Gewinn zu informieren. Die erste ist die Nettoverschuldung geteilt durch das Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA), während die zweite angibt, wie oft das Ergebnis vor Zinsen und Steuern (EBIT) den Zinsaufwand deckt (oder kurz die Zinsdeckung). Wir betrachten also die Verschuldung im Verhältnis zum Gewinn sowohl mit als auch ohne Abschreibungsaufwand.

Post Holdings hat ein Verhältnis von Schulden zu EBITDA von 4,9 und das EBIT deckt den Zinsaufwand 2,8-fach. Zusammengenommen bedeutet dies, dass wir zwar keinen Anstieg der Verschuldung wünschen, aber der Meinung sind, dass das Unternehmen seinen derzeitigen Verschuldungsgrad verkraften kann. Die gute Nachricht ist, dass Post Holdings sein EBIT in den letzten zwölf Monaten um glatte 48 % gesteigert hat. Wie die Milch der menschlichen Güte erhöht diese Art von Wachstum die Widerstandsfähigkeit und macht das Unternehmen fähiger, Schulden zu verwalten. Bei der Analyse des Schuldenstandes ist die Bilanz der offensichtliche Ausgangspunkt. Aber es sind vor allem die künftigen Erträge, die darüber entscheiden werden, ob Post Holdings in der Lage sein wird, auch in Zukunft eine gesunde Bilanz zu haben. Wenn Sie also wissen möchten, was die Fachleute denken, könnte dieser kostenlose Bericht über die Gewinnprognosen der Analysten interessant für Sie sein.

Schließlich kann ein Unternehmen seine Schulden nur mit barem Geld tilgen, nicht mit Buchgewinnen. Wir müssen uns also genau ansehen, ob das EBIT zu einem entsprechenden freien Cashflow führt. In den letzten drei Jahren hat Post Holdings einen soliden freien Cashflow in Höhe von 60 % des EBIT erwirtschaftet, was in etwa dem entspricht, was wir erwarten würden. Dieser freie Cashflow versetzt das Unternehmen in eine gute Position, um gegebenenfalls Schulden zu tilgen.

Unsere Ansicht

Die Nettoverschuldung im Verhältnis zum EBITDA und die Höhe der Gesamtverbindlichkeiten belasten Post Holdings unseres Erachtens eindeutig. Die gute Nachricht ist jedoch, dass das Unternehmen in der Lage zu sein scheint, sein EBIT mit Leichtigkeit zu steigern. Unter Berücksichtigung der oben genannten Faktoren sind wir der Meinung, dass die Verschuldung von Post Holdings einige Risiken für das Unternehmen birgt. Auch wenn diese Verschuldung die Eigenkapitalrendite erhöht, würden wir sie nicht unbedingt weiter ansteigen sehen wollen. Die Bilanz ist eindeutig der Bereich, auf den man sich konzentrieren sollte, wenn man die Verschuldung analysiert. Aber letztlich kann jedes Unternehmen auch Risiken außerhalb der Bilanz aufweisen. Wir haben zum Beispiel 3 Warnzeichen für Post Holdings identifiziert (eines davon gefällt uns nicht) , die Sie beachten sollten.

Wenn Sie daran interessiert sind, in Unternehmen zu investieren, die ihre Gewinne ohne Schuldenlast steigern können, sollten Sie sich diese kostenlose Liste wachsender Unternehmen mit Nettobarmitteln in der Bilanz ansehen.

If you're looking to trade Post Holdings, open an account with the lowest-cost platform trusted by professionals, Interactive Brokers.

With clients in over 200 countries and territories, and access to 160 markets, IBKR lets you trade stocks, options, futures, forex, bonds and funds from a single integrated account.

Enjoy no hidden fees, no account minimums, and FX conversion rates as low as 0.03%, far better than what most brokers offer.

Sponsored ContentDie Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Post Holdings unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

Haben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Alternativ können Sie auch eine E-Mail an editorial-team@simplywallst.com senden.

This article has been translated from its original English version, which you can find here.