Teilen Sie

Der legendäre Fondsmanager Li Lu (der von Charlie Munger unterstützt wurde) sagte einmal: "Das größte Anlagerisiko ist nicht die Volatilität der Kurse, sondern die Frage, ob man einen dauerhaften Kapitalverlust erleidet. Wenn wir darüber nachdenken, wie riskant ein Unternehmen ist, schauen wir uns immer gerne an, wie es Schulden macht, denn eine Überschuldung kann zum Ruin führen. Wie viele andere Unternehmen macht auch The Simply Good Foods Company(NASDAQ:SMPL) Gebrauch von Schulden. Aber sollten sich die Aktionäre über die Verwendung von Schulden Sorgen machen?

Warum sind Schulden ein Risiko?

Schulden sind ein Instrument zur Unterstützung des Unternehmenswachstums, aber wenn ein Unternehmen nicht in der Lage ist, seine Kreditgeber zu bezahlen, dann ist es ihnen ausgeliefert. Im schlimmsten Fall kann ein Unternehmen in Konkurs gehen, wenn es seine Gläubiger nicht bezahlen kann. Eine üblichere (aber immer noch teure) Situation ist jedoch, dass ein Unternehmen seine Aktionäre zu einem niedrigen Aktienkurs verwässern muss, nur um die Schulden in den Griff zu bekommen. Indem sie die Verwässerung ersetzen, können Schulden jedoch ein sehr gutes Instrument für Unternehmen sein, die Kapital für Wachstumsinvestitionen mit hohen Renditen benötigen. Wenn wir die Verschuldung untersuchen, betrachten wir zunächst sowohl die Barmittel als auch die Verschuldung zusammen.

Siehe unsere neueste Analyse für Simply Good Foods

Wie hoch ist die Verschuldung von Simply Good Foods?

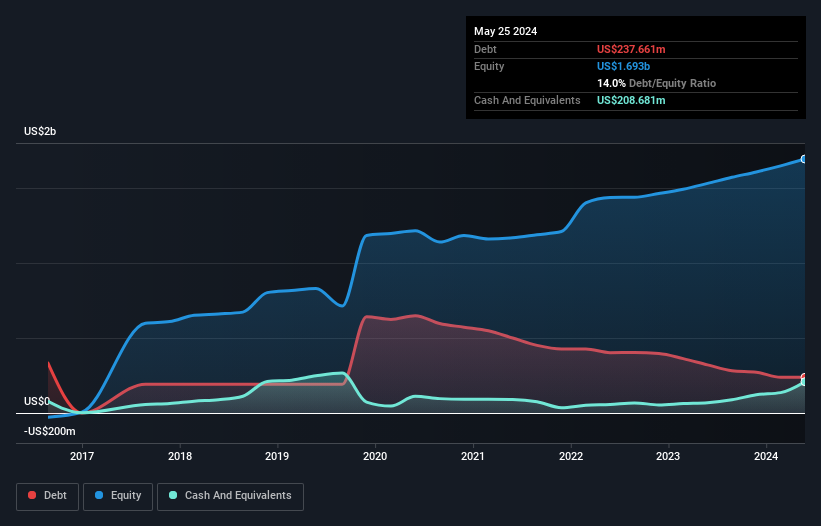

Sie können auf die Grafik unten klicken, um die historischen Zahlen zu sehen, aber sie zeigt, dass Simply Good Foods im Mai 2024 Schulden in Höhe von 237,7 Mio. USD hatte, gegenüber 320,9 Mio. USD ein Jahr zuvor. Auf der anderen Seite hat das Unternehmen 208,7 Mio. USD an Barmitteln, was zu einer Nettoverschuldung von etwa 29,0 Mio. USD führt.

Ein Blick auf die Verbindlichkeiten von Simply Good Foods

Laut der letzten gemeldeten Bilanz hatte Simply Good Foods Verbindlichkeiten in Höhe von 92,7 Mio. US$, die innerhalb von 12 Monaten fällig waren, und Verbindlichkeiten in Höhe von 399,6 Mio. US$, die nach 12 Monaten fällig waren. Demgegenüber standen 208,7 Mio. US$ an Barmitteln und 146,3 Mio. US$ an Forderungen, die innerhalb von 12 Monaten fällig waren. Das Unternehmen hat also Verbindlichkeiten in Höhe von 137,4 Mio. US$, die höher sind als seine Barmittel und kurzfristigen Forderungen zusammen.

Angesichts der Marktkapitalisierung von Simply Good Foods in Höhe von 3,66 Milliarden US-Dollar ist es schwer zu glauben, dass diese Verbindlichkeiten eine große Bedrohung darstellen. Dennoch ist es klar, dass wir die Bilanz des Unternehmens weiterhin beobachten sollten, damit sie sich nicht zum Schlechten verändert. Wie auch immer, Simply Good Foods hat praktisch keine Nettoverschuldung, man kann also mit Fug und Recht behaupten, dass das Unternehmen keine hohe Schuldenlast hat!

Wir messen die Schuldenlast eines Unternehmens im Verhältnis zu seiner Ertragskraft, indem wir die Nettoverschuldung ins Verhältnis zum Gewinn vor Zinsen, Steuern und Abschreibungen (EBITDA) setzen und berechnen, wie leicht der Gewinn vor Zinsen und Steuern (EBIT) den Zinsaufwand deckt (Zinsdeckung). Auf diese Weise berücksichtigen wir sowohl die absolute Höhe der Verschuldung als auch die dafür gezahlten Zinssätze.

Simply Good Foods hat ein niedriges Verhältnis von Nettoverschuldung zu EBITDA von nur 0,12. Und das EBIT deckt den Zinsaufwand problemlos ab, da es 10,9 Mal so hoch ist. Man könnte also argumentieren, dass das Unternehmen durch seine Schulden nicht mehr bedroht ist als ein Elefant durch eine Maus. Und wir nehmen auch mit Wohlwollen zur Kenntnis, dass Simply Good Foods sein EBIT im letzten Jahr um 13 % gesteigert hat, was seine Schuldenlast leichter zu bewältigen macht. Zweifellos erfahren wir am meisten über Schulden aus der Bilanz. Aber es sind vor allem die zukünftigen Erträge, die darüber entscheiden werden, ob Simply Good Foods in der Lage sein wird, auch in Zukunft eine gesunde Bilanz zu haben. Wenn Sie sich also auf die Zukunft konzentrieren wollen, können Sie sich diesen kostenlosen Bericht mit den Gewinnprognosen der Analysten ansehen.

Schließlich kann ein Unternehmen seine Schulden nur mit barem Geld tilgen, nicht mit Buchgewinnen. Daher prüfen wir immer, wie viel von diesem EBIT in freien Cashflow umgewandelt wird. In den letzten drei Jahren verzeichnete Simply Good Foods einen freien Cashflow im Wert von 76 % seines EBIT, was in etwa normal ist, da der freie Cashflow keine Zinsen und Steuern enthält. Dieser freie Cashflow versetzt das Unternehmen in eine gute Position, um gegebenenfalls Schulden zu tilgen.

Unsere Meinung

Das Verhältnis zwischen Nettoverschuldung und EBITDA von Simply Good Foods deutet darauf hin, dass das Unternehmen mit seinen Schulden so leicht umgehen kann wie Cristiano Ronaldo mit einem Tor gegen einen Torhüter einer U14-Mannschaft. Und das ist nur der Anfang der guten Nachrichten, denn die Umwandlung des EBIT in freien Cashflow ist ebenfalls sehr ermutigend. In Anbetracht dieser Faktoren haben wir den Eindruck, dass Simply Good Foods mit seiner Verschuldung recht vorsichtig umgeht und die Risiken gut unter Kontrolle zu haben scheint. Die Bilanz sieht also ziemlich gesund aus. Wir sind sehr gespannt darauf, ob Insider von Simply Good Foods Aktien gekauft haben. Wenn Sie das auch tun, dann klicken Sie jetzt auf diesen Link, um einen (kostenlosen) Blick auf unsere Liste der gemeldeten Insidertransaktionen zu werfen.

Wenn Sie nach all dem mehr an einem schnell wachsenden Unternehmen mit einer grundsoliden Bilanz interessiert sind, dann sollten Sie sich unverzüglich unsere Liste der Aktien mit Nettobargeldwachstum ansehen.

If you're looking to trade Simply Good Foods, open an account with the lowest-cost platform trusted by professionals, Interactive Brokers.

With clients in over 200 countries and territories, and access to 160 markets, IBKR lets you trade stocks, options, futures, forex, bonds and funds from a single integrated account.

Enjoy no hidden fees, no account minimums, and FX conversion rates as low as 0.03%, far better than what most brokers offer.

Sponsored ContentDie Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Simply Good Foods unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Haben Sie Bedenken bezüglich des Inhalts? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir stellen Kommentare zur Verfügung, die ausschließlich auf historischen Daten und Analystenprognosen beruhen und eine unvoreingenommene Methodik verwenden, und unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

Haben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Alternativ können Sie auch eine E-Mail an editorial-team@simplywallst.com senden.

This article has been translated from its original English version, which you can find here.