Weiterer Aufwärtstrend für Oatly Group AB (NASDAQ:OTLY) Aktien könnte nach 73% Kurssprung Kursrisiken mit sich bringen

Die Aktionäre der Oatly Group AB(NASDAQ:OTLY) werden sich freuen, dass der Aktienkurs einen großartigen Monat hinter sich hat, in dem er um 73 % gestiegen ist und sich von der vorherigen Schwäche erholt hat. Die Gewinne des letzten Monats reichten jedoch nicht aus, um die Aktionäre zu entschädigen, da der Aktienkurs in den letzten zwölf Monaten immer noch um 6,4 % gefallen ist.

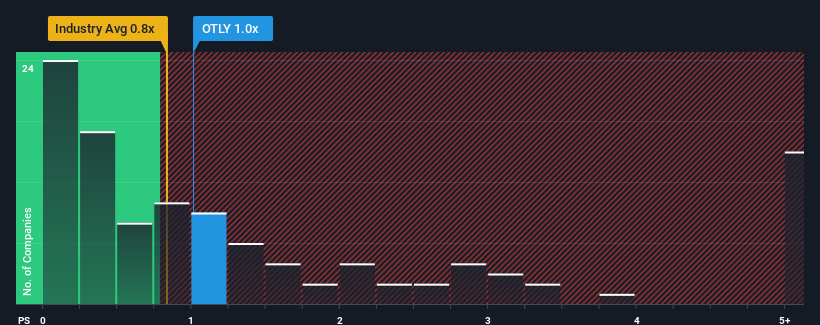

Trotz des kräftigen Kursanstiegs kann man durchaus sagen, dass das Kurs-Umsatz-Verhältnis (KGV) der Oatly Group von 1 im Vergleich zur Lebensmittelindustrie in den Vereinigten Staaten, wo das KGV im Durchschnitt bei 0,8 liegt, derzeit recht "mittelmäßig" erscheint. Die Anleger könnten jedoch eine klare Chance oder einen potenziellen Rückschlag übersehen, wenn es keine rationale Grundlage für das Kurs-Umsatz-Verhältnis gibt.

Sehen Sie sich unsere neueste Analyse zu Oatly Group an

Wie sieht die jüngste Performance von Oatly Group aus?

Das jüngste Umsatzwachstum von Oatly Group entsprach dem der Branche. Das Kurs-Umsatz-Verhältnis ist wahrscheinlich moderat, weil die Anleger davon ausgehen, dass diese bescheidene Umsatzentwicklung anhalten wird. Wenn dies der Fall ist, dann werden zumindest die bestehenden Aktionäre wegen des aktuellen Aktienkurses nicht um den Schlaf gebracht.

Möchten Sie sich ein vollständiges Bild von den Analystenschätzungen für das Unternehmen machen? Dann hilft Ihnen unser kostenloser Bericht über die Oatly Group dabei, herauszufinden, was sich am Horizont abzeichnet.Stimmen die Umsatzprognosen mit dem Kurs-Gewinn-Verhältnis (KGV) überein?

Es gibt eine inhärente Annahme, dass ein Unternehmen mit der Branche übereinstimmen sollte, damit das Kurs-Gewinn-Verhältnis (KGV) von Oatly Group als angemessen betrachtet werden kann.

Rückblickend konnte das Unternehmen im letzten Jahr einen ordentlichen Umsatzanstieg von 8,6 % verzeichnen. In den letzten drei Jahren ist der Gesamtumsatz sogar um 84 % gestiegen, was durch die kurzfristige Entwicklung etwas begünstigt wurde. Wir können also zunächst bestätigen, dass das Unternehmen in diesem Zeitraum eine großartige Leistung bei der Steigerung seiner Einnahmen erbracht hat.

Die sieben Analysten, die das Unternehmen beobachten, gehen davon aus, dass die Einnahmen in den kommenden drei Jahren um 6,9 % pro Jahr steigen werden. Da für die Branche nur ein jährliches Wachstum von 3,1 % prognostiziert wird, ist das Unternehmen in der Lage, ein stärkeres Umsatzergebnis zu erzielen.

Vor diesem Hintergrund finden wir es interessant, dass das Kurs-Gewinn-Verhältnis der Oatly Group eng mit dem ihrer Branchenkollegen übereinstimmt. Möglicherweise sind die meisten Anleger nicht davon überzeugt, dass das Unternehmen die künftigen Wachstumserwartungen erfüllen kann.

Das Schlusswort

Oatly Group scheint wieder in der Gunst der Anleger zu stehen, denn ein solider Kurssprung bringt das Kurs-Gewinn-Verhältnis wieder in Einklang mit anderen Unternehmen der Branche.

Wir haben festgestellt, dass Oatly Group derzeit mit einem niedrigeren Kurs-Umsatz-Verhältnis als erwartet gehandelt wird, da das prognostizierte Umsatzwachstum höher ist als in der Branche insgesamt. Es könnte sein, dass der Markt einige Risiken einpreist, die verhindern, dass das Kurs-Gewinn-Verhältnis den positiven Aussichten entspricht. Diese Unsicherheit scheint sich im Aktienkurs widerzuspiegeln, der zwar stabil ist, aber angesichts der Umsatzprognosen höher ausfallen könnte.

Dennoch sollte man sich darüber im Klaren sein, dass Oatly Group in unserer Anlageanalyse 3 Warnzeichen aufweist, von denen eines signifikant ist.

Natürlich sind profitable Unternehmen, die in der Vergangenheit ein starkes Gewinnwachstum verzeichnet haben, im Allgemeinen eine sichere Wahl. Daher sollten Sie sich diese kostenlose Sammlung anderer Unternehmen mit vernünftigen Kurs-Gewinn-Verhältnissen und starkem Gewinnwachstum ansehen.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Oatly Group unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Haben Sie Bedenken bezüglich des Inhalts? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.