Wir glauben, dass MGP Ingredients (NASDAQ:MGPI) seine Schulden in den Griff bekommen kann

Warren Buffett hat einmal gesagt: "Volatilität ist keineswegs gleichbedeutend mit Risiko". Es liegt also auf der Hand, dass man die Verschuldung berücksichtigen muss, wenn man darüber nachdenkt, wie riskant eine bestimmte Aktie ist, denn eine zu hohe Verschuldung kann ein Unternehmen untergehen lassen. Wie viele andere Unternehmen macht auch MGP Ingredients, Inc.(NASDAQ:MGPI) Gebrauch von Schulden. Die wichtigere Frage ist jedoch: Wie hoch ist das Risiko, das von diesen Schulden ausgeht?

Welches Risiko birgt die Verschuldung?

Schulden helfen einem Unternehmen so lange, bis das Unternehmen Schwierigkeiten hat, sie zurückzuzahlen, entweder mit neuem Kapital oder mit freiem Cashflow. Im schlimmsten Fall kann ein Unternehmen in Konkurs gehen, wenn es seine Gläubiger nicht bezahlen kann. Ein häufigerer (aber immer noch kostspieliger) Fall ist jedoch, dass ein Unternehmen Aktien zu Schleuderpreisen ausgeben muss, wodurch die Aktionäre dauerhaft verwässert werden, nur um seine Bilanz zu stützen. Natürlich gibt es viele Unternehmen, die Schulden zur Wachstumsfinanzierung einsetzen, ohne dass dies negative Folgen hat. Der erste Schritt bei der Betrachtung der Verschuldung eines Unternehmens besteht darin, die Barmittel und die Schulden zusammen zu betrachten.

Sehen Sie sich unsere neueste Analyse für MGP Ingredients an

Wie hoch ist die Verschuldung von MGP Ingredients?

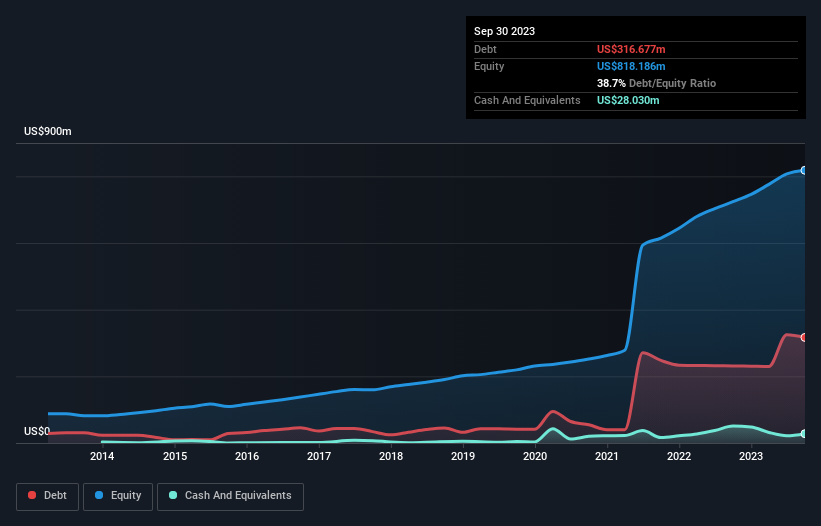

Wie Sie unten sehen können, hatte MGP Ingredients Ende September 2023 Schulden in Höhe von 316,7 Millionen US-Dollar, gegenüber 231,1 Millionen US-Dollar vor einem Jahr. Klicken Sie auf das Bild, um weitere Details zu sehen. Auf der anderen Seite verfügt das Unternehmen über 28,0 Mio. US$ an Barmitteln, was zu einer Nettoverschuldung von etwa 288,6 Mio. US$ führt.

Wie gesund ist die Bilanz von MGP Ingredients?

Wenn wir die letzten Bilanzdaten näher betrachten, sehen wir, dass MGP Ingredients Verbindlichkeiten in Höhe von 90,1 Mio. US$ hat, die innerhalb von 12 Monaten fällig werden, und Verbindlichkeiten in Höhe von 458,1 Mio. US$, die danach fällig werden. Auf der anderen Seite hatte das Unternehmen Barmittel in Höhe von 28,0 Mio. US$ und Forderungen im Wert von 128,9 Mio. US$, die innerhalb eines Jahres fällig waren. Somit übersteigen seine Verbindlichkeiten insgesamt 391,3 Mio. US$ die Summe seiner Barmittel und kurzfristigen Forderungen.

Da die öffentlich gehandelten Aktien von MGP Ingredients einen Gesamtwert von 2,11 Mrd. US$ haben, scheint es unwahrscheinlich, dass diese Höhe der Verbindlichkeiten eine größere Bedrohung darstellt. Wir sind jedoch der Meinung, dass es sich lohnt, die Stärke der Bilanz im Auge zu behalten, da sie sich im Laufe der Zeit ändern kann.

Wir messen die Schuldenlast eines Unternehmens im Verhältnis zu seiner Ertragskraft, indem wir die Nettoverschuldung ins Verhältnis zum Gewinn vor Zinsen, Steuern und Abschreibungen (EBITDA) setzen und berechnen, wie leicht der Gewinn vor Zinsen und Steuern (EBIT) den Zinsaufwand deckt (Zinsdeckung). Der Vorteil dieses Ansatzes besteht darin, dass wir sowohl die absolute Höhe der Verschuldung (Nettoverschuldung zu EBITDA) als auch die mit dieser Verschuldung verbundenen tatsächlichen Zinsaufwendungen (Zinsdeckungsgrad) berücksichtigen.

Das Verhältnis von Nettoverschuldung zu EBITDA von MGP Ingredients von etwa 1,6 deutet auf eine nur mäßige Verwendung von Schulden hin. Und das beeindruckende EBIT, das 27,8 Mal so hoch ist wie der Zinsaufwand, deutet darauf hin, dass die Schuldenlast so gering ist wie eine Pfauenfeder. Positiv ist auch, dass MGP Ingredients sein EBIT im letzten Jahr um 25 % steigern konnte, was die Rückzahlung der Schulden in Zukunft erleichtern dürfte. Die Bilanz ist eindeutig der Bereich, auf den man sich konzentrieren sollte, wenn man die Verschuldung analysiert. Aber es sind vor allem die zukünftigen Erträge, die darüber entscheiden, ob MGP Ingredients in der Lage sein wird, auch in Zukunft eine gesunde Bilanz zu haben. Wenn Sie sich also auf die Zukunft konzentrieren wollen, können Sie sich diesen kostenlosen Bericht mit den Gewinnprognosen der Analysten ansehen.

Schließlich kann ein Unternehmen seine Schulden nur mit barem Geld tilgen, nicht mit Buchgewinnen. Wir müssen uns also genau ansehen, ob das EBIT zu einem entsprechenden freien Cashflow führt. In den letzten drei Jahren belief sich der freie Cashflow von MGP Ingredients auf 28 % des EBIT, weniger als wir erwarten würden. Das ist nicht gut, wenn es darum geht, Schulden zu tilgen.

Unsere Meinung

Die gute Nachricht ist, dass die nachgewiesene Fähigkeit von MGP Ingredients, seinen Zinsaufwand mit seinem EBIT zu decken, uns so erfreut wie ein flauschiger Welpe ein Kleinkind. Aber um ehrlich zu sein, haben wir das Gefühl, dass die Umwandlung des EBIT in freien Cashflow diesen Eindruck ein wenig trübt. Alles in allem scheint es, dass MGP Ingredients seine derzeitige Verschuldung gut verkraften kann. Auf der positiven Seite kann diese Verschuldung die Aktionärsrendite steigern, aber die potenzielle Kehrseite ist ein höheres Verlustrisiko, so dass es sich lohnt, die Bilanz zu überwachen. Natürlich würden wir das zusätzliche Vertrauen nicht ablehnen, das wir gewinnen würden, wenn wir wüssten, dass Insider von MGP Ingredients Aktien gekauft haben: Wenn Sie auf der gleichen Wellenlänge sind, können Sie herausfinden, ob Insider kaufen, indem Sie auf diesen Link klicken.

Letztendlich ist es manchmal einfacher, sich auf Unternehmen zu konzentrieren, die nicht einmal Schulden brauchen. Eine Liste von Wachstumswerten ohne Nettoverschuldung können Sie jetzt 100% kostenlos abrufen.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob MGP Ingredients unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.