Die konservative Bilanzierung von Range Resources (NYSE:RRC) könnte die schwachen Ergebnisse erklären

Die Aktionäre von Range Resources Corporation(NYSE:RRC) schienen in der letzten Woche nicht von den schwachen Ergebnissen betroffen zu sein. Wir sind der Meinung, dass die schwächeren Schlagzeilen durch einige positive zugrunde liegende Faktoren ausgeglichen werden könnten.

Lesen Sie unsere neueste Analyse zu Range Resources

Wie beeinflussen unübliche Posten den Gewinn?

Wer den Gewinn von Range Resources über die statutarischen Zahlen hinaus verstehen möchte, sollte wissen, dass der statutarische Gewinn in den letzten zwölf Monaten aufgrund von ungewöhnlichen Posten um 102 Mio. USD reduziert wurde. Während Abzüge aufgrund ungewöhnlicher Posten zunächst einmal enttäuschend sind, gibt es auch einen Silberstreif am Horizont. Als wir die überwiegende Mehrheit der börsennotierten Unternehmen weltweit analysierten, stellten wir fest, dass sich bedeutende ungewöhnliche Posten oft nicht wiederholen. Und das ist ja auch genau das, was die Terminologie der Rechnungslegung impliziert. Unter der Annahme, dass sich diese ungewöhnlichen Ausgaben nicht wiederholen, erwarten wir daher, dass Range Resources im nächsten Jahr einen höheren Gewinn ausweisen wird, wenn alles andere gleich bleibt.

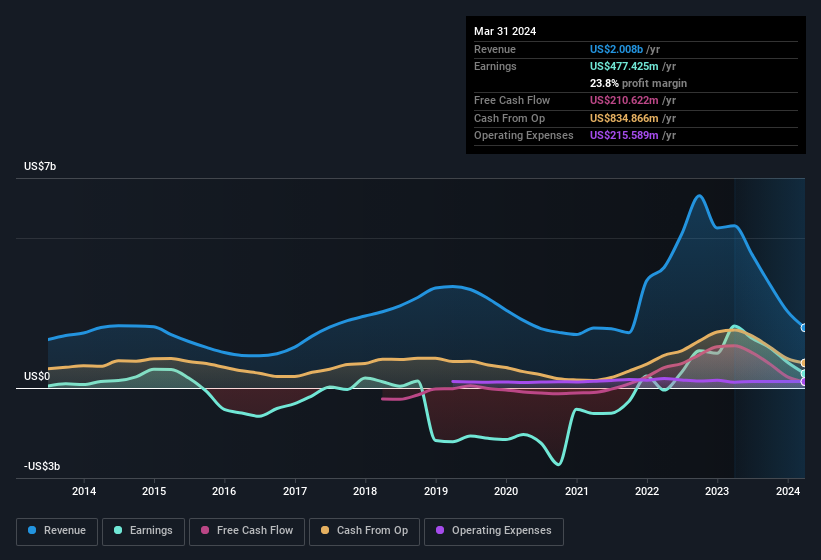

Sie fragen sich vielleicht, was die Analysten in Bezug auf die künftige Rentabilität prognostizieren. Zum Glück können Sie hier klicken, um ein interaktives Diagramm zu sehen, das die zukünftige Rentabilität auf der Grundlage ihrer Schätzungen darstellt.

Unsere Meinung zur Gewinnentwicklung von Range Resources

Ungewöhnliche Posten (Ausgaben) haben die Gewinne von Range Resources im letzten Jahr geschmälert, aber wir könnten im nächsten Jahr eine Verbesserung sehen. Aufgrund dieser Beobachtung halten wir es für wahrscheinlich, dass der statutarische Gewinn von Range Resources sein Gewinnpotenzial unterschätzt! Andererseits ist der Gewinn pro Aktie in den letzten zwölf Monaten sogar gesunken. Letztendlich ist es wichtig, mehr als nur die oben genannten Faktoren zu berücksichtigen, wenn man das Unternehmen richtig verstehen will. Wenn Sie also tiefer in diese Aktie eintauchen möchten, müssen Sie unbedingt alle Risiken berücksichtigen, denen sie ausgesetzt ist. Bei Simply Wall St haben wir 2 Warnzeichen für Range Resources gefunden, die unserer Meinung nach Ihre Aufmerksamkeit verdienen.

Heute haben wir uns auf einen einzigen Datenpunkt konzentriert, um die Art des Gewinns von Range Resources besser zu verstehen. Es gibt aber noch viele andere Möglichkeiten, sich eine Meinung über ein Unternehmen zu bilden. Viele Menschen betrachten beispielsweise eine hohe Eigenkapitalrendite als Anzeichen für eine günstige Betriebswirtschaft, während andere gerne "dem Geld folgen" und nach Aktien suchen, die von Insidern gekauft werden. Vielleicht interessieren Sie sich für diese kostenlose Sammlung von Unternehmen, die eine hohe Eigenkapitalrendite aufweisen, oder für diese Liste von Aktien, die von Insidern gekauft werden.

If you're looking to trade Range Resources, open an account with the lowest-cost platform trusted by professionals, Interactive Brokers.

With clients in over 200 countries and territories, and access to 160 markets, IBKR lets you trade stocks, options, futures, forex, bonds and funds from a single integrated account.

Enjoy no hidden fees, no account minimums, and FX conversion rates as low as 0.03%, far better than what most brokers offer.

Sponsored ContentDie Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Range Resources unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Haben Sie Bedenken bezüglich des Inhalts? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik; unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.