Der legendäre Fondsmanager Li Lu (der von Charlie Munger unterstützt wurde) sagte einmal: "Das größte Anlagerisiko ist nicht die Volatilität der Kurse, sondern die Frage, ob man einen dauerhaften Kapitalverlust erleidet. Es liegt also auf der Hand, dass man die Verschuldung berücksichtigen muss, wenn man über das Risiko einer bestimmten Aktie nachdenkt, denn eine zu hohe Verschuldung kann ein Unternehmen untergehen lassen. Wichtig ist, dass Callon Petroleum Company(NYSE:CPE) Schulden hat. Aber sollten sich die Aktionäre über die Verwendung von Schulden Sorgen machen?

Wann ist Verschuldung gefährlich?

Schulden sind ein Instrument, das Unternehmen beim Wachstum hilft, aber wenn ein Unternehmen nicht in der Lage ist, seine Kreditgeber zu bezahlen, dann ist es ihnen ausgeliefert. Wenn das Unternehmen nicht in der Lage ist, seinen gesetzlichen Verpflichtungen zur Rückzahlung der Schulden nachzukommen, könnten die Aktionäre letztendlich leer ausgehen. Das kommt zwar nicht allzu häufig vor, aber wir erleben oft, dass verschuldete Unternehmen ihre Aktionäre dauerhaft verwässern, weil die Kreditgeber sie zwingen, Kapital zu einem schlechten Preis aufzunehmen. Der Vorteil von Schulden ist natürlich, dass sie oft billiges Kapital darstellen, vor allem wenn sie die Verwässerung eines Unternehmens durch die Möglichkeit ersetzen, zu hohen Renditen zu reinvestieren. Wenn wir die Verschuldung untersuchen, betrachten wir zunächst sowohl die Barmittel als auch die Verschuldung zusammen.

Sehen Sie sich unsere neueste Analyse für Callon Petroleum an

Wie hoch ist die Verschuldung von Callon Petroleum?

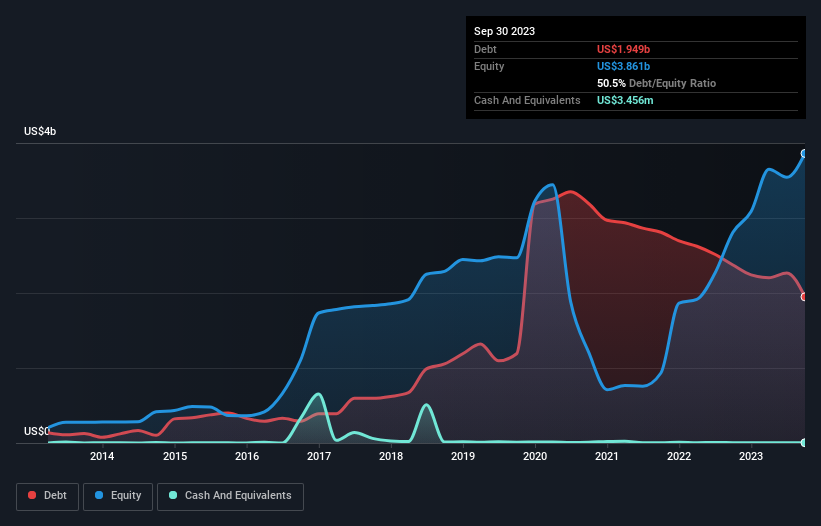

Sie können auf die Grafik unten klicken, um die historischen Zahlen zu sehen, aber sie zeigt, dass Callon Petroleum im September 2023 Schulden in Höhe von 1,95 Mrd. US-Dollar hatte, gegenüber 2,37 Mrd. US-Dollar ein Jahr zuvor. Und da das Unternehmen nicht über viel Bargeld verfügt, ist die Nettoverschuldung in etwa gleich geblieben.

Wie solide ist die Bilanz von Callon Petroleum?

Aus der jüngsten Bilanz geht hervor, dass Callon Petroleum Verbindlichkeiten in Höhe von 749,8 Mio. US-Dollar hat, die innerhalb eines Jahres fällig werden, und Verbindlichkeiten in Höhe von 2,12 Mrd. US-Dollar, die danach fällig werden. Auf der anderen Seite hatte das Unternehmen Barmittel in Höhe von 3,46 Mio. US$ und Forderungen im Wert von 262,4 Mio. US$, die innerhalb eines Jahres fällig werden. Damit sind die Verbindlichkeiten insgesamt 2,60 Mrd. US$ höher als die Barmittel und kurzfristigen Forderungen zusammen.

Angesichts der Tatsache, dass dieses Defizit sogar höher ist als die Marktkapitalisierung des Unternehmens von 2,05 Mrd. US$, sollten die Aktionäre die Verschuldung von Callon Petroleum wirklich im Auge behalten, so wie Eltern, die ihr Kind zum ersten Mal auf dem Fahrrad fahren sehen. In dem Szenario, dass das Unternehmen seine Bilanz schnell bereinigen müsste, würden die Aktionäre wahrscheinlich unter einer erheblichen Verwässerung leiden.

Um die Verschuldung eines Unternehmens im Verhältnis zu seinen Gewinnen zu bewerten, berechnen wir die Nettoverschuldung geteilt durch das Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) und das Ergebnis vor Zinsen und Steuern (EBIT) geteilt durch den Zinsaufwand (die Zinsdeckung). Auf diese Weise berücksichtigen wir sowohl die absolute Höhe der Verschuldung als auch die dafür gezahlten Zinssätze.

Callon Petroleum hat ein niedriges Verhältnis von Nettoverschuldung zu EBITDA von nur 1,4. Und das EBIT deckt den Zinsaufwand problemlos ab, da es 12,1 mal so hoch ist. Man könnte also argumentieren, dass das Unternehmen durch seine Schulden nicht mehr bedroht ist als ein Elefant durch eine Maus. Tatsächlich ist die niedrige Verschuldung Callon Petroleums rettende Gnade, denn sein EBIT ist in den letzten zwölf Monaten um 33 % eingebrochen. Sinkende Erträge (wenn sich der Trend fortsetzt) könnten selbst eine bescheidene Verschuldung zu einem ziemlichen Risiko machen. Die Bilanz ist eindeutig der Bereich, auf den man sich bei der Analyse der Verschuldung konzentrieren sollte. Letztendlich wird jedoch die zukünftige Rentabilität des Unternehmens darüber entscheiden, ob Callon Petroleum seine Bilanz im Laufe der Zeit stärken kann. Wenn Sie also wissen möchten, was die Fachleute denken, könnte dieser kostenlose Bericht über Gewinnprognosen von Analysten für Sie interessant sein.

Aber auch unsere letzte Überlegung ist wichtig, denn ein Unternehmen kann seine Schulden nicht mit Gewinnen auf dem Papier bezahlen; es braucht kaltes, hartes Geld. Es lohnt sich also zu prüfen, wie viel von diesem EBIT durch freien Cashflow gedeckt ist. In den letzten drei Jahren wies Callon Petroleum einen freien Cashflow in Höhe von 7,2 % seines EBIT aus, was wirklich recht niedrig ist. Für uns ist eine so niedrige Cash-Conversion ein Anzeichen von Paranoia hinsichtlich der Fähigkeit, Schulden zu tilgen.

Unsere Meinung

Wir würden so weit gehen zu sagen, dass die EBIT-Wachstumsrate von Callon Petroleum enttäuschend war. Positiv zu vermerken ist jedoch, dass die Zinsdeckung ein gutes Zeichen ist, das uns optimistischer stimmt. Wir sind uns darüber im Klaren, dass wir Callon Petroleum aufgrund seiner gesunden Bilanz für ziemlich riskant halten. Aus diesem Grund sind wir bei der Aktie sehr vorsichtig und denken, dass die Aktionäre die Liquidität des Unternehmens genau im Auge behalten sollten. Zweifellos erfahren wir am meisten über Schulden aus der Bilanz. Aber letztlich kann jedes Unternehmen auch Risiken enthalten, die außerhalb der Bilanz bestehen. Zu diesem Zweck sollten Sie sich über die 4 Warnzeichen informieren, die wir bei Callon Petroleum entdeckt haben (darunter 1, das ein wenig besorgniserregend ist).

Wenn Sie daran interessiert sind, in Unternehmen zu investieren, die ihre Gewinne ohne Verschuldung steigern können, dann sollten Sie sich diese kostenlose Liste wachsender Unternehmen mit Nettobarmitteln in der Bilanz ansehen.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Callon Petroleum unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.