David Iben brachte es auf den Punkt, als er sagte: "Volatilität ist kein Risiko, um das wir uns kümmern. Was uns interessiert, ist die Vermeidung eines dauerhaften Kapitalverlusts. Wenn wir darüber nachdenken, wie riskant ein Unternehmen ist, schauen wir uns immer gerne an, wie hoch die Verschuldung ist, denn eine Überschuldung kann zum Ruin führen. Wichtig ist, dass Callon Petroleum Company (NYSE:CPE ) Schulden hat. Aber die eigentliche Frage ist, ob diese Schulden das Unternehmen riskant machen.

Wann ist Verschuldung gefährlich?

Schulden sind ein Instrument, das Unternehmen beim Wachstum hilft, aber wenn ein Unternehmen nicht in der Lage ist, seine Kreditgeber zu bezahlen, dann ist es ihnen ausgeliefert. Wenn die Dinge wirklich schlecht laufen, können die Kreditgeber die Kontrolle über das Unternehmen übernehmen. Auch wenn dies nicht allzu häufig vorkommt, erleben wir häufig, dass verschuldete Unternehmen ihre Aktionäre dauerhaft verwässern, weil die Kreditgeber sie zwingen, Kapital zu einem schlechten Preis aufzunehmen. Indem sie die Verwässerung ersetzen, können Schulden jedoch ein sehr gutes Instrument für Unternehmen sein, die Kapital für Wachstumsinvestitionen mit hohen Renditen benötigen. Bei der Betrachtung der Verschuldung eines Unternehmens sollte man zunächst die Barmittel und die Schulden zusammen betrachten.

Siehe unsere letzte Analyse für Callon Petroleum

Wie hoch ist die Verschuldung von Callon Petroleum?

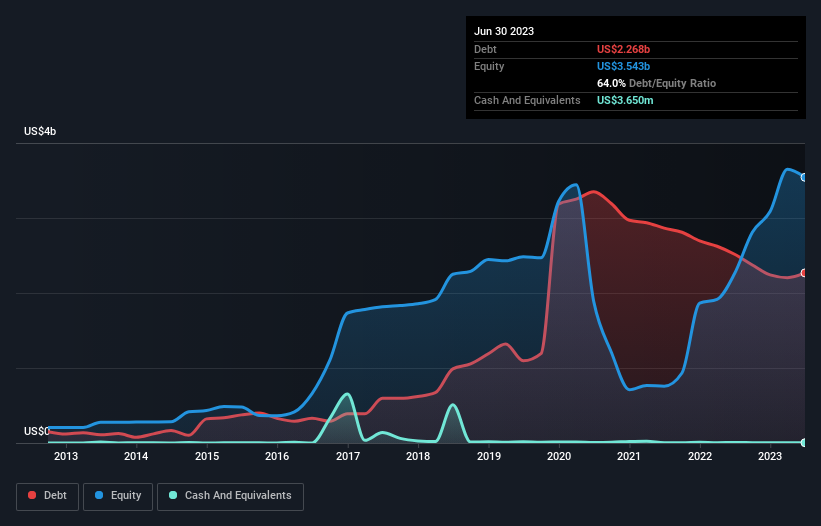

Wie Sie unten sehen können, hatte Callon Petroleum im Juni 2023 Schulden in Höhe von 2,27 Mrd. US-Dollar, gegenüber 2,52 Mrd. US-Dollar ein Jahr zuvor. Und da das Unternehmen nicht über viel Bargeld verfügt, ist seine Nettoverschuldung in etwa gleich geblieben.

Wie gesund ist die Bilanz von Callon Petroleum?

Wenn wir die letzten Bilanzdaten näher betrachten, sehen wir, dass Callon Petroleum Verbindlichkeiten in Höhe von 680,8 Millionen US-Dollar hat, die innerhalb von 12 Monaten fällig sind, und Verbindlichkeiten in Höhe von 2,34 Milliarden US-Dollar, die darüber hinaus fällig sind. Auf der anderen Seite hatte das Unternehmen Barmittel in Höhe von 3,65 Mio. US$ und Forderungen im Wert von 164,7 Mio. US$, die innerhalb eines Jahres fällig wurden. Damit sind die Verbindlichkeiten insgesamt 2,85 Mrd. US$ höher als die Barmittel und kurzfristigen Forderungen zusammen.

Angesichts der Tatsache, dass dieses Defizit sogar höher ist als die Marktkapitalisierung des Unternehmens von 2,77 Mrd. US$, sollten die Aktionäre die Verschuldung von Callon Petroleum wirklich im Auge behalten, so wie Eltern, die ihr Kind zum ersten Mal auf dem Fahrrad fahren sehen. In dem Szenario, dass das Unternehmen seine Bilanz schnell bereinigen müsste, würden die Aktionäre wahrscheinlich unter einer erheblichen Verwässerung leiden.

Wir messen die Verschuldung eines Unternehmens im Verhältnis zu seiner Ertragskraft, indem wir die Nettoverschuldung ins Verhältnis zum Gewinn vor Zinsen, Steuern und Abschreibungen (EBITDA) setzen und berechnen, wie leicht der Gewinn vor Zinsen und Steuern (EBIT) den Zinsaufwand deckt (Zinsdeckung). Wir betrachten also die Verschuldung im Verhältnis zum Gewinn sowohl mit als auch ohne Abschreibungsaufwand.

Die Nettoverschuldung von Callon Petroleum beträgt nur das 1,3-fache des EBITDA. Und das EBIT deckt den Zinsaufwand problemlos ab, da es 11,5 Mal so hoch ist. Man könnte also argumentieren, dass Callon Petroleum durch seine Schulden nicht mehr bedroht ist als ein Elefant durch eine Maus. Die Kehrseite der Medaille ist jedoch, dass das EBIT von Callon Petroleum im letzten Jahr um 9,9 % gesunken ist. Ein solcher Rückgang, wenn er sich fortsetzt, macht es natürlich schwieriger, die Schulden zu bewältigen. Bei der Analyse des Schuldenstands ist die Bilanz der offensichtliche Ausgangspunkt. Aber es sind vor allem die künftigen Erträge, die darüber entscheiden, ob Callon Petroleum in der Lage sein wird, eine gesunde Bilanz aufrechtzuerhalten. Wenn Sie sich also auf die Zukunft konzentrieren wollen, können Sie sich diesen kostenlosen Bericht mit den Gewinnprognosen der Analysten ansehen.

Schließlich kann ein Unternehmen seine Schulden nur mit barem Geld tilgen, nicht mit Buchgewinnen. Wir müssen uns also genau ansehen, ob das EBIT zu einem entsprechenden freien Cashflow führt. In den letzten zwei Jahren erwirtschaftete Callon Petroleum einen freien Cashflow in Höhe von 16 % seines EBIT - eine wenig inspirierende Leistung. Eine derart niedrige Cash-Conversion weckt bei uns eine gewisse Paranoia hinsichtlich der Fähigkeit, Schulden zu tilgen.

Unsere Meinung

Auf den ersten Blick hat uns die EBIT-Wachstumsrate von Callon Petroleum skeptisch gemacht, und die Höhe der Gesamtverbindlichkeiten war nicht verlockender als ein leeres Restaurant in der belebtesten Nacht des Jahres. Positiv zu vermerken ist jedoch, dass die Zinsdeckung ein gutes Zeichen ist, das uns optimistischer stimmt. Wenn man sich die Bilanz ansieht und all diese Faktoren berücksichtigt, sind wir der Meinung, dass die Verschuldung die Aktie von Callon Petroleum ein wenig riskant macht. Manche Leute mögen diese Art von Risiko, aber wir sind uns der möglichen Fallstricke bewusst und würden es daher wahrscheinlich vorziehen, wenn die Verschuldung geringer wäre. Bei der Analyse der Verschuldung ist die Bilanz der offensichtliche Ansatzpunkt. Doch nicht alle Anlagerisiken sind in der Bilanz zu finden - ganz im Gegenteil. Wir haben beispielsweise 3 Warnzeichen für Callon Petroleum identifiziert (1 ist besorgniserregend) , auf die Sie achten sollten.

Letztendlich ist es manchmal einfacher, sich auf Unternehmen zu konzentrieren, die gar keine Schulden brauchen. Eine Liste mit Wachstumswerten ohne Nettoverschuldung steht unseren Lesern ab sofort 100% kostenlos zur Verfügung.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Callon Petroleum unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen Analyse Haben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich

direkt mit uns in Verbindung. Sie

können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur.

Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.