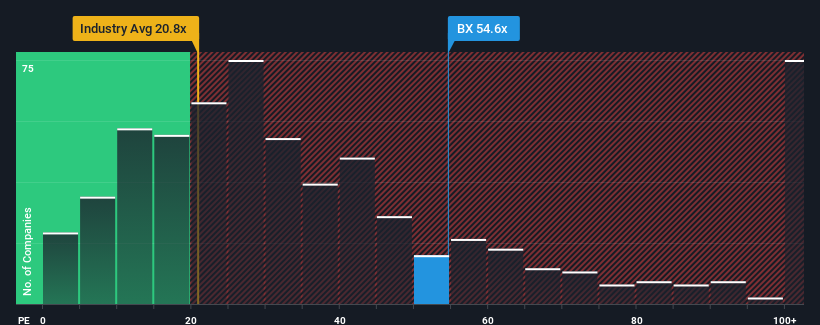

Das Kurs-Gewinn-Verhältnis (KGV) von Blackstone Inc.(NYSE:BX) von 54,6 mag im Vergleich zum Markt in den USA, wo etwa die Hälfte der Unternehmen ein KGV von weniger als 17 aufweisen und sogar KGVs von weniger als 10 keine Seltenheit sind, im Moment wie ein starker Verkauf aussehen. Das KGV könnte jedoch aus einem bestimmten Grund recht hoch sein, und es bedarf weiterer Untersuchungen, um festzustellen, ob es gerechtfertigt ist.

Mit seinem Gewinnwachstum im positiven Bereich im Vergleich zu den rückläufigen Gewinnen der meisten anderen Unternehmen hat sich Blackstone in letzter Zeit recht gut entwickelt. Es scheint, dass viele erwarten, dass das Unternehmen weiterhin den Widrigkeiten des Marktes trotzen wird, was die Bereitschaft der Anleger erhöht hat, für die Aktie zu zahlen. Sollte dies nicht der Fall sein, könnten die bestehenden Aktionäre ein wenig nervös sein, was die Tragfähigkeit des Aktienkurses angeht.

Siehe unsere neueste Analyse für Blackstone

Gibt es genug Wachstum für Blackstone?

Es gibt eine inhärente Annahme, dass ein Unternehmen den Markt bei weitem übertreffen sollte, damit KGVs wie das von Blackstone als angemessen gelten.

Rückblickend betrachtet hat das letzte Jahr dem Unternehmen einen außergewöhnlichen Gewinn von 68 % beschert. Das war jedoch nicht genug, denn im letzten Dreijahreszeitraum ist der Gewinn pro Aktie insgesamt um sehr unangenehme 59 % gesunken. Dementsprechend wären die Aktionäre hinsichtlich der mittelfristigen Gewinnwachstumsraten niedergeschlagen gewesen.

Die Analysten, die das Unternehmen beobachten, gehen davon aus, dass der Gewinn pro Aktie in den kommenden drei Jahren um 34 % pro Jahr steigen wird. Das ist deutlich mehr als die für den breiten Markt prognostizierten 10 % Wachstum pro Jahr.

In Anbetracht dessen ist es verständlich, dass das KGV von Blackstone über dem der meisten anderen Unternehmen liegt. Es scheint, dass die meisten Anleger dieses starke zukünftige Wachstum erwarten und bereit sind, mehr für die Aktie zu zahlen.

Was können wir aus dem KGV von Blackstone lernen?

Im Allgemeinen ziehen wir es vor, das Kurs-Gewinn-Verhältnis nur dazu zu verwenden, um festzustellen, was der Markt über die allgemeine Gesundheit eines Unternehmens denkt.

Wir haben festgestellt, dass Blackstone sein hohes KGV beibehält, weil seine Wachstumsprognosen erwartungsgemäß höher sind als die des Marktes. Im Moment sind die Aktionäre mit dem KGV zufrieden, da sie davon überzeugt sind, dass die künftigen Erträge nicht gefährdet sind. Unter diesen Umständen ist es schwer vorstellbar, dass der Aktienkurs in naher Zukunft stark fallen wird.

Es ist auch erwähnenswert, dass wir 3 Warnzeichen für Blackstone gefunden haben (1 sollte nicht ignoriert werden!), die Sie in Betracht ziehen sollten.

Wenn diese Risiken Sie dazu veranlassen, Ihre Meinung über Blackstone zu überdenken, sollten Sie unsere interaktive Liste hochwertiger Aktien durchforsten, um eine Vorstellung davon zu bekommen, was es sonst noch gibt.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Blackstone unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.