Die Aktien von Franklin Resources, Inc. (NYSE:BEN) machen einen Sprung von 26%, erzählen aber immer noch nicht die ganze Geschichte

Die Aktionäre von Franklin Resources, Inc.(NYSE:BEN) wurden für ihre Geduld mit einem Kurssprung von 26 % im letzten Monat belohnt. Wenn man weiter zurückblickt, ist der Anstieg von 12 % in den letzten zwölf Monaten trotz der Stärke in den letzten 30 Tagen gar nicht so schlecht.

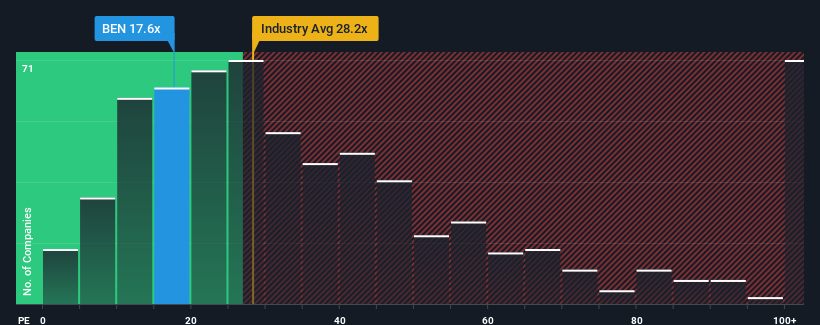

Selbst nach einem so großen Kurssprung ist es nicht übertrieben zu sagen, dass das Kurs-Gewinn-Verhältnis (KGV) von Franklin Resources von 17,6 im Vergleich zum Markt in den Vereinigten Staaten, wo der Median des KGV bei etwa 17 liegt, derzeit recht "mittelmäßig" erscheint. Allerdings könnten die Anleger eine klare Chance oder einen potenziellen Rückschlag übersehen, wenn es keine rationale Grundlage für das KGV gibt.

Franklin Resources hat sich in letzter Zeit schwer getan, da seine Gewinne schneller als die der meisten anderen Unternehmen zurückgegangen sind. Möglicherweise gehen viele davon aus, dass sich die schlechte Ertragslage bald wieder dem Marktdurchschnitt annähern wird, was das KGV nicht sinken lässt. Wenn Sie noch an das Unternehmen glauben, wäre es Ihnen lieber, wenn es keine Gewinneinbußen zu verzeichnen hätte. Ist dies nicht der Fall, könnten die bestehenden Aktionäre ein wenig nervös sein, was die Tragfähigkeit des Aktienkurses angeht.

Siehe unsere neueste Analyse für Franklin Resources

Gibt es ein Wachstum für Franklin Resources?

Um sein Kurs-Gewinn-Verhältnis zu rechtfertigen, müsste Franklin Resources ein ähnliches Wachstum wie der Markt erzielen.

Rückblickend hat das letzte Jahr dem Unternehmen einen frustrierenden 32%igen Rückgang des Gewinns beschert. Das dämpfte den guten Lauf, den das Unternehmen längerfristig hatte, denn das dreijährige EPS-Wachstum liegt immer noch bei insgesamt beachtlichen 7,3 %. Obwohl es eine holprige Fahrt war, kann man dennoch sagen, dass das Gewinnwachstum in letzter Zeit für das Unternehmen überwiegend respektabel war.

Die neun Analysten, die das Unternehmen beobachten, gehen davon aus, dass der Gewinn pro Aktie in den kommenden drei Jahren jährlich um 17 % steigen wird. Für den Rest des Marktes wird dagegen nur ein jährliches Wachstum von 13 % prognostiziert, was deutlich weniger attraktiv ist.

Vor diesem Hintergrund ist es verwunderlich, dass das KGV von Franklin Resources mit dem der meisten anderen Unternehmen übereinstimmt. Offensichtlich sind einige Aktionäre skeptisch gegenüber den Prognosen und haben niedrigere Verkaufspreise in Kauf genommen.

Das Schlusswort

Franklin Resources scheint wieder in der Gunst der Anleger zu stehen, denn mit einem soliden Kurssprung hat sich das KGV wieder an das der meisten anderen Unternehmen angeglichen. Es wird argumentiert, dass das Kurs-Gewinn-Verhältnis in bestimmten Branchen ein minderwertiger Maßstab für den Wert ist, aber es kann ein aussagekräftiger Stimmungsindikator für Unternehmen sein.

Unsere Untersuchung der Analystenprognosen von Franklin Resources hat ergeben, dass die überragenden Gewinnaussichten nicht so stark zum Kurs-Gewinn-Verhältnis beitragen, wie wir vorhergesagt hätten. Wenn wir eine starke Gewinnprognose mit einem über dem Markt liegenden Wachstum sehen, gehen wir davon aus, dass potenzielle Risiken das KGV unter Druck setzen könnten. Es scheint, als ob einige tatsächlich mit einer Instabilität der Erträge rechnen, denn diese Bedingungen sollten dem Aktienkurs normalerweise Auftrieb geben.

Es gibt auch andere wichtige Risikofaktoren, die vor einer Investition zu berücksichtigen sind, und wir haben 3 Warnzeichen für Franklin Resources entdeckt, die Sie beachten sollten.

Natürlich könnten Sie auch eine bessere Aktie als Franklin Resources finden. Dann sollten Sie sich diese kostenlose Sammlung anderer Unternehmen ansehen, die ein vernünftiges Kurs-Gewinn-Verhältnis haben und deren Gewinne stark gewachsen sind.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Franklin Resources unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Haben Sie Bedenken bezüglich des Inhalts? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.