Gesundheitscheck: Wie umsichtig geht Studio City International Holdings (NYSE:MSC) mit Fremdkapital um?

Manche sagen, dass die Volatilität und nicht die Verschuldung der beste Weg ist, um als Anleger über das Risiko nachzudenken, aber Warren Buffett sagte berühmt, dass "Volatilität keineswegs gleichbedeutend mit Risiko ist". Es liegt also auf der Hand, dass man die Verschuldung berücksichtigen muss, wenn man darüber nachdenkt, wie riskant eine bestimmte Aktie ist, denn eine zu hohe Verschuldung kann ein Unternehmen untergehen lassen. Wir können sehen, dass Studio City International Holdings Limited(NYSE:MSC) in seinem Geschäft Schulden macht. Die eigentliche Frage ist jedoch, ob diese Schulden das Unternehmen riskant machen.

Welches Risiko birgt die Verschuldung?

Im Allgemeinen werden Schulden nur dann zu einem echten Problem, wenn ein Unternehmen sie nicht ohne Weiteres zurückzahlen kann, sei es durch die Aufnahme von Kapital oder durch seinen eigenen Cashflow. Im schlimmsten Fall kann ein Unternehmen in Konkurs gehen, wenn es seine Gläubiger nicht bezahlen kann. Ein häufigeres (aber immer noch schmerzhaftes) Szenario ist jedoch, dass es neues Eigenkapital zu einem niedrigen Preis aufnehmen muss, wodurch die Aktionäre dauerhaft verwässert werden. Am häufigsten kommt es jedoch vor, dass ein Unternehmen seine Schulden einigermaßen gut verwaltet - und zwar zu seinem eigenen Vorteil. Der erste Schritt bei der Betrachtung der Verschuldung eines Unternehmens besteht darin, die liquiden Mittel und die Schulden zusammen zu betrachten.

Siehe unsere neueste Analyse für Studio City International Holdings

Wie hoch ist die Verschuldung von Studio City International Holdings?

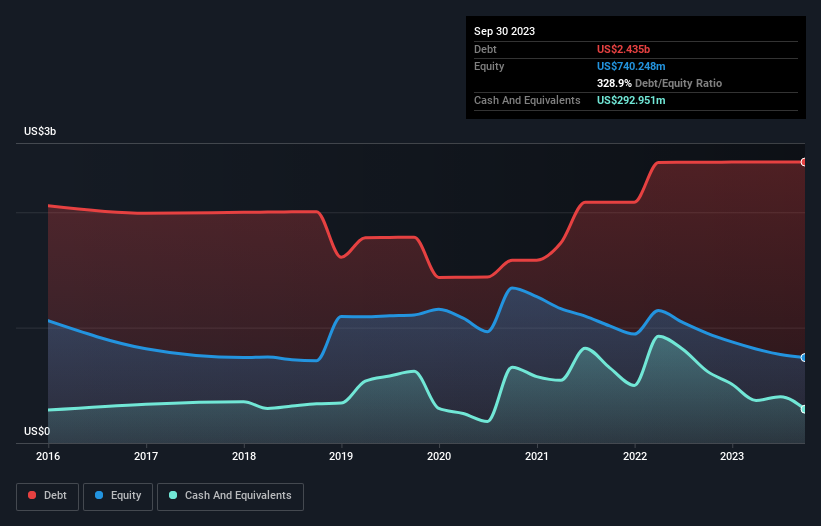

Die nachstehende Grafik, auf die Sie klicken können, um mehr Details zu sehen, zeigt, dass Studio City International Holdings im September 2023 Schulden in Höhe von 2,43 Mrd. US-Dollar hatte, was in etwa dem Stand des Vorjahres entspricht. Dem stehen jedoch 293,0 Mio. US$ an Barmitteln gegenüber, was zu einer Nettoverschuldung von etwa 2,14 Mrd. US$ führt.

Wie solide ist die Bilanz von Studio City International Holdings?

Laut der letzten gemeldeten Bilanz hatte Studio City International Holdings Verbindlichkeiten in Höhe von 131,9 Mio. US$, die innerhalb von 12 Monaten fällig waren, und Verbindlichkeiten in Höhe von 2,45 Mrd. US$, die nach 12 Monaten fällig waren. Andererseits verfügte das Unternehmen über liquide Mittel in Höhe von 293,0 Mio. US$ und Forderungen im Wert von 41,6 Mio. US$, die innerhalb eines Jahres fällig waren. Damit sind die Verbindlichkeiten insgesamt 2,25 Mrd. US$ höher als die Barmittel und kurzfristigen Forderungen zusammen.

Dieses Defizit belastet das 1,30-Milliarden-US-Dollar-Unternehmen so stark, als ob ein Kind unter dem Gewicht eines riesigen Rucksacks voller Bücher, seiner Sportausrüstung und einer Trompete zu leiden hätte. Wir sind daher der Meinung, dass die Aktionäre dieses Unternehmen genau beobachten sollten. Letzten Endes müsste Studio City International Holdings wahrscheinlich eine umfassende Kapitalaufstockung vornehmen, wenn die Gläubiger eine Rückzahlung fordern würden. Die Bilanz ist eindeutig der Bereich, auf den man sich konzentrieren sollte, wenn man die Schulden analysiert. Aber man kann die Schulden nicht völlig isoliert betrachten, denn Studio City International Holdings braucht Erträge, um diese Schulden zu bedienen. Wenn Sie also mehr über die Erträge des Unternehmens erfahren möchten, lohnt sich ein Blick auf die Grafik der langfristigen Ertragsentwicklung.

Im letzten Jahr war Studio City International Holdings auf EBIT-Ebene nicht profitabel, konnte aber seine Einnahmen um 764 % auf 309 Mio. USD steigern. Das ist praktisch das Hole-in-One des Umsatzwachstums!

Warnung vor dem Kaufzwang

Obwohl es Studio City International Holdings gelungen ist, seinen Umsatz zu steigern, ist die kalte, harte Wahrheit, dass das Unternehmen auf EBIT-Ebene Geld verliert. Tatsächlich hat das Unternehmen auf EBIT-Ebene 112 Mio. USD verloren. Wenn wir uns das zusammen mit den erheblichen Verbindlichkeiten ansehen, sind wir nicht besonders zuversichtlich, was das Unternehmen angeht. Es müsste seine Geschäfte schnell verbessern, damit wir an ihm interessiert wären. Nicht zuletzt, weil es im letzten Jahr einen negativen freien Cashflow in Höhe von 325 Mio. USD verbrannt hat. Das bedeutet, dass es sich auf der riskanten Seite der Dinge befindet. Die Bilanz ist eindeutig der Bereich, auf den man sich bei der Analyse von Schulden konzentrieren sollte. Doch nicht das gesamte Anlagerisiko liegt in der Bilanz - ganz im Gegenteil. Zu diesem Zweck sollten Sie die 3 Warnzeichen kennenlernen, die wir bei Studio City International Holdings entdeckt haben (darunter 2, die ein wenig unangenehm sind).

Wenn Sie nach alledem eher an einem schnell wachsenden Unternehmen mit einer grundsoliden Bilanz interessiert sind, dann sollten Sie sich unverzüglich unsere Liste der Netto-Cash-Wachstumsaktien ansehen.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Studio City International Holdings unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Haben Sie Bedenken bezüglich des Inhalts? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.