David Iben brachte es auf den Punkt, als er sagte: "Volatilität ist kein Risiko, um das wir uns kümmern. Was uns interessiert, ist die Vermeidung eines dauerhaften Kapitalverlusts. Kluges Geld scheint also zu wissen, dass Schulden - die in der Regel mit Konkursen einhergehen - ein sehr wichtiger Faktor sind, wenn es darum geht, das Risiko eines Unternehmens zu bewerten. Wir stellen fest, dass Life Time Group Holdings, Inc.(NYSE:LTH) Schulden in seiner Bilanz hat. Die eigentliche Frage ist jedoch, ob diese Schulden das Unternehmen riskant machen.

Warum sind Schulden ein Risiko?

Im Allgemeinen werden Schulden nur dann zu einem echten Problem, wenn ein Unternehmen sie nicht ohne Weiteres zurückzahlen kann, entweder durch die Aufnahme von Kapital oder durch seinen eigenen Cashflow. Im schlimmsten Fall kann ein Unternehmen in Konkurs gehen, wenn es seine Gläubiger nicht bezahlen kann. Häufiger (aber immer noch kostspielig) ist jedoch der Fall, dass ein Unternehmen Aktien zu Schleuderpreisen ausgeben muss, wodurch die Aktionäre dauerhaft verwässert werden, nur um seine Bilanz zu stützen. Natürlich gibt es viele Unternehmen, die Schulden zur Wachstumsfinanzierung einsetzen, ohne dass dies negative Folgen hat. Der erste Schritt bei der Betrachtung der Verschuldung eines Unternehmens besteht darin, die Barmittel und Schulden zusammen zu betrachten.

Siehe unsere neueste Analyse für Life Time Group Holdings

Wie hoch ist die Nettoverschuldung von Life Time Group Holdings?

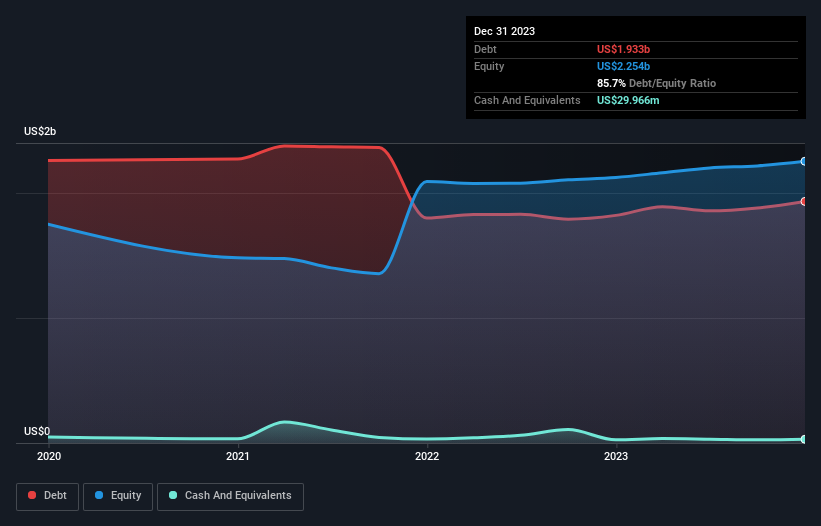

Sie können auf die Grafik unten klicken, um die historischen Zahlen zu sehen, aber sie zeigt, dass Life Time Group Holdings im Dezember 2023 Schulden in Höhe von 1,93 Mrd. US-Dollar hatte, was einem Anstieg von 1,82 Mrd. US-Dollar innerhalb eines Jahres entspricht. Und da das Unternehmen nicht über viel Bargeld verfügt, ist die Nettoverschuldung in etwa gleich geblieben.

Wie gesund ist die Bilanz der Life Time Group Holdings?

Aus der jüngsten Bilanz geht hervor, dass Life Time Group Holdings innerhalb eines Jahres fällige Verbindlichkeiten in Höhe von 557,2 Mio. US-Dollar und darüber hinaus fällige Verbindlichkeiten in Höhe von 4,22 Mrd. US-Dollar hat. Diesen Verpflichtungen stehen Barmittel in Höhe von 30,0 Mio. US$ sowie Forderungen im Wert von 59,3 Mio. US$ gegenüber, die innerhalb von 12 Monaten fällig werden. Damit sind die Verbindlichkeiten insgesamt 4,69 Mrd. US$ höher als die Barmittel und kurzfristigen Forderungen zusammen.

Dieses Defizit belastet das 2,66 Mrd. US$ schwere Unternehmen selbst, als ob ein Kind unter dem Gewicht eines riesigen Rucksacks voller Bücher, seiner Sportausrüstung und einer Trompete zu leiden hätte. Wir würden also zweifellos die Bilanz des Unternehmens genau beobachten. Schließlich würde die Life Time Group Holdings wahrscheinlich eine umfangreiche Kapitalerhöhung benötigen, wenn sie heute ihre Gläubiger bezahlen müsste.

Um die Verschuldung eines Unternehmens im Verhältnis zu seinen Erträgen zu bewerten, berechnen wir die Nettoverschuldung geteilt durch den Gewinn vor Zinsen, Steuern und Abschreibungen (EBITDA) und den Gewinn vor Zinsen und Steuern (EBIT) geteilt durch den Zinsaufwand (die Zinsdeckung). Wir betrachten also die Verschuldung im Verhältnis zum Gewinn sowohl mit als auch ohne Abschreibungsaufwand.

Der Verschuldungsgrad der Life Time Group Holdings (3,8) deutet zwar auf eine gewisse Verschuldung hin, aber die Zinsdeckung ist mit 1,9 sehr gering, was auf einen hohen Verschuldungsgrad schließen lässt. Die Aktionäre sollten sich also darüber im Klaren sein, dass die Zinsaufwendungen das Geschäft in letzter Zeit stark beeinträchtigt haben. Es sollte jedoch ein gewisser Trost für die Aktionäre sein, sich daran zu erinnern, dass die Life Time Group Holdings ihr EBIT in den letzten 12 Monaten um beachtliche 1.569 % steigern konnte. Wenn sich dieser Gewinntrend fortsetzt, wird die Schuldenlast des Unternehmens in Zukunft viel besser zu bewältigen sein. Zweifellos erfahren wir am meisten über Schulden aus der Bilanz. Aber letztlich wird die künftige Rentabilität des Unternehmens darüber entscheiden, ob Life Time Group Holdings seine Bilanz im Laufe der Zeit stärken kann. Wenn Sie sich also auf die Zukunft konzentrieren möchten, können Sie sich diesen kostenlosen Bericht mit den Gewinnprognosen der Analysten ansehen.

Schließlich kann ein Unternehmen seine Schulden nur mit barem Geld tilgen, nicht mit Buchgewinnen. Es lohnt sich also zu prüfen, wie viel von diesem EBIT durch den freien Cashflow gedeckt ist. In den letzten beiden Jahren verzeichnete Life Time Group Holdings insgesamt einen erheblichen negativen freien Cashflow. Obwohl die Anleger zweifellos erwarten, dass sich diese Situation zu gegebener Zeit umkehrt, bedeutet dies eindeutig, dass die Verwendung von Schulden riskanter ist.

Unsere Meinung

Um ehrlich zu sein, sowohl die Umwandlung des EBIT in freien Cashflow als auch die Erfolgsbilanz der Life Time Group Holdings bei der Beherrschung ihrer Gesamtverbindlichkeiten lassen uns die Höhe der Verschuldung als eher unangenehm empfinden. Aber zumindest ist das EBIT-Wachstum recht anständig; das ist ermutigend. Insgesamt haben wir den Eindruck, dass die Bilanz der Life Time Group Holdings ein ziemliches Risiko für das Unternehmen darstellt. Daher sind wir bei dieser Aktie fast so vorsichtig wie ein hungriges Kätzchen, das in den Fischteich seines Besitzers fällt: einmal gebissen, zweimal gescheut, wie man sagt. Bei der Analyse der Verschuldung ist die Bilanz der offensichtliche Ansatzpunkt. Doch nicht alle Anlagerisiken sind in der Bilanz zu finden - ganz im Gegenteil. Wir haben drei Warnzeichen bei Life Time Group Holdings identifiziert (von denen mindestens eines besorgniserregend ist) , und diese zu verstehen, sollte Teil Ihres Investitionsprozesses sein.

Letztendlich ist es oft besser, sich auf Unternehmen zu konzentrieren, die frei von Nettoschulden sind. Sie können auf unsere spezielle Liste solcher Unternehmen zugreifen (alle mit einer Erfolgsbilanz beim Gewinnwachstum). Sie ist kostenlos.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Life Time Group Holdings unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Haben Sie Bedenken bezüglich des Inhalts? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir stellen Kommentare zur Verfügung, die ausschließlich auf historischen Daten und Analystenprognosen beruhen und eine unvoreingenommene Methodik verwenden, und unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Bitte beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.