Die Anleger von Churchill Downs (NASDAQ:CHDN) werden sich über die hervorragende Rendite von 121 % in den letzten fünf Jahren freuen

Das schlimmste Ergebnis nach dem Kauf von Aktien eines Unternehmens (ohne Hebelwirkung) wäre, wenn Sie Ihr gesamtes investiertes Geld verlieren. Andererseits können Sie mit einer wirklich guten Aktie weit mehr als 100 % gewinnen. So ist beispielsweise der Aktienkurs von Churchill Downs Incorporated(NASDAQ:CHDN) in den letzten zehn Jahren um 118 % gestiegen. Die meisten wären damit sehr zufrieden.

Sehen wir uns also an, ob die längerfristige Performance des Unternehmens mit den Fortschritten des zugrunde liegenden Geschäfts übereinstimmt.

Sehen Sie sich unsere neueste Analyse für Churchill Downs an

Die Märkte sind zwar ein mächtiger Preisbildungsmechanismus, aber die Aktienkurse spiegeln die Stimmung der Anleger wider, nicht nur die zugrunde liegende Unternehmensleistung. Eine unvollkommene, aber einfache Methode, um festzustellen, wie sich die Marktwahrnehmung eines Unternehmens verändert hat, besteht darin, die Veränderung des Gewinns je Aktie (EPS) mit der Aktienkursentwicklung zu vergleichen.

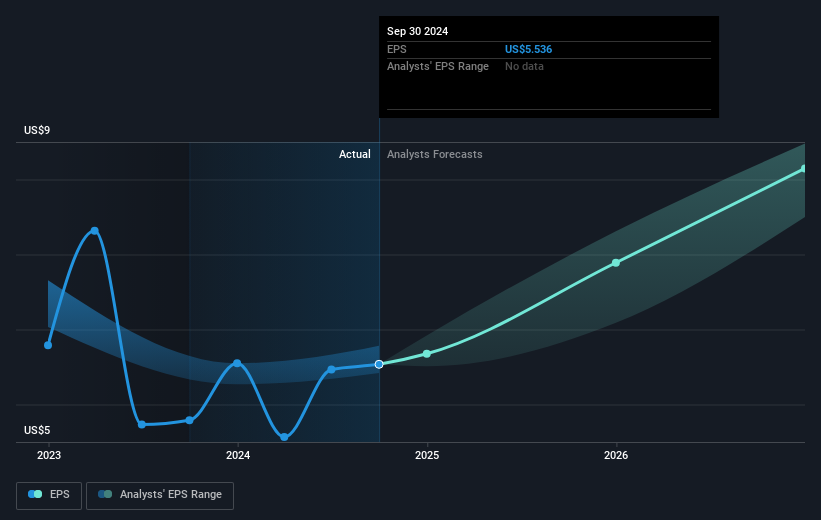

In den fünf Jahren, in denen der Aktienkurs gestiegen ist, hat Churchill Downs ein durchschnittliches Wachstum des Gewinns pro Aktie (EPS) von 26 % pro Jahr erzielt. Dieses EPS-Wachstum ist höher als der durchschnittliche jährliche Anstieg des Aktienkurses von 17 %. Es scheint also, dass der Markt relativ pessimistisch gegenüber dem Unternehmen geworden ist.

Die folgende Abbildung zeigt, wie sich das EPS im Laufe der Zeit entwickelt hat (wenn Sie auf das Bild klicken, können Sie mehr Details sehen).

Wir betrachten es als positiv, dass Insider im letzten Jahr bedeutende Käufe getätigt haben. Dennoch sind die künftigen Erträge weitaus wichtiger als die Frage, ob die derzeitigen Aktionäre Geld verdienen. Vor dem Kauf oder Verkauf einer Aktie empfehlen wir immer eine genaue Prüfung der historischen Wachstumstrends, die Sie hier finden.

Was ist mit Dividenden?

Neben der Messung der Aktienkursrendite sollten Anleger auch die Gesamtrendite für Aktionäre (TSR) berücksichtigen. Der TSR ist eine Renditeberechnung, die den Wert von Bardividenden (unter der Annahme, dass die erhaltenen Dividenden reinvestiert wurden) und den berechneten Wert von diskontierten Kapitalerhöhungen und Spin-offs berücksichtigt. Man kann mit Fug und Recht behaupten, dass der TSR bei Aktien, die eine Dividende zahlen, ein vollständigeres Bild vermittelt. Im Fall von Churchill Downs betrug der TSR in den letzten 5 Jahren 121 %. Das übertrifft die bereits erwähnte Aktienkursrendite. Die von dem Unternehmen gezahlten Dividenden haben somit die Gesamtrendite für die Aktionäre erhöht.

Eine andere Sichtweise

Churchill Downs erzielte in den letzten zwölf Monaten einen TSR von 19 %. Diese Rendite liegt jedoch hinter der des Marktes zurück. Positiv ist, dass dies immer noch ein Gewinn ist und sogar besser als die durchschnittliche Rendite von 17 % über ein halbes Jahrzehnt. Dies könnte darauf hindeuten, dass das Unternehmen neue Investoren gewinnt, während es seine Strategie verfolgt. Ich finde es sehr interessant, den Aktienkurs langfristig als Indikator für die Unternehmensleistung zu betrachten. Aber um einen echten Einblick zu erhalten, müssen wir auch andere Informationen berücksichtigen. Ein typisches Beispiel: Wir haben 1 Warnzeichen für Churchill Downs entdeckt, auf das Sie achten sollten.

Churchill Downs ist nicht die einzige Aktie, die von Insidern gekauft wird. Für diejenigen, die nach weniger bekannten Unternehmen suchen , könnte diese kostenlose Liste von Wachstumsunternehmen mit jüngsten Insiderkäufen genau das Richtige sein.

Bitte beachten Sie, dass die in diesem Artikel angegebenen Marktrenditen die marktgewichteten Durchschnittsrenditen von Aktien widerspiegeln, die derzeit an amerikanischen Börsen gehandelt werden.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Churchill Downs unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir stellen Kommentare zur Verfügung, die ausschließlich auf historischen Daten und Analystenprognosen beruhen und eine unvoreingenommene Methodik verwenden, und unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.