Deckers Outdoor Corporation hat gerade die Gewinnerwartungen übertroffen: Was die Analysten als Nächstes erwarten

Die Anleger der Deckers Outdoor Corporation(NYSE:DECK) werden sich freuen, denn das Unternehmen hat mit seinen jüngsten Ergebnissen einige starke Zahlen vorgelegt. Das Unternehmen übertraf die Prognosen mit einem Umsatz von 1,3 Mrd. US$, der etwa 9,0 % über den Schätzungen lag, und einem statutarischen Gewinn pro Aktie (EPS) von 1,59 US$, der 28 % über den Erwartungen lag. Im Anschluss an das Ergebnis haben die Analysten ihr Gewinnmodell aktualisiert, und es wäre gut zu wissen, ob sie der Meinung sind, dass sich die Aussichten des Unternehmens stark verändert haben oder ob es sich um ein Geschäft wie immer handelt. Wir haben die jüngsten statutarischen Prognosen zusammengetragen, um zu sehen, ob die Analysten ihre Gewinnmodelle nach diesen Ergebnissen geändert haben.

Sehen Sie sich unsere neueste Analyse für Deckers Outdoor an

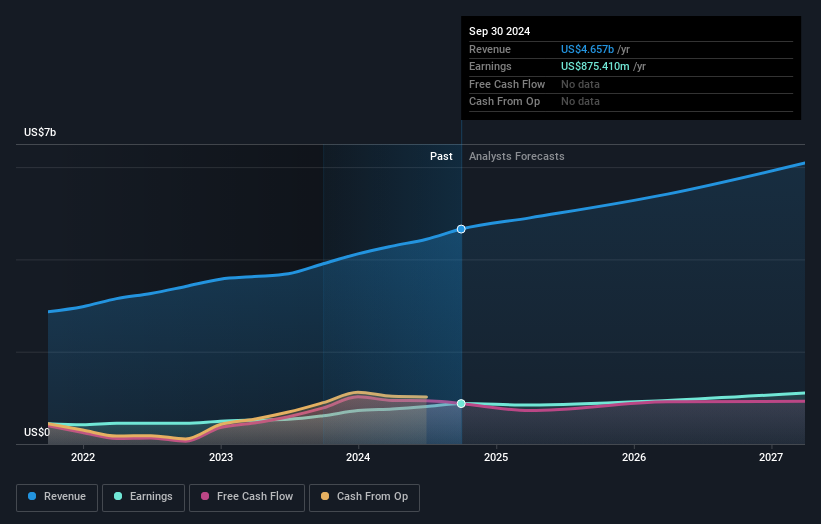

Unter Berücksichtigung der jüngsten Ergebnisse geht der jüngste Konsens von 22 Analysten für Deckers Outdoor von einem Umsatz von 4,90 Mrd. US-Dollar im Jahr 2025 aus. Sollte dies der Fall sein, würde dies einen Anstieg der Einnahmen um 5,2 % in den letzten 12 Monaten bedeuten. Der statutarische Gewinn pro Aktie dürfte im gleichen Zeitraum um 4,0 % auf 5,51 US$ sinken. Im Vorfeld dieses Berichts hatten die Analysten für das Jahr 2025 einen Umsatz von 4,82 Mrd. US$ und einen Gewinn je Aktie (EPS) von 5,34 US$ prognostiziert. Den neuen Schätzungen für den Gewinn je Aktie nach zu urteilen, scheinen die Analysten das Unternehmen inzwischen optimistischer zu sehen.

Das Konsenskursziel stieg um 5,3 % auf 189 US$, was darauf hindeutet, dass sich die höheren Gewinnschätzungen auch auf die Bewertung der Aktie auswirken. Es könnte auch aufschlussreich sein, die Spanne der Analystenschätzungen zu betrachten, um zu beurteilen, wie sehr die Ausreißermeinungen vom Mittelwert abweichen. Es gibt einige unterschiedliche Auffassungen zu Deckers Outdoor, wobei der bullischste Analyst das Unternehmen mit 232 US$ und der pessimistischste mit 145 US$ pro Aktie bewertet. Dies zeigt, dass es immer noch eine gewisse Vielfalt bei den Schätzungen gibt, aber die Analysten scheinen nicht völlig geteilter Meinung über die Aktie zu sein, als ob es sich um eine Erfolgs- oder Misserfolgssituation handeln könnte.

Eine andere Möglichkeit, diese Schätzungen zu betrachten, besteht darin, sie in einen größeren Zusammenhang zu stellen, z. B. wie sich die Prognosen im Vergleich zur bisherigen Entwicklung darstellen und ob die Prognosen im Vergleich zu anderen Unternehmen der Branche mehr oder weniger optimistisch sind. Wir möchten hervorheben, dass sich das Umsatzwachstum von Deckers Outdoor voraussichtlich verlangsamen wird, wobei die prognostizierte jährliche Wachstumsrate von 11 % bis Ende 2025 deutlich unter dem historischen Wachstum von 17 % pro Jahr in den letzten fünf Jahren liegt. Zum Vergleich: Für die anderen von Analysten beobachteten Unternehmen in dieser Branche wird ein jährliches Umsatzwachstum von 6,0 % prognostiziert. Selbst nach der prognostizierten Verlangsamung des Wachstums scheint es offensichtlich, dass Deckers Outdoor auch schneller wachsen wird als die Branche insgesamt.

Das Endergebnis

Das Wichtigste für uns ist die Anhebung der Konsensprognose für den Gewinn pro Aktie, die auf eine deutliche Stimmungsverbesserung in Bezug auf das Gewinnpotenzial von Deckers Outdoor im nächsten Jahr hindeutet. Erfreulicherweise hat das Unternehmen auch seine Umsatzzahlen bestätigt, was darauf hindeutet, dass sie den Erwartungen entsprechen. Darüber hinaus deuten unsere Daten darauf hin, dass die Einnahmen voraussichtlich schneller wachsen werden als in der gesamten Branche. Auch das Kursziel wurde deutlich angehoben, da die Analysten offensichtlich der Meinung sind, dass sich der innere Wert des Unternehmens verbessert.

In Anbetracht dessen würden wir nicht zu schnell zu einem Urteil über Deckers Outdoor kommen. Langfristige Ertragskraft ist viel wichtiger als die Gewinne des nächsten Jahres. Bei Simply Wall St haben wir eine ganze Reihe von Analystenschätzungen für Deckers Outdoor, die bis 2027 reichen und die Sie hier auf unserer Plattform kostenlos einsehen können.

Außerdem sollten Sie sich über das 1 Warnzeichen informieren, das wir bei Deckers Outdoor entdeckt haben.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Deckers Outdoor unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.