Unangenehme Überraschungen könnten auf die Aktien von Universal Electronics Inc. (NASDAQ:UEIC) zukommen

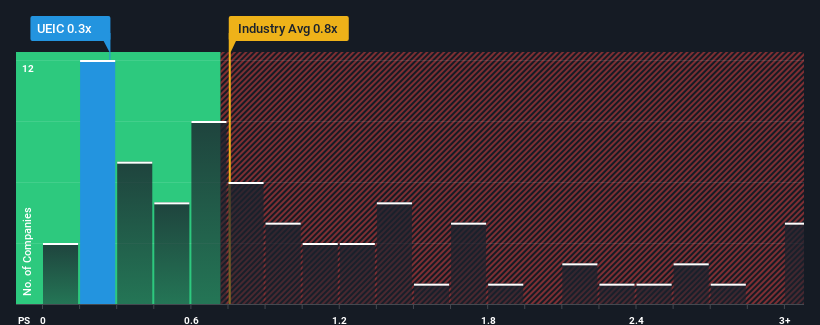

Es ist nicht weit hergeholt zu sagen, dass das Kurs-Umsatz-Verhältnis (oder "KGV") von Universal Electronics Inc. (NASDAQ:UEIC) von 0,3 derzeit ziemlich "mittelmäßig" für Unternehmen in der US-Konsumgüterindustrie erscheint, wo der Median des KGV bei etwa 0,8x liegt. Allerdings könnten die Anleger eine klare Chance oder einen potenziellen Rückschlag übersehen, wenn es keine rationale Grundlage für das KGV gibt.

Siehe unsere neueste Analyse zu Universal Electronics

Wie sieht die jüngste Performance von Universal Electronics aus?

Während die Branche in letzter Zeit ein Umsatzwachstum verzeichnete, hat Universal Electronics den Rückwärtsgang eingelegt, was nicht gut ist. Eine Möglichkeit ist, dass das Kurs-Gewinn-Verhältnis moderat ist, weil die Anleger glauben, dass sich die schlechte Umsatzentwicklung umkehren wird. Das sollte man wirklich hoffen, denn sonst zahlt man für ein Unternehmen mit einem solchen Wachstumsprofil einen relativ hohen Preis.

Wenn Sie wissen möchten, was die Analysten für die Zukunft prognostizieren, sollten Sie sich unseren kostenlosen Bericht über Universal Electronics ansehen.Was sagen uns die Umsatzwachstumsmetriken über das KGV?

Um sein Kurs-Gewinn-Verhältnis zu rechtfertigen, müsste Universal Electronics ein Wachstum erzielen, das dem der Branche entspricht.

Ein Blick zurück zeigt, dass das Umsatzwachstum des Unternehmens im vergangenen Jahr mit einem enttäuschenden Rückgang von 21 % kein Grund zur Freude war. Infolgedessen sind auch die Einnahmen von vor drei Jahren insgesamt um 30 % zurückgegangen. Dementsprechend pessimistisch hätten die Aktionäre die mittelfristigen Wachstumsraten eingeschätzt.

Was die Aussichten anbelangt, so dürften die Erträge im nächsten Jahr geringer ausfallen, da die drei Analysten, die das Unternehmen beobachten, von einem Umsatzrückgang von 8,7 % ausgehen. Bei einem für die Branche prognostizierten Wachstum von 0,8 % ist dies ein enttäuschendes Ergebnis.

Angesichts dieser Informationen finden wir es beunruhigend, dass Universal Electronics im Vergleich zur Branche mit einem recht ähnlichen Kurs-Gewinn-Verhältnis gehandelt wird. Es scheint, dass die meisten Anleger auf eine Trendwende bei den Geschäftsaussichten des Unternehmens hoffen, aber die Analysten sind nicht so zuversichtlich, dass dies geschehen wird. Es ist gut möglich, dass sich diese Aktionäre auf künftige Enttäuschungen einstellen, wenn das Kurs-Gewinn-Verhältnis auf ein Niveau fällt, das eher den negativen Wachstumsaussichten entspricht.

Was können wir aus dem Kurs-Gewinn-Verhältnis von Universal Electronics lernen?

Es wird argumentiert, dass das Kurs-Umsatz-Verhältnis in bestimmten Branchen ein minderwertiges Maß für den Wert ist, aber es kann ein aussagekräftiger Stimmungsindikator sein.

Es scheint, dass Universal Electronics derzeit mit einem höheren Kurs-Umsatz-Verhältnis gehandelt wird als erwartet, und das für ein Unternehmen, dessen Einnahmen voraussichtlich sinken werden. Vor diesem Hintergrund halten wir das aktuelle Kurs-Gewinn-Verhältnis nicht für gerechtfertigt, da rückläufige Umsätze wahrscheinlich nicht lange eine positivere Stimmung unterstützen werden. Sollten sich die rückläufigen Umsätze in Form eines sinkenden Aktienkurses bemerkbar machen, werden die Aktionäre dies zu spüren bekommen.

Bevor Sie sich eine Meinung bilden, haben wir 1 Warnzeichen für Universal Electronics entdeckt, auf das Sie achten sollten.

Wenn Sie sich für Unternehmen mit einem soliden Gewinnwachstum in der Vergangenheit interessieren, sollten Sie sich diese kostenlose Sammlung anderer Unternehmen mit starkem Gewinnwachstum und niedrigen Kurs-Gewinn-Verhältnissen ansehen.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Universal Electronics unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.