TrueBlue (NYSE:TBI) fällt in dieser Woche um 10 %, wodurch sich der Fünfjahresverlust auf 56 % erhöht

Statistisch gesehen ist langfristiges Investieren ein profitables Unterfangen. Aber auf dem Weg dorthin werden sich einige Aktien schlecht entwickeln. Zum Beispiel ist der Aktienkurs von TrueBlue, Inc.(NYSE:TBI) nach fünf langen Jahren um ganze 56 % gesunken. Das ist, gelinde gesagt, extrem suboptimal. Wir stellen außerdem fest, dass sich die Aktie im letzten Jahr schlecht entwickelt hat und der Aktienkurs um 40 % gesunken ist. In jüngster Zeit hat sich der Rückgang beschleunigt: In den letzten drei Monaten ist der Aktienkurs um 23 % gefallen.

Da die Aktie in der letzten Woche 10 % verloren hat, lohnt es sich, einen Blick auf die Geschäftsentwicklung zu werfen und zu sehen, ob es irgendwelche roten Fahnen gibt.

Siehe unsere letzte Analyse zu TrueBlue

Da TrueBlue derzeit nicht profitabel ist, würden die meisten Analysten auf das Umsatzwachstum achten, um eine Vorstellung davon zu bekommen, wie schnell das zugrunde liegende Geschäft wächst. Im Allgemeinen wird von Unternehmen ohne Gewinn erwartet, dass sie ihre Einnahmen jedes Jahr steigern, und zwar in einem guten Tempo. Das liegt daran, dass es schwer ist, auf die Nachhaltigkeit eines Unternehmens zu vertrauen, wenn das Umsatzwachstum vernachlässigbar ist und es nie einen Gewinn erwirtschaftet.

Über ein halbes Jahrzehnt hinweg hat TrueBlue seine Einnahmen in den letzten zwölf Monaten jedes Jahr um 3,2 % reduziert. Das ist zwar alles andere als katastrophal, aber nicht gut. Da weder der Gewinn noch die Einnahmen wachsen, überrascht uns der Verlust von 9 % pro Jahr nicht wirklich. Wir glauben nicht, dass jemand diese Aktie überstürzt kaufen sollte. Letztendlich lohnt es sich, sie zu beobachten - sollten die Einnahmen steigen, könnte der Aktienkurs folgen.

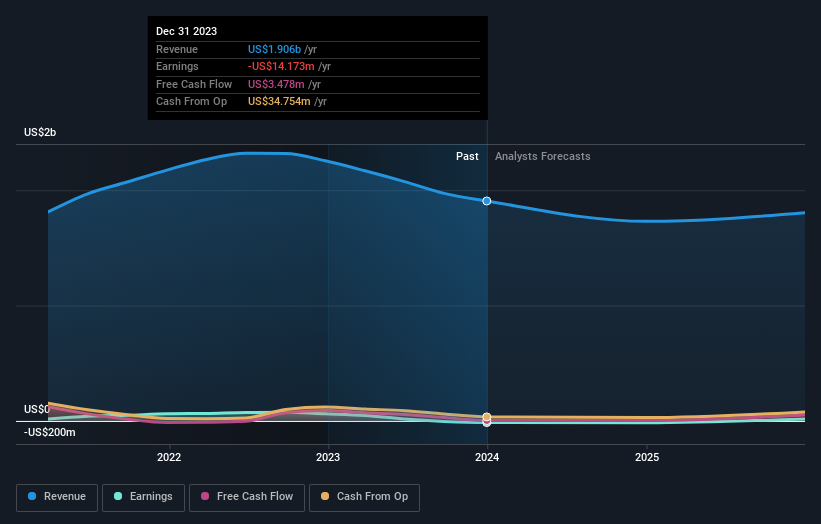

Die nachstehende Abbildung zeigt, wie sich die Erträge und Umsätze im Laufe der Zeit entwickelt haben (wenn Sie auf das Bild klicken, können Sie weitere Details sehen).

Wir betrachten es als positiv, dass Insider im letzten Jahr bedeutende Käufe getätigt haben. Dennoch werden die künftigen Erträge weitaus wichtiger dafür sein, ob die derzeitigen Aktionäre Geld verdienen. Dieser kostenlose Bericht mit Analystenprognosen soll Ihnen helfen, sich ein Bild von TrueBlue zu machen.

Eine andere Sichtweise

Die Anleger von TrueBlue hatten ein hartes Jahr mit einem Gesamtverlust von 40 % gegenüber einem Marktgewinn von etwa 27 %. Dabei ist jedoch zu bedenken, dass selbst die besten Aktien über einen Zeitraum von zwölf Monaten manchmal schlechter abschneiden als der Markt. Leider könnte die Performance des letzten Jahres auf ungelöste Probleme hindeuten, denn sie war schlimmer als der jährliche Verlust von 9 % im letzten halben Jahrzehnt. Generell kann eine langfristige Kursschwäche ein schlechtes Zeichen sein, doch sollten Anleger, die auf eine Trendwende hoffen, die Aktie beobachten. Es ist schön und gut, dass Insider Aktien gekauft haben, aber wir empfehlen Ihnen, hier nachzusehen, zu welchem Preis die Insider gekauft haben.

TrueBlue ist nicht die einzige Aktie, die von Insidern gekauft wird. Werfen Sie also einen Blick auf diese kostenlose Liste der wachsenden Unternehmen mit Insiderkäufen.

Bitte beachten Sie, dass die in diesem Artikel angegebenen Marktrenditen die marktgewichteten Durchschnittsrenditen von Aktien widerspiegeln, die derzeit an amerikanischen Börsen gehandelt werden.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob TrueBlue unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Haben Sie Bedenken bezüglich des Inhalts? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.