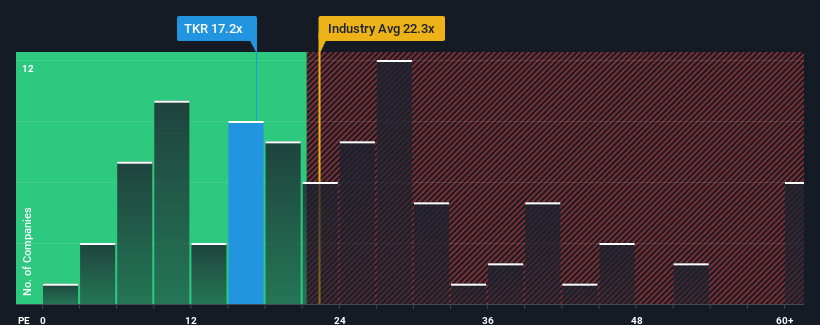

Es ist nicht übertrieben zu sagen, dass das Kurs-Gewinn-Verhältnis (KGV) von The Timken Company (NYSE:TKR) von 17,2x im Vergleich zum Markt in den Vereinigten Staaten, wo der Median des KGV bei 17 liegt, derzeit recht "mittelmäßig" erscheint. Allerdings könnten die Anleger eine klare Chance oder einen potenziellen Rückschlag übersehen, wenn es keine rationale Grundlage für das KGV gibt.

Timken hat sich in letzter Zeit schwer getan, da seine Gewinne schneller als die der meisten anderen Unternehmen zurückgegangen sind. Möglicherweise gehen viele davon aus, dass sich die schlechte Ertragslage bald wieder dem Marktdurchschnitt annähert, was das KGV nicht fallen lässt. Wenn Sie noch an das Unternehmen glauben, wäre es Ihnen lieber, wenn es keine Gewinneinbußen zu verzeichnen hätte. Ist dies nicht der Fall, könnten die bestehenden Aktionäre ein wenig nervös sein, was die Tragfähigkeit des Aktienkurses angeht.

Sehen Sie sich unsere neueste Analyse für Timken an

Stimmt das Wachstum mit dem KGV überein?

Ein KGV wie das von Timken ist nur dann angemessen, wenn das Wachstum des Unternehmens eng an den Markt angepasst ist.

Rückblickend betrachtet hat das letzte Jahr dem Unternehmen einen frustrierenden Rückgang von 5,9 % beschert. Das dämpfte den guten Lauf, den das Unternehmen längerfristig hatte, denn das dreijährige EPS-Wachstum beträgt immer noch bemerkenswerte 27 %. Wir können also zunächst bestätigen, dass das Unternehmen in diesem Zeitraum im Allgemeinen gute Arbeit beim Gewinnwachstum geleistet hat, auch wenn es auf dem Weg dorthin einige Schluckaufs hatte.

Die elf Analysten, die das Unternehmen beobachten, gehen davon aus, dass in den nächsten drei Jahren ein jährliches Wachstum von 11 % erzielt wird. Da für den Markt ein jährliches Wachstum von 10 % prognostiziert wird, ist das Unternehmen in der Lage, ein vergleichbares Ergebnis zu erzielen.

Vor diesem Hintergrund ist es verständlich, dass das KGV von Timken mit dem der meisten anderen Unternehmen übereinstimmt. Es scheint, dass die meisten Anleger ein durchschnittliches zukünftiges Wachstum erwarten und nur bereit sind, einen moderaten Betrag für die Aktie zu zahlen.

Was können wir aus dem KGV von Timken lernen?

Im Allgemeinen ziehen wir es vor, das Kurs-Gewinn-Verhältnis nur dazu zu verwenden, um festzustellen, wie der Markt die allgemeine Gesundheit eines Unternehmens einschätzt.

Wir haben festgestellt, dass Timken sein moderates Kurs-Gewinn-Verhältnis beibehält, da das prognostizierte Wachstum erwartungsgemäß mit dem des Marktes übereinstimmt. In diesem Stadium sind die Anleger der Meinung, dass das Potenzial für eine Verbesserung oder Verschlechterung der Erträge nicht groß genug ist, um ein hohes oder niedriges KGV zu rechtfertigen. Solange sich diese Bedingungen nicht ändern, werden sie den Aktienkurs auf diesen Niveaus weiter stützen.

Bevor Sie den nächsten Schritt machen, sollten Sie die 2 Warnzeichen für Timken kennen, die wir aufgedeckt haben.

Vielleicht finden Sie eine bessere Anlage als Timken. Wenn Sie eine Auswahl möglicher Kandidaten suchen, sehen Sie sich diese kostenlose Liste interessanter Unternehmen an, die mit einem niedrigen KGV gehandelt werden (aber bewiesen haben, dass sie ihre Erträge steigern können).

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Timken unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Anregungen zu diesem Artikel? Haben Sie Bedenken bezüglich des Inhalts? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.