Das KGV von Huntington Ingalls Industries, Inc. (NYSE:HII) zu bestimmen, ist derzeit schwierig

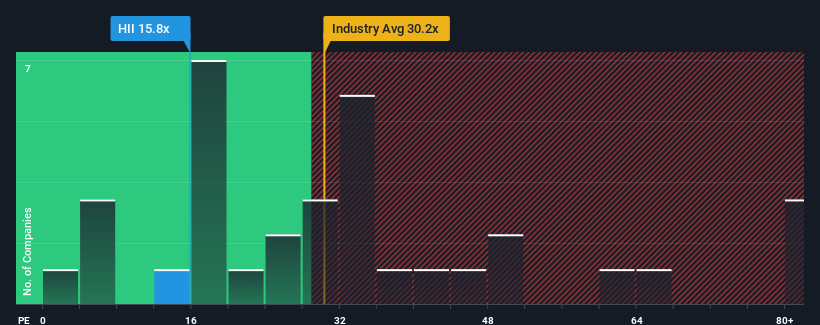

Es ist nicht übertrieben zu sagen, dass das Kurs-Gewinn-Verhältnis (KGV) von Huntington Ingalls Industries, Inc. (NYSE:HII) von 15,8 im Vergleich zum Markt in den Vereinigten Staaten, wo der Median des KGV bei etwa 16 liegt, derzeit ziemlich "mittelmäßig" erscheint. Das mag zwar nicht weiter auffallen, aber wenn das KGV nicht gerechtfertigt ist, könnten die Anleger eine potenzielle Chance verpassen oder eine drohende Enttäuschung ignorieren.

Huntington Ingalls Industries hat in letzter Zeit sicherlich gute Arbeit geleistet, da sein Gewinnwachstum positiv war, während die meisten anderen Unternehmen einen Gewinnrückgang zu verzeichnen hatten. Eine Möglichkeit ist, dass das KGV moderat ist, weil die Anleger glauben, dass die Erträge des Unternehmens in Zukunft weniger widerstandsfähig sein werden. Ist dies nicht der Fall, dann haben die bestehenden Aktionäre Grund, die künftige Entwicklung des Aktienkurses optimistisch zu sehen.

Siehe unsere neueste Analyse für Huntington Ingalls Industries

Was sagen Wachstumsmetriken über das KGV aus?

Ein KGV wie das von Huntington Ingalls Industries ist nur dann sinnvoll, wenn das Wachstum des Unternehmens eng mit dem Markt zusammenhängt.

Rückblickend hat das letzte Jahr dem Unternehmen einen außergewöhnlichen Gewinn von 18 % beschert. Der letzte Dreijahreszeitraum war jedoch insgesamt nicht so großartig, da er überhaupt kein Wachstum brachte. Unseres Erachtens hat das Unternehmen in diesem Zeitraum also ein gemischtes Ergebnis in Bezug auf das Gewinnwachstum erzielt.

Was die Aussichten angeht, so dürften die zehn Analysten, die das Unternehmen beobachten, für die nächsten drei Jahre ein Wachstum von 7,6 % pro Jahr erwarten. Da für den Markt ein jährliches Wachstum von 10 % prognostiziert wird, ist das Unternehmen auf ein schwächeres Ergebnis eingestellt.

Vor diesem Hintergrund ist es verwunderlich, dass das KGV von Huntington Ingalls Industries mit dem der meisten anderen Unternehmen übereinstimmt. Es scheint, dass die meisten Anleger die recht begrenzten Wachstumserwartungen ignorieren und bereit sind, für ein Engagement in der Aktie einen höheren Preis zu zahlen. Diese Aktionäre könnten sich auf eine künftige Enttäuschung einstellen, wenn das KGV auf ein Niveau fällt, das den Wachstumsaussichten besser entspricht.

Was können wir aus dem KGV von Huntington Ingalls Industries lernen?

Normalerweise warnen wir davor, bei Investitionsentscheidungen zu viel in das Kurs-Gewinn-Verhältnis hineinzuinterpretieren, obwohl es viel darüber aussagen kann, was andere Marktteilnehmer über das Unternehmen denken.

Unsere Untersuchung der Analystenprognosen von Huntington Ingalls Industries ergab, dass sich die schlechteren Gewinnaussichten nicht so stark auf das Kurs-Gewinn-Verhältnis auswirken, wie wir vorhergesagt hätten. Wenn wir eine schwache Gewinnprognose und ein langsameres Wachstum als der Markt sehen, vermuten wir, dass der Aktienkurs zu fallen droht und das moderate KGV sinkt. Solange sich diese Bedingungen nicht verbessern, ist es schwierig, diese Preise als angemessen zu akzeptieren.

Und was ist mit anderen Risiken? Jedes Unternehmen hat sie, und wir haben 3 Warnzeichen für Huntington Ingalls Industries ausgemacht, die Sie kennen sollten.

Vielleicht finden Sie eine bessere Investition als Huntington Ingalls Industries. Wenn Sie eine Auswahl möglicher Kandidaten suchen, sehen Sie sich diese kostenlose Liste interessanter Unternehmen an, die mit einem niedrigen KGV gehandelt werden (aber bewiesen haben, dass sie ihre Erträge steigern können).

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Huntington Ingalls Industries unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Anregungen zu diesem Artikel? Haben Sie Bedenken bezüglich des Inhalts? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.