Warum Granite Construction (NYSE:GVA) mit seinen Schulden verantwortungsvoll umgehen kann

Manche sagen, dass Volatilität und nicht Verschuldung der beste Weg ist, um als Investor über Risiko nachzudenken, aber Warren Buffett sagte berühmt, dass "Volatilität bei weitem nicht gleichbedeutend mit Risiko ist". Es ist nur natürlich, die Bilanz eines Unternehmens zu betrachten, wenn man untersucht, wie risikoreich es ist, da Schulden oft eine Rolle spielen, wenn ein Unternehmen zusammenbricht. Wie viele andere Unternehmen macht auch Granite Construction Incorporated (NYSE:GVA ) Gebrauch von Schulden. Aber sind diese Schulden ein Problem für die Aktionäre?

Welches Risiko birgt die Verschuldung?

Im Allgemeinen werden Schulden nur dann zu einem echten Problem, wenn ein Unternehmen sie nicht ohne Weiteres zurückzahlen kann, sei es durch die Aufnahme von Kapital oder durch seinen eigenen Cashflow. Ein fester Bestandteil des Kapitalismus ist der Prozess der "schöpferischen Zerstörung", bei dem gescheiterte Unternehmen von ihren Bankern gnadenlos liquidiert werden. Das kommt zwar nicht allzu häufig vor, doch erleben wir häufig, dass verschuldete Unternehmen ihre Aktionäre dauerhaft verwässern, weil die Kreditgeber sie zwingen, Kapital zu einem schlechten Preis aufzunehmen. Indem sie die Verwässerung ersetzen, können Schulden jedoch ein sehr gutes Instrument für Unternehmen sein, die Kapital für Wachstumsinvestitionen mit hohen Renditen benötigen. Bei der Betrachtung der Verschuldung eines Unternehmens sollte man zunächst die Barmittel und die Schulden zusammen betrachten.

Sehen Sie unsere neueste Analyse für Granite Construction

Wie hoch ist die Nettoverschuldung von Granite Construction?

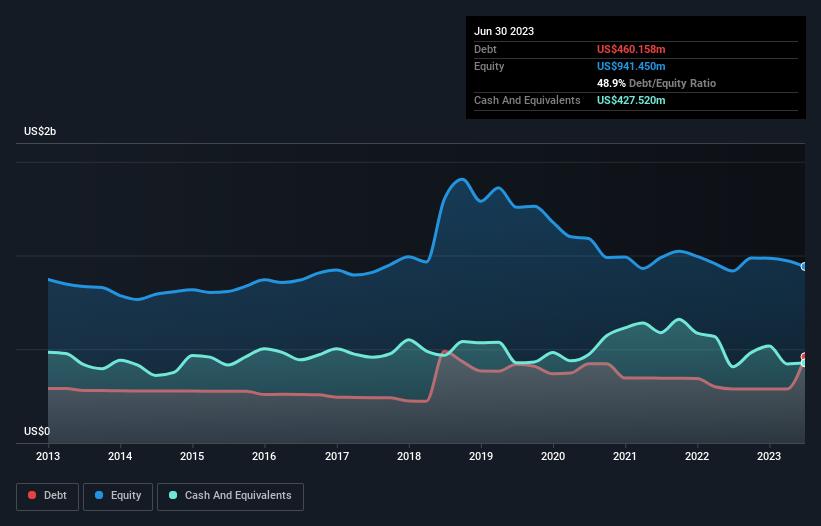

Sie können auf die Grafik unten klicken, um die historischen Zahlen zu sehen, aber sie zeigt, dass Granite Construction im Juni 2023 Schulden in Höhe von 460,2 Mio. US$ hatte, was einen Anstieg von 288,2 Mio. US$ innerhalb eines Jahres bedeutet. Da das Unternehmen jedoch über eine Barreserve von 427,5 Mio. US$ verfügt, ist die Nettoverschuldung mit etwa 32,6 Mio. US$ geringer.

Wie gesund ist die Bilanz von Granite Construction?

Wenn wir die letzten Bilanzdaten näher betrachten, sehen wir, dass Granite Construction Verbindlichkeiten in Höhe von 867,2 Mio. US$ hat, die innerhalb von 12 Monaten fällig werden, und Verbindlichkeiten in Höhe von 567,9 Mio. US$, die danach fällig werden. Demgegenüber standen 427,5 Mio. US$ an Barmitteln und 925,1 Mio. US$ an Forderungen, die innerhalb von 12 Monaten fällig waren. Damit sind die Verbindlichkeiten um insgesamt 82,5 Mio. US$ höher als die Barmittel und kurzfristigen Forderungen zusammen.

Natürlich hat Granite Construction eine Marktkapitalisierung von 1,70 Mrd. US$, so dass diese Verbindlichkeiten wahrscheinlich überschaubar sind. Dennoch ist es klar, dass wir die Bilanz des Unternehmens weiterhin beobachten sollten, damit sie sich nicht zum Schlechten verändert.

Um die Verschuldung eines Unternehmens im Verhältnis zu seinen Erträgen zu bewerten, berechnen wir die Nettoverschuldung geteilt durch den Gewinn vor Zinsen, Steuern und Abschreibungen (EBITDA) und den Gewinn vor Zinsen und Steuern (EBIT) geteilt durch den Zinsaufwand (die Zinsdeckung). Wir betrachten also die Verschuldung im Verhältnis zum Gewinn sowohl mit als auch ohne Abschreibungsaufwand.

Granite Construction hat eine Nettoverschuldung von nur dem 0,23-fachen des EBITDA, was darauf hindeutet, dass das Unternehmen die Verschuldung ohne Probleme erhöhen könnte. Und bemerkenswerterweise hat das Unternehmen trotz seiner Nettoverschuldung in den letzten zwölf Monaten mehr Zinsen erhalten, als es zu zahlen hatte. Man kann also sagen, dass das Unternehmen mit Schulden umgehen kann wie ein hervorragender Teppanyaki-Chefkoch mit dem Kochen. Noch beeindruckender war die Tatsache, dass Granite Construction sein EBIT in zwölf Monaten um 113 % steigern konnte. Diese Steigerung wird es in Zukunft noch einfacher machen, Schulden abzubauen. Bei der Analyse des Schuldenstandes ist die Bilanz der offensichtliche Ausgangspunkt. Aber es sind vor allem die zukünftigen Erträge, die darüber entscheiden werden, ob Granite Construction in der Lage sein wird, auch in Zukunft eine gesunde Bilanz zu haben. Wenn Sie sich also auf die Zukunft konzentrieren wollen, können Sie sich diesen kostenlosen Bericht mit den Gewinnprognosen der Analysten ansehen.

Aber auch unsere letzte Überlegung ist wichtig, denn ein Unternehmen kann seine Schulden nicht mit Papiergewinnen bezahlen; es braucht kaltes, hartes Geld. Daher prüfen wir immer, wie viel von diesem EBIT in freien Cashflow umgewandelt wird. In den letzten drei Jahren verzeichnete Granite Construction insgesamt einen erheblichen negativen freien Cashflow. Auch wenn die Anleger zweifellos davon ausgehen, dass sich diese Situation zu gegebener Zeit umkehren wird, bedeutet dies eindeutig, dass die Verwendung von Schulden riskanter ist.

Unsere Meinung

Die gute Nachricht ist, dass die nachgewiesene Fähigkeit von Granite Construction, seinen Zinsaufwand mit seinem EBIT zu decken, uns so erfreut wie ein flauschiger Welpe ein Kleinkind. Aber die nackte Wahrheit ist, dass uns die Umwandlung des EBIT in freien Cashflow Sorgen bereitet. Wenn wir die oben genannten Faktoren in Betracht ziehen, sieht es so aus, als ob Granite Construction ziemlich vernünftig mit seinen Schulden umgeht. Das birgt zwar ein gewisses Risiko, kann aber auch die Rendite für die Aktionäre erhöhen. Es besteht kein Zweifel daran, dass wir am meisten über Schulden aus der Bilanz erfahren. Aber letztlich kann jedes Unternehmen auch Risiken aufweisen, die außerhalb der Bilanz bestehen. Wir haben zum Beispiel 1 Warnzeichen für Granite Construction identifiziert , das Sie beachten sollten.

Letztendlich ist es manchmal einfacher, sich auf Unternehmen zu konzentrieren, die gar keine Schulden brauchen. Eine Liste von Wachstumswerten ohne Nettoverschuldung können Sie jetzt 100% kostenlos abrufen.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Granite Construction unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen Analyse Haben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich

direkt mit uns in Verbindung. Sie

können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur.

Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.