Cadre Holdings, Inc.(NYSE:CDRE) ist zwar nicht das grösste Unternehmen auf dem Markt, hat aber in den letzten Monaten durch einen beträchtlichen Kursanstieg an der NYSE viel Aufmerksamkeit erregt. Nach dem jüngsten Anstieg des Aktienkurses wird das Unternehmen nun auf Jahreshochs gehandelt. Da viele Analysten die Aktie beobachten, kann man davon ausgehen, dass alle kursrelevanten Ankündigungen bereits im Aktienkurs berücksichtigt wurden. Was aber, wenn die Aktie immer noch ein Schnäppchen ist? Werfen wir einen Blick auf die Aussichten und den Wert von Cadre Holdings auf der Grundlage der jüngsten Finanzdaten, um zu sehen, ob die Chance noch besteht.

Siehe unsere letzte Analyse für Cadre Holdings

Was ist Cadre Holdings wert?

Gute Nachrichten für Anleger - Cadre Holdings wird immer noch zu einem recht günstigen Preis gehandelt. Unserer Bewertung zufolge liegt der innere Wert der Aktie bei 53,34 $ und damit über dem, was der Markt derzeit für das Unternehmen ausgibt. Dies deutet auf eine mögliche Gelegenheit hin, niedrig zu kaufen. Allerdings könnte sich in der Zukunft eine weitere Kaufgelegenheit ergeben. Der Grund dafür ist, dass das Beta von Cadre Holdings (ein Maß für die Volatilität des Aktienkurses) hoch ist, was bedeutet, dass die Kursbewegungen im Vergleich zum übrigen Markt übertrieben sind. Wenn der Markt rückläufig ist, werden die Aktien des Unternehmens wahrscheinlich stärker fallen als der übrige Markt, was eine hervorragende Kaufgelegenheit darstellt.

Können wir von Cadre Holdings ein Wachstum erwarten?

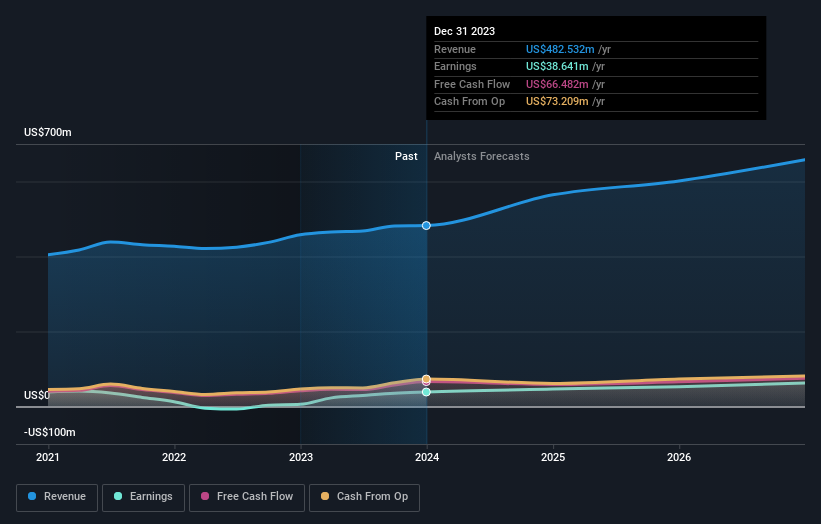

Die Zukunftsaussichten sind ein wichtiger Aspekt beim Kauf einer Aktie, vor allem, wenn Sie als Anleger auf der Suche nach Wachstum in Ihrem Portfolio sind. Obwohl Value-Investoren argumentieren würden, dass der innere Wert im Verhältnis zum Preis am wichtigsten ist, wäre eine überzeugendere Anlagethese ein hohes Wachstumspotenzial zu einem günstigen Preis. Mit einem erwarteten Gewinnwachstum von 63% in den nächsten Jahren scheint die Zukunft für Cadre Holdings rosig zu sein. Es sieht so aus, als sei ein höherer Cashflow für die Aktie zu erwarten, was zu einer höheren Bewertung der Aktie führen sollte.

Was dies für Sie bedeutet

Sind Sie ein Aktionär? Da CDRE derzeit unterbewertet ist, könnte dies ein guter Zeitpunkt sein, um weitere Anteile an der Aktie zu erwerben. Angesichts der optimistischen Aussichten am Horizont scheint es, dass dieses Wachstum noch nicht vollständig im Aktienkurs berücksichtigt wurde. Es sind jedoch auch andere Faktoren wie die Kapitalstruktur zu berücksichtigen, die die derzeitige Unterbewertung erklären könnten.

Sind Sie ein potenzieller Anleger? Wenn Sie CDRE schon eine Weile im Auge behalten haben, könnte jetzt der richtige Zeitpunkt für einen Einstieg sein. Die positiven Zukunftsaussichten spiegeln sich noch nicht vollständig im aktuellen Aktienkurs wider, so dass es noch nicht zu spät ist, CDRE zu kaufen. Bevor Sie jedoch eine Anlageentscheidung treffen, sollten Sie andere Faktoren wie die Stärke der Bilanz berücksichtigen, um eine fundierte Kaufentscheidung zu treffen.

Wenn Sie das Unternehmen genauer analysieren möchten, sollten Sie sich unbedingt über die damit verbundenen Risiken informieren. Bei Simply Wall St haben wir 1 Warnsignal für Cadre Holdings gefunden, und wir denken, dass es Ihre Aufmerksamkeit verdient.

Wenn Sie nicht mehr an Cadre Holdings interessiert sind, können Sie unsere kostenlose Plattform nutzen, um unsere Liste mit über 50 anderen Aktien mit hohem Wachstumspotenzial einzusehen .

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Cadre Holdings unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.