Während sich der US-Aktienmarkt weiter erholt und wichtige Indizes wie der S&P 500 und der Nasdaq Composite höher eröffnen, beobachten die Anleger genau, wie Gewinnmeldungen und Wirtschaftsindikatoren die Marktstimmung beeinflussen. In diesem Umfeld ziehen Wachstumsunternehmen mit einem hohen Insideranteil oft die Aufmerksamkeit auf sich, da die Interessen von Management und Aktionären möglicherweise übereinstimmen, was sie in einem schwankenden Marktumfeld zu interessanten Aussichten macht.

Top 10 Wachstumsunternehmen mit hohem Insiderbesitz in den Vereinigten Staaten

| Name | Insider-Beteiligung | Ertragswachstum |

| Atour Lifestyle Holdings (NasdaqGS:ATAT) | 26% | 25.7% |

| Super Micro Computer (NasdaqGS:SMCI) | 14.4% | 24.3% |

| On Holding (NYSE:ONON) | 19.1% | 29.6% |

| Coastal Financial (NasdaqGS:CCB) | 18% | 46.1% |

| Clene (NasdaqCM:CLNN) | 21.6% | 60.2% |

| EHang Holdings (NasdaqGM:EH) | 32.8% | 81.5% |

| Credo Technology Group Holding (NasdaqGS:CRDO) | 13.7% | 95% |

| Alkami Technology (NasdaqGS:ALKT) | 11% | 98.6% |

| Kreditwürdigkeit (NasdaqGS:CACC) | 14.1% | 50% |

| BBB Foods (NYSE:TBBB) | 22.9% | 50.7% |

Kommen wir nun zu einigen erstklassigen Werten aus dem Screener.

Astrana Health (NasdaqCM:ASTH)

Simply Wall St Growth Bewertung: ★★★★★☆

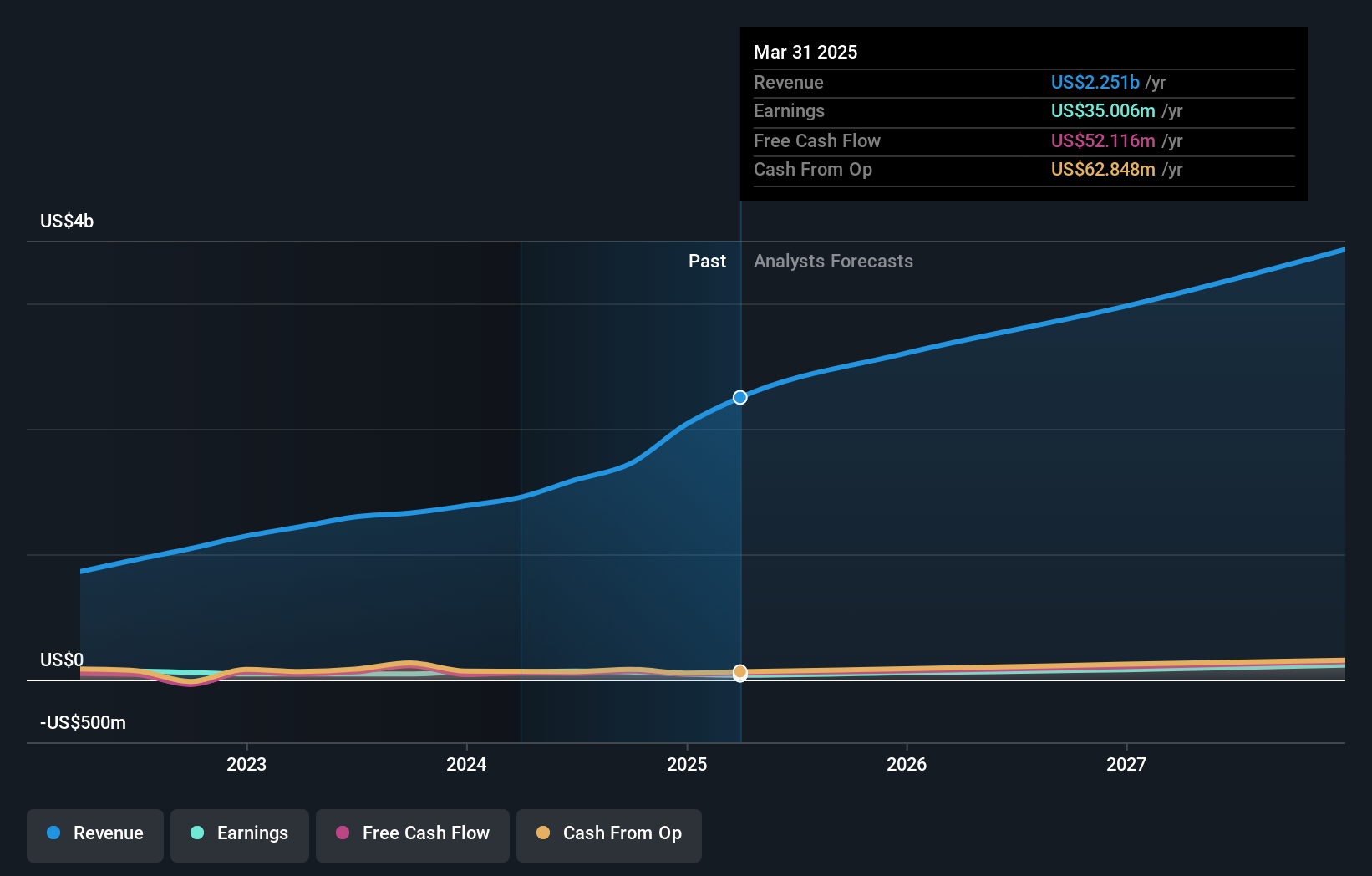

Überblick: Astrana Health, Inc. ist ein arztzentriertes, technologiegestütztes Gesundheitsmanagementunternehmen, das in den Vereinigten Staaten medizinische Versorgungsdienste anbietet und eine Marktkapitalisierung von ca. 2,07 Mrd. USD aufweist.

Geschäftstätigkeit: Zu den Umsatzsegmenten von Astrana Health gehören Care Delivery mit 140,38 Millionen Dollar, Care Partners mit 1,64 Milliarden Dollar und Care Enablement mit 143,75 Millionen Dollar.

Insider-Besitz: 12.8%

Gewinnwachstumsprognose: 20,2% p.a.

Astrana Health verzeichnet ein beträchtliches Wachstum. Die Gewinn- und Umsatzprognose liegt bei über 20 % pro Jahr und übertrifft damit den Durchschnitt des US-Marktes. Trotz der Verwässerung durch die Aktionäre in der Vergangenheit und der kürzlich gesenkten Prognosen für 2024 stieg der Umsatz des Unternehmens im dritten Quartal auf 478,71 Mio. USD gegenüber 348,17 Mio. USD im Vorjahr. Analysten prognostizieren einen erheblichen Anstieg des Aktienkurses um 58,3 %. Zu den jüngsten M&A-Aktivitäten gehört eine Vereinbarung zur Übernahme von Prospect Health, was auf strategische Expansionsbemühungen hindeutet.

- Lesen Sie hier den vollständigen Bericht über das zukünftige Wachstum von Astrana Health, um ein tieferes Verständnis zu erlangen.

- Unser umfassender Bewertungsbericht wirft die Möglichkeit auf, dass Astrana Health höher bewertet ist, als es die Finanzkennzahlen rechtfertigen würden.

Canadian Solar (NasdaqGS:CSIQ)

Simply Wall St Growth Bewertung: ★★★★☆☆

Überblick: Canadian Solar Inc. bietet zusammen mit seinen Tochtergesellschaften Solarenergie- und Batteriespeicherprodukte und -lösungen in Asien, Nord- und Südamerika, Europa und weltweit an und hat eine Marktkapitalisierung von ca. 788,01 Mio. $.

Operative Tätigkeiten: Die Umsatzsegmente des Unternehmens umfassen 6,58 Milliarden Dollar von CSI Solar und 207,51 Millionen Dollar von Recurrent Energy.

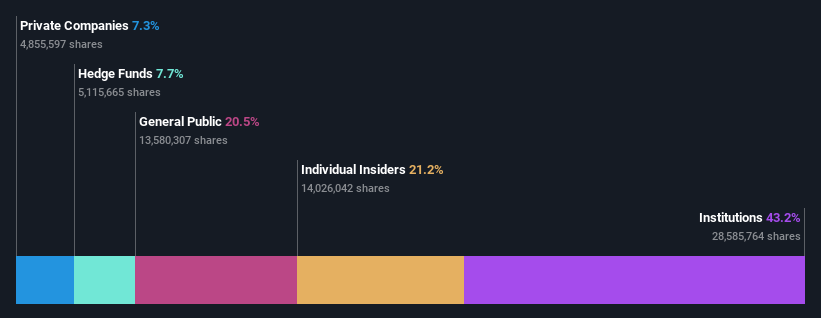

Insider-Besitz: 21,2%

Gewinnwachstumsprognose: 59,8% p.a.

Es wird erwartet, dass die Gewinne von Canadian Solar deutlich wachsen und den US-Markt trotz geringerer Gewinnspannen im Vergleich zum Vorjahr übertreffen werden. Das jährliche Umsatzwachstum des Unternehmens von 13,9 % liegt über dem Durchschnitt des US-Marktes, obwohl das Unternehmen von Trina Solar wegen Patentfragen rechtlich angefochten wird. Mit einem Kurs-Gewinn-Verhältnis von 23,6x unter dem Branchendurchschnitt bleibt Canadian Solar trotz des volatilen Aktienkurses und der in der Vergangenheit aufgetretenen Verwässerungsprobleme für die Aktionäre eine attraktive Bewertung.

- Erfahren Sie mehr über Canadian Solar in unserem ausführlichen Bericht zur Wachstumsprognose.

- Unserem Bewertungsbericht zufolge gibt es Anzeichen dafür, dass der Aktienkurs von Canadian Solar zu teuer sein könnte.

Cadre Holdings (NYSE:CDRE)

Simply Wall St Growth Bewertung: ★★★★☆☆

Überblick: Cadre Holdings, Inc. produziert und vertreibt Sicherheitsprodukte für den Schutz in gefährlichen Situationen sowohl in den Vereinigten Staaten als auch international und hat eine Marktkapitalisierung von ca. 1,36 Milliarden Dollar.

Geschäftstätigkeit: Die Umsatzsegmente des Unternehmens umfassen 449,48 Millionen Dollar aus dem Produktbereich und 99,39 Millionen Dollar aus dem Vertrieb.

Insider-Besitz: 35.3%

Gewinnwachstumsprognose: 27,4% p.a.

Cadre Holdings verzeichnet ein signifikantes Gewinnwachstum, das mit 27,4% p.a. prognostiziert wird und damit den US-Marktdurchschnitt übertrifft. Trotz des jüngsten Rückgangs der Quartalsumsätze und des Reingewinns zeigen die Insideraktivitäten in den letzten drei Monaten erhebliche Käufe. Das Unternehmen rechnet für das Jahr 2024 mit einem Gesamtjahresumsatz zwischen 560 und 571 Mio. US-Dollar. Cadre wird mit einem beträchtlichen Abschlag zum geschätzten fairen Wert gehandelt, obwohl das prognostizierte Umsatzwachstum von 8,9 % über dem des breiten Marktes liegt.

- Werfen Sie einen genaueren Blick auf das Potenzial von Cadre Holdings in unserem Bericht zum Gewinnwachstum.

- Der von uns erstellte Bewertungsbericht legt nahe, dass der aktuelle Kurs von Cadre Holdings recht moderat sein könnte.

Ideen in Taten umsetzen

- Entdecken Sie hier die 206 Namen aus unserem Screener für schnell wachsende US-Unternehmen mit hohem Insiderbesitz.

- Sind diese Unternehmen Teil Ihrer Anlagestrategie? Nutzen Sie Simply Wall St, um Ihre Bestände in einem Portfolio zu konsolidieren und mit unseren umfassenden Analysetools Einblicke zu gewinnen.

- Simply Wall St ist Ihr Schlüssel zur Entschlüsselung globaler Markttrends, eine kostenlose, benutzerfreundliche App für vorausschauende Anleger.

Möchten Sie einige Alternativen entdecken?

- Entdecken Sie leistungsstarke Small-Cap-Unternehmen, die noch nicht die Aufmerksamkeit von Analysten erregt haben.

- Diversifizieren Sie Ihr Portfolio mit soliden Dividendenzahlern, die zuverlässige Einkommensströme bieten, um mögliche Marktturbulenzen zu überstehen.

- Finden Sie Unternehmen mit vielversprechendem Cashflow-Potenzial, die unter ihrem fairen Wert gehandelt werden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien und berücksichtigt nur Aktien, die direkt von Insidern gehalten werden. Die Analyse berücksichtigt nur Aktien, die direkt von Insidern gehalten werden, nicht aber Aktien, die indirekt über andere Vehikel wie Unternehmen und/oder Treuhandgesellschaften gehalten werden. Alle prognostizierten Umsatz- und Gewinnwachstumsraten beziehen sich auf annualisierte (jährliche) Wachstumsraten über 1-3 Jahre.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Cadre Holdings unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie ein Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Alternativ können Sie auch eine E-Mail an editorial-team@simplywallst.com senden .

This article has been translated from its original English version, which you can find here.