Barnes Group Inc.(NYSE:B) ist zwar keine Large-Cap-Aktie, hat aber in den letzten Monaten durch einen erheblichen Kursanstieg an der NYSE viel Aufmerksamkeit erregt. Das ist zwar eine gute Nachricht für die Aktionäre, aber das Unternehmen wurde im vergangenen Jahr viel höher gehandelt. Da es sich um eine Aktie handelt, die von vielen Analysten beobachtet wird, könnte man annehmen, dass die jüngsten Änderungen der Unternehmensaussichten bereits in der Aktie eingepreist sind. Könnte die Aktie jedoch immer noch zu einem relativ günstigen Preis gehandelt werden? Heute werden wir die jüngsten Daten zu den Aussichten und der Bewertung der Barnes Group analysieren, um festzustellen, ob diese Möglichkeit noch besteht.

Siehe unsere letzte Analyse für Barnes Group

Was ist die Chance bei Barnes Group?

Auf der Grundlage unseres Preismultiplikatormodells, bei dem wir das Kurs-Gewinn-Verhältnis des Unternehmens im Vergleich zum Branchendurchschnitt betrachten, ist Barnes Group derzeit teuer. Wir haben in diesem Fall das Kurs-Gewinn-Verhältnis herangezogen, da die Cashflows nicht ausreichend prognostiziert werden können. Das Verhältnis von 66,12x liegt derzeit deutlich über dem Branchendurchschnitt von 21,81x, was bedeutet, dass die Aktie im Vergleich zu ihren Konkurrenten zu einem teureren Preis gehandelt wird. Wenn Sie die Aktie mögen, sollten Sie in Zukunft auf einen möglichen Kursrückgang achten. Da die Aktie der Barnes Group recht volatil ist (d. h. ihre Kursbewegungen sind im Vergleich zum übrigen Markt stark ausgeprägt), könnte dies bedeuten, dass der Kurs noch weiter sinken kann, was uns eine weitere Kaufgelegenheit in der Zukunft bietet. Dies ist auf das hohe Beta zurückzuführen, das ein guter Indikator für die Volatilität des Aktienkurses ist.

Wie sieht die Zukunft der Barnes Group aus?

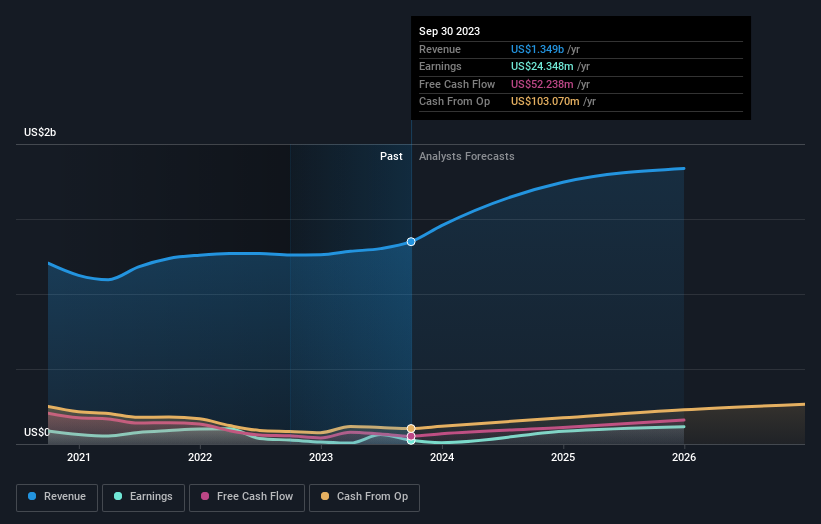

Die Zukunftsaussichten sind ein wichtiger Aspekt, wenn Sie eine Aktie kaufen wollen, insbesondere wenn Sie als Anleger auf der Suche nach Wachstum für Ihr Portfolio sind. Obwohl Value-Investoren argumentieren würden, dass der innere Wert im Verhältnis zum Preis am wichtigsten ist, wäre eine überzeugendere Anlagethese ein hohes Wachstumspotenzial zu einem günstigen Preis. Es wird erwartet, dass sich die Erträge der Barnes Group in den nächsten Jahren verdoppeln werden, was auf eine sehr optimistische Zukunft hindeutet. Dies dürfte zu einem stärkeren Cashflow führen, der sich in einem höheren Aktienwert niederschlägt.

Was bedeutet das für Sie?

Sind Sie ein Aktionär? Es scheint, als hätte der Markt die positiven Aussichten von B bereits eingepreist, denn die Aktien werden über den Branchenmultiplikatoren gehandelt. Dies wirft jedoch eine weitere Frage auf: Ist jetzt der richtige Zeitpunkt zum Verkaufen? Wenn Sie der Meinung sind, dass B unter dem aktuellen Kurs gehandelt werden sollte, kann es sich lohnen, hoch zu verkaufen und wieder zu kaufen, wenn der Kurs in Richtung des KGV der Branche fällt. Bevor Sie diese Entscheidung treffen, sollten Sie jedoch prüfen, ob sich die Fundamentaldaten des Unternehmens geändert haben.

Sind Sie ein potenzieller Investor? Wenn Sie B schon seit einiger Zeit beobachten, ist jetzt vielleicht nicht der beste Zeitpunkt, um in die Aktie einzusteigen. Der Kurs hat seine Branchenkollegen überflügelt, was bedeutet, dass es wahrscheinlich kein weiteres Aufwärtspotenzial aufgrund von Fehlbewertungen gibt. Die optimistischen Aussichten sind jedoch ermutigend für B, so dass es sich lohnt, sich mit anderen Faktoren zu beschäftigen, um vom nächsten Kursrückgang zu profitieren.

In diesem Sinne würden wir nicht in eine Aktie investieren, wenn wir die Risiken nicht genau kennen. Zum Beispiel haben wir 3 Warnzeichen für die Barnes Group identifiziert (1 sollte nicht ignoriert werden), mit denen Sie vertraut sein sollten.

Wenn Sie nicht mehr an Barnes Group interessiert sind, können Sie unsere kostenlose Plattform nutzen, um unsere Liste mit über 50 anderen Aktien mit hohem Wachstumspotenzial einzusehen .

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Barnes Group unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Haben Sie Bedenken bezüglich des Inhalts? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.