Die Umsätze erzählen die Geschichte von FTAI Aviation Ltd. (NASDAQ:FTAI), deren Aktie um 32% steigt

FTAI Aviation Ltd.(NASDAQ:FTAI) werden sich freuen zu sehen, dass der Aktienkurs einen großartigen Monat hinter sich hat, in dem er einen Anstieg von 32 % verzeichnete und sich von der vorherigen Schwäche erholte. Der Jahresgewinn beträgt nach dem jüngsten Anstieg 261 % und lässt die Anleger aufhorchen.

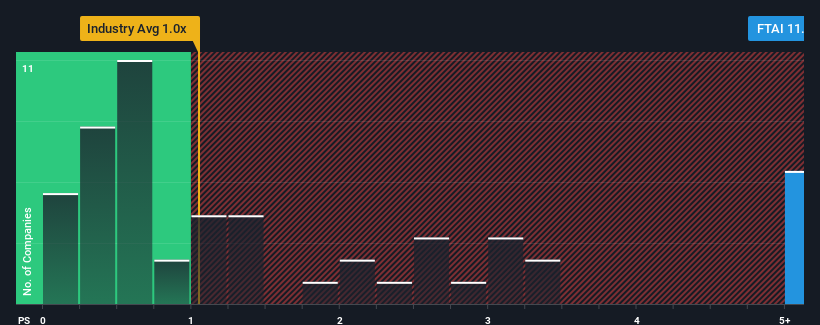

Angesichts des Kursanstiegs und der Tatsache, dass etwa die Hälfte der Unternehmen in der US-Handelsbranche ein Kurs-Umsatz-Verhältnis (KGV) von weniger als 1 aufweisen, könnte man FTAI Aviation mit einem KGV von 11,5 als eine Aktie betrachten, die man komplett meiden sollte. Wir müssten jedoch etwas tiefer graben, um festzustellen, ob es eine rationale Grundlage für das stark erhöhte Kurs-Umsatz-Verhältnis gibt.

Sehen Sie sich unsere neueste Analyse zu FTAI Aviation an

Wie sich FTAI Aviation entwickelt hat

FTAI Aviation hat in letzter Zeit sicherlich gute Arbeit geleistet, da das Unternehmen seinen Umsatz stärker als die meisten anderen Unternehmen steigern konnte. Es scheint, dass der Markt davon ausgeht, dass sich diese Form auch in Zukunft fortsetzen wird, daher das hohe Kurs-Gewinn-Verhältnis. Sollte dies jedoch nicht der Fall sein, könnten die Anleger überrumpelt werden und zu viel für die Aktie zahlen.

Möchten Sie herausfinden, wie die Analysten die Zukunft von FTAI Aviation im Vergleich zur Branche einschätzen? In diesem Fall ist unser kostenloser Bericht ein guter Ausgangspunkt.Wird für FTAI Aviation ein ausreichendes Ertragswachstum prognostiziert?

Um sein Kurs-Gewinn-Verhältnis zu rechtfertigen, müsste FTAI Aviation ein herausragendes Wachstum erzielen, das weit über dem der Branche liegt.

Rückblickend hat das Unternehmen im letzten Jahr einen außergewöhnlichen Umsatzzuwachs von 37 % erzielt. Spektakulär ist, dass sich das dreijährige Umsatzwachstum um mehrere Größenordnungen erhöht hat, was zum Teil dem Umsatzwachstum der letzten 12 Monate zu verdanken ist. Man kann also mit Fug und Recht behaupten, dass das Umsatzwachstum des Unternehmens in letzter Zeit hervorragend war.

Die zehn Analysten, die das Unternehmen beobachten, gehen davon aus, dass in den nächsten drei Jahren ein jährliches Wachstum von 22 % zu erwarten ist. Da für die Branche nur ein jährliches Wachstum von 6,3 % prognostiziert wird, ist das Unternehmen in der Lage, ein höheres Umsatzergebnis zu erzielen.

Vor diesem Hintergrund ist es nicht schwer zu verstehen, warum das Kurs-Gewinn-Verhältnis von FTAI Aviation im Vergleich zu seinen Branchenkollegen hoch ist. Offensichtlich sind die Aktionäre nicht daran interessiert, sich von einem Unternehmen zu trennen, das möglicherweise eine bessere Zukunft vor sich hat.

Was bedeutet das KGV von FTAI Aviation für die Anleger?

Die Aktien von FTAI Aviation haben in letzter Zeit einen starken Aufwärtstrend erlebt, was sich positiv auf das Kurs-Gewinn-Verhältnis ausgewirkt hat. Das Kurs-Umsatz-Verhältnis allein zu verwenden, um zu entscheiden, ob Sie Ihre Aktie verkaufen sollten, ist nicht sinnvoll, kann aber ein praktischer Hinweis auf die Zukunftsaussichten des Unternehmens sein.

Unser Blick auf FTAI Aviation zeigt, dass das Kurs-Umsatz-Verhältnis aufgrund der starken künftigen Einnahmen weiterhin hoch ist. Zum gegenwärtigen Zeitpunkt sind die Anleger der Ansicht, dass das Potenzial für eine Verschlechterung der Einnahmen recht gering ist, was das hohe Kurs-Gewinn-Verhältnis rechtfertigt. Solange sich diese Bedingungen nicht ändern, werden sie den Aktienkurs weiterhin stark stützen.

Beachten Sie jedoch, dass FTAI Aviation in unserer Anlageanalyse 2 Warnzeichen aufweist , die Sie kennen sollten.

Natürlich sind profitable Unternehmen, die in der Vergangenheit ein starkes Gewinnwachstum verzeichnet haben, im Allgemeinen eine sicherere Anlage. Daher sollten Sie sich diese kostenlose Sammlung anderer Unternehmen mit vernünftigen Kurs-Gewinn-Verhältnissen und starkem Gewinnwachstum ansehen.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob FTAI Aviation unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Haben Sie Bedenken bezüglich des Inhalts? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.