Caesarstone Ltd. (NASDAQ:CSTE) Aktien steigen um 29%, aber die Investoren kaufen nicht wegen des Wachstums

Der Aktienkurs von Caesarstone Ltd.(NASDAQ:CSTE) hat sich im letzten Monat sehr gut entwickelt und verzeichnete einen hervorragenden Anstieg von 29 %. Blickt man etwas weiter zurück, so ist es ermutigend zu sehen, dass die Aktie im letzten Jahr um 45 % gestiegen ist.

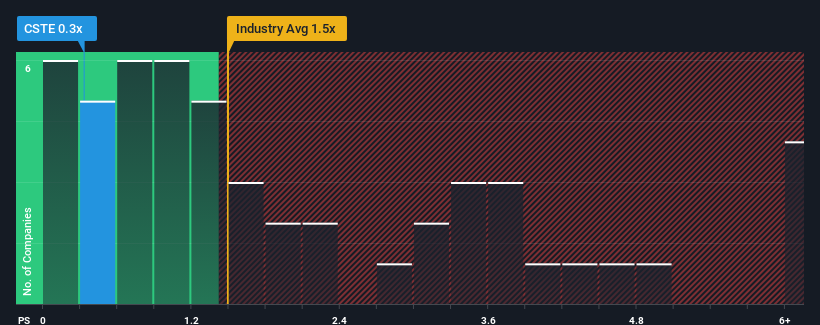

Selbst nach einem so großen Kurssprung könnte Caesarstone mit einem Kurs-Umsatz-Verhältnis (oder "P/S") von 0,3 im Vergleich zur Baubranche in den Vereinigten Staaten, in der etwa die Hälfte der Unternehmen ein P/S-Verhältnis von über 1,5 und sogar ein P/S-Verhältnis von über 4 üblich ist, immer noch wie ein Kauf aussehen. Das KGV könnte jedoch aus einem bestimmten Grund niedrig sein, und es bedarf weiterer Untersuchungen, um festzustellen, ob es gerechtfertigt ist.

Sehen Sie unsere letzte Analyse für Caesarstone

Was bedeutet das Kurs-Umsatz-Verhältnis von Caesarstone für die Aktionäre?

Während die Branche in letzter Zeit ein Umsatzwachstum verzeichnete, hat Caesarstone den Rückwärtsgang eingelegt, was nicht gut ist. Das Kurs-Gewinn-Verhältnis ist wahrscheinlich deshalb so niedrig, weil die Anleger davon ausgehen, dass sich diese schlechte Umsatzentwicklung nicht bessern wird. Wenn Sie das Unternehmen immer noch mögen, werden Sie hoffen, dass dies nicht der Fall ist, damit Sie möglicherweise einige Aktien aufkaufen können, während es in Ungnade fällt.

Möchten Sie herausfinden, wie die Analysten die Zukunft von Caesarstone im Vergleich zur Branche einschätzen? In diesem Fall ist unser kostenloser Bericht ein guter Ausgangspunkt.Was sagen uns die Umsatzwachstumsmetriken über das niedrige KGV?

Es gibt eine inhärente Annahme, dass ein Unternehmen schlechter abschneiden sollte als die Branche, damit ein KGV wie das von Caesarstone als angemessen angesehen werden kann.

Bei der Durchsicht der Finanzzahlen des letzten Jahres waren wir entmutigt, als wir sahen, dass die Einnahmen des Unternehmens um 18 % zurückgingen. Nichtsdestotrotz konnten die Einnahmen dank der früheren Wachstumsperiode im Vergleich zu vor drei Jahren um insgesamt 16 % gesteigert werden. Obwohl es eine holprige Fahrt war, kann man dennoch sagen, dass das Umsatzwachstum in letzter Zeit für das Unternehmen überwiegend respektabel war.

Was die Aussichten betrifft, so dürften die Erträge im nächsten Jahr geringer ausfallen, da die beiden Analysten, die das Unternehmen beobachten, von einem Umsatzrückgang von 6,3 % ausgehen. Für die gesamte Branche wird ein Wachstum von 6,9 % prognostiziert, was ein schlechtes Bild ergibt.

In Anbetracht dessen finden wir es interessant, dass das Kurs-Gewinn-Verhältnis (KGV) von Caesarstone dem seiner Branchenkollegen sehr nahe kommt. Es ist jedoch unwahrscheinlich, dass schrumpfende Einnahmen längerfristig zu einem stabilen Kurs-Gewinn-Verhältnis führen werden. Selbst die bloße Beibehaltung dieser Preise könnte schwierig zu erreichen sein, da die schwachen Aussichten die Aktien belasten.

Das Wichtigste zum Schluss

Der jüngste Anstieg des Aktienkurses reichte nicht aus, um das Kurs-Gewinn-Verhältnis von Caesarstone in die Nähe des Branchenmedians zu bringen. Es wird argumentiert, dass das Kurs-Umsatz-Verhältnis in bestimmten Branchen ein minderwertiges Maß für den Wert ist, aber es kann ein aussagekräftiger Stimmungsindikator sein.

Bei Umsatzprognosen, die hinter denen der übrigen Branche zurückbleiben, ist es keine Überraschung, dass das Kurs-Umsatz-Verhältnis von Caesarstone am unteren Ende des Spektrums liegt. Zum jetzigen Zeitpunkt sind die Anleger der Meinung, dass das Potenzial für eine Umsatzsteigerung nicht groß genug ist, um ein höheres Kurs-Gewinn-Verhältnis zu rechtfertigen. Solange sich diese Bedingungen nicht verbessern, werden sie weiterhin eine Barriere für den Aktienkurs auf diesem Niveau bilden.

Die Bilanz des Unternehmens ist ein weiterer wichtiger Bereich für die Risikoanalyse. Werfen Sie einen Blick auf unsere kostenlose Bilanzanalyse für Caesarstone mit sechs einfachen Checks zu einigen dieser Schlüsselfaktoren.

Wenn Ihnen Unternehmen mit einem soliden Gewinnwachstum in der Vergangenheit zusagen, sollten Sie sich diese kostenlose Sammlung anderer Unternehmen mit starkem Gewinnwachstum und niedrigen Kurs-Gewinn-Verhältnissen ansehen.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Caesarstone unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.