Der legendäre Fondsmanager Li Lu (der von Charlie Munger unterstützt wurde) sagte einmal: "Das größte Anlagerisiko ist nicht die Volatilität der Kurse, sondern ob man einen dauerhaften Kapitalverlust erleidet. Es liegt also auf der Hand, dass man die Verschuldung berücksichtigen muss, wenn man darüber nachdenkt, wie riskant eine bestimmte Aktie ist, denn eine zu hohe Verschuldung kann ein Unternehmen untergehen lassen. Es ist wichtig, dass Swiss Prime Site AG(VTX:SPSN) Schulden hat. Aber sollten sich die Aktionäre über die Verwendung von Schulden Sorgen machen?

Wann ist Verschuldung gefährlich?

Schulden und andere Verbindlichkeiten werden für ein Unternehmen dann riskant, wenn es diesen Verpflichtungen nicht ohne weiteres nachkommen kann, sei es mit freiem Cashflow oder durch Kapitalbeschaffung zu einem attraktiven Preis. Im schlimmsten Fall kann ein Unternehmen in Konkurs gehen, wenn es seine Gläubiger nicht bezahlen kann. Eine üblichere (aber immer noch teure) Situation ist jedoch, dass ein Unternehmen seine Aktionäre zu einem günstigen Aktienkurs verwässern muss, nur um die Schulden in den Griff zu bekommen. Indem sie die Verwässerung ersetzen, können Schulden jedoch ein sehr gutes Instrument für Unternehmen sein, die Kapital für Wachstumsinvestitionen mit hohen Renditen benötigen. Bei der Betrachtung der Verschuldung eines Unternehmens sollte man zunächst die liquiden Mittel und die Verschuldung zusammen betrachten.

Siehe unsere letzte Analyse für Swiss Prime Site

Wie hoch ist die Verschuldung von Swiss Prime Site?

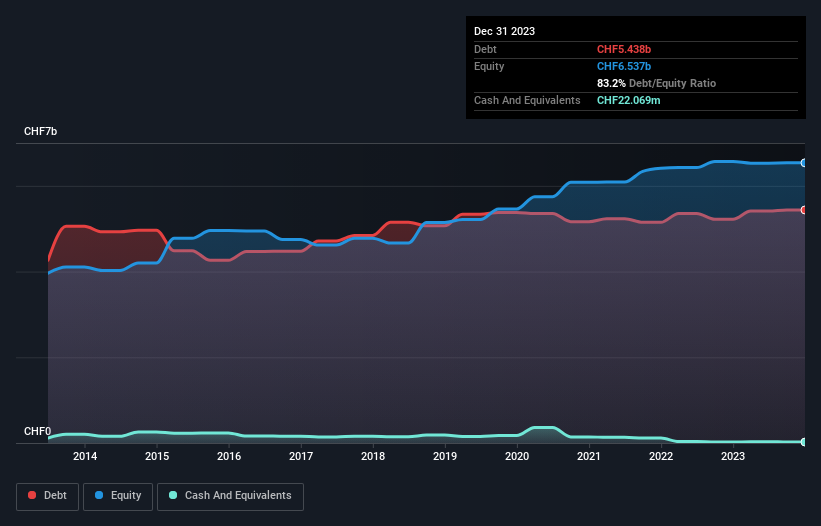

Die Abbildung unten, auf die Sie klicken können, um mehr Details zu sehen, zeigt, dass Swiss Prime Site im Dezember 2023 Schulden in Höhe von CHF 5,44 Mrd. hatte, gegenüber CHF 5,22 Mrd. in einem Jahr. Die Nettoverschuldung ist ungefähr gleich geblieben, da das Unternehmen nicht über viel Bargeld verfügt.

Ein Blick auf die Verbindlichkeiten von Swiss Prime Site

Gemäss der letzten gemeldeten Bilanz hatte Swiss Prime Site Verbindlichkeiten von CHF 761.2 Mio., die innerhalb von 12 Monaten fällig waren, und Verbindlichkeiten von CHF 6.48 Mrd., die nach 12 Monaten fällig waren. Demgegenüber standen flüssige Mittel von CHF 22.1 Mio. und innerhalb eines Jahres fällige Forderungen von CHF 129.7 Mio. Die Verbindlichkeiten übersteigen also die Summe der Barmittel und der (kurzfristigen) Forderungen um 7,09 Milliarden CHF.

Wenn man bedenkt, dass dieses Defizit die Marktkapitalisierung des Unternehmens von 6,48 Milliarden CHF übersteigt, könnte man durchaus geneigt sein, die Bilanz aufmerksam zu prüfen. Hypothetisch gesehen wäre eine extrem starke Verwässerung erforderlich, wenn das Unternehmen gezwungen wäre, seine Verbindlichkeiten durch eine Kapitalerhöhung zum aktuellen Aktienkurs zu tilgen.

Um die Verschuldung eines Unternehmens im Verhältnis zu seinen Gewinnen zu bewerten, berechnen wir die Nettoverschuldung geteilt durch das Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) und das Ergebnis vor Zinsen und Steuern (EBIT) geteilt durch den Zinsaufwand (die Zinsdeckung). Wir betrachten also die Verschuldung im Verhältnis zum Gewinn sowohl mit als auch ohne Abschreibungsaufwand.

Mit einem Verhältnis von Nettoverschuldung zu EBITDA von 13.3 kann man sagen, dass Swiss Prime Site eine hohe Verschuldung aufweist. Der Zinsdeckungsgrad von 6.9 ist jedoch recht hoch, was ein gutes Zeichen ist. Leider ist der EBIT von Swiss Prime Site im letzten Jahr um 4.4% gesunken. Wenn die Erträge weiterhin so rückläufig sind, wird die Verwaltung der Schulden so schwierig sein wie das Ausliefern von heisser Suppe auf einem Einrad. Die Bilanz ist eindeutig der Bereich, auf den man sich konzentrieren sollte, wenn man die Verschuldung analysiert. Aber es sind vor allem die zukünftigen Erträge, die darüber entscheiden werden, ob Swiss Prime Site auch in Zukunft eine gesunde Bilanz vorweisen kann. Wenn Sie sich also auf die Zukunft konzentrieren wollen, können Sie sich diesen kostenlosen Bericht mit den Gewinnprognosen der Analysten ansehen.

Schliesslich braucht ein Unternehmen freien Cashflow, um seine Schulden zu tilgen; buchhalterische Gewinne reichen dazu nicht aus. Es lohnt sich also zu prüfen, wie viel von diesem EBIT durch den freien Cashflow gedeckt ist. In den letzten drei Jahren verzeichnete Swiss Prime Site einen freien Cashflow im Wert von satten 98% des EBIT, was stärker ist, als wir normalerweise erwarten würden. Damit ist das Unternehmen in einer sehr guten Position, um Schulden zu tilgen.

Unser Ausblick

Die Nettoverschuldung im Verhältnis zum EBITDA und die Höhe der Gesamtverbindlichkeiten belasten Swiss Prime Site unseres Erachtens deutlich. Die Umrechnung des EBIT in den freien Cashflow zeigt jedoch ein ganz anderes Bild und deutet auf eine gewisse Widerstandsfähigkeit hin. Wenn wir alle besprochenen Faktoren berücksichtigen, scheint es uns, dass Swiss Prime Site mit dem Einsatz von Fremdkapital gewisse Risiken eingeht. Der Leverage erhöht zwar die Eigenkapitalrendite, aber wir würden ihn nicht unbedingt weiter ansteigen sehen wollen. Zweifellos erfahren wir am meisten über Schulden aus der Bilanz. Doch nicht alle Anlagerisiken sind in der Bilanz zu finden - ganz im Gegenteil. Bei Swiss Prime Site gibt es zum Beispiel 4 Warnzeichen (und eines, das uns ein bisschen unangenehm ist) , die Sie kennen sollten.

Wenn Sie nach alledem eher an einem schnell wachsenden Unternehmen mit einer grundsoliden Bilanz interessiert sind, dann sollten Sie sich unverzüglich unsere Liste der Netto-Cash-Wachstumsaktien ansehen.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Swiss Prime Site unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Haben Sie Bedenken bezüglich des Inhalts? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.