Swiss Prime Site AG (VTX:SPSN) Analysten haben soeben ihre Umsatzprognosen um 11% gekürzt

Eines können wir über die Analysten der Swiss Prime Site AG(VTX:SPSN) sagen - sie sind nicht optimistisch, denn sie haben gerade ihre kurzfristigen (statutarischen) Prognosen für das Unternehmen stark nach unten korrigiert. Dieser Bericht konzentrierte sich auf die Umsatzschätzungen, und es sieht so aus, als ob die Konsensmeinung für das Unternehmen wesentlich konservativer geworden ist.

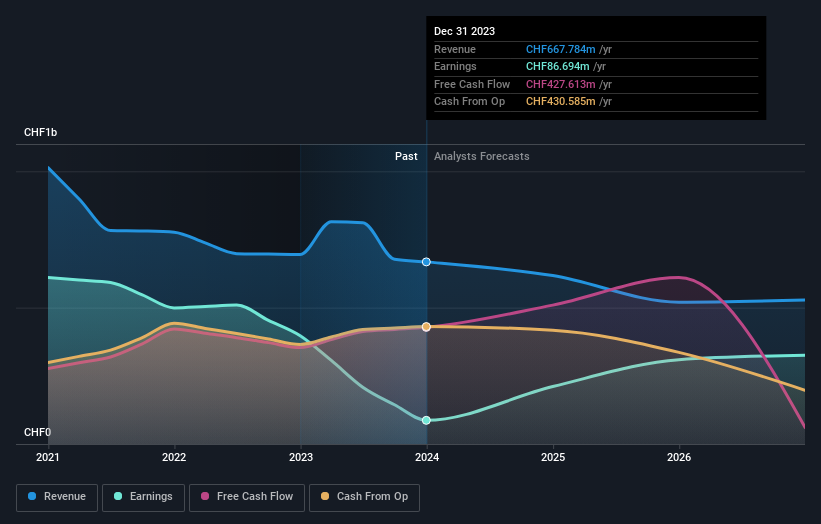

Nach der Herabstufung geht der Konsens von fünf Analysten, die Swiss Prime Site beobachten, von einem Umsatz von CHF 618 Mio. im Jahr 2024 aus, was einen deutlichen Umsatzrückgang von 7,5% gegenüber den letzten 12 Monaten bedeutet. Der Gewinn pro Aktie soll um 139% auf CHF 2.70 ansteigen. Zuvor waren die Analysten für 2024 von einem Umsatz von 695 Mio. CHF und einem Gewinn pro Aktie (EPS) von 2,82 CHF ausgegangen. Es sieht so aus, als ob sich die Stimmung der Analysten in dieser Aktualisierung etwas verschlechtert hat, da die Umsatzschätzungen deutlich und die Zahlen für den Gewinn pro Aktie ebenfalls leicht gesunken sind.

Siehe unsere letzte Analyse zu Swiss Prime Site

Die Analysten haben ihr Kursziel von CHF 91.83 nicht wesentlich verändert, was darauf hindeutet, dass die Herabstufungen keine langfristigen Auswirkungen auf die Bewertung von Swiss Prime Site haben dürften.

Eine Möglichkeit, diese Prognosen in einen größeren Zusammenhang zu stellen, besteht darin, sie sowohl mit der vergangenen Performance als auch mit der Performance anderer Unternehmen in derselben Branche zu vergleichen. Wir möchten auch darauf hinweisen, dass der prognostizierte Umsatzrückgang von 7,5 % auf Jahresbasis bis Ende 2024 besser ist als der historische Trend, bei dem der Umsatz in den letzten fünf Jahren jährlich um 15 % schrumpfte. Im Gegensatz dazu deuten unsere Daten darauf hin, dass bei anderen Unternehmen (mit Analysten Coverage) in der Branche ein jährlicher Umsatzrückgang von 5,8 % erwartet wird. Auch wenn dies interessant ist, wird erwartet, dass die Umsätze von Swiss Prime Site auch im nächsten Jahr schrumpfen werden, und zwar schneller als in der gesamten Branche.

Das Fazit

Das grösste Problem bei den neuen Schätzungen ist, dass die Analysten ihre Schätzungen für den Gewinn pro Aktie gesenkt haben, was darauf hindeutet, dass Swiss Prime Site geschäftlichen Gegenwind zu erwarten hat. Leider haben sie auch ihre Umsatzschätzungen nach unten korrigiert, und unsere Zusammenstellung der Analystenschätzungen deutet darauf hin, dass sich die Umsätze von Swiss Prime Site voraussichtlich schlechter entwickeln werden als die des Gesamtmarktes. In Anbetracht der drastischen Herabstufung der diesjährigen Prognosen würden wir Swiss Prime Site in Zukunft etwas vorsichtiger einschätzen.

Nach einer derartigen Herabstufung ist es ziemlich klar, dass die früheren Prognosen zu optimistisch waren. Darüber hinaus haben wir mehrere mögliche Probleme mit dem Geschäft von Swiss Prime Site ausgemacht, wie z.B. die sinkenden Gewinnmargen. Für weitere Informationen können Sie hier klicken, um dieses und die 3 anderen Warnzeichen zu entdecken, die wir identifiziert haben.

Eine weitere Möglichkeit, nach interessanten Unternehmen zu suchen, die einen Wendepunkt erreichen könnten, besteht darin, zu verfolgen, ob das Management kauft oder verkauft, und zwar mit unserer kostenlosen Liste der wachsenden Unternehmen, die von Insidern gekauft werden.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Swiss Prime Site unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Haben Sie Bedenken bezüglich des Inhalts? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.