Wie ein höherer Reingewinn in den ersten neun Monaten bei stagnierenden Umsätzen die Investitionsstory von PSP Swiss Property (SWX:PSPN) verändern kann

Rezensiert von Sasha Jovanovic

- Die PSP Swiss Property AG hat kürzlich die Ergebnisse für das dritte Quartal und die ersten neun Monate veröffentlicht. Sie erzielte einen Umsatz von CHF 87.48 Mio. für das Quartal und CHF 261.39 Mio. für die ersten neun Monate bis zum 30. September 2025 und einen Reingewinn von CHF 65.14 Mio. bzw. CHF 259.48 Mio.

- Während der Quartalsgewinn im Vergleich zum Vorjahr zurückging, erzielte das Unternehmen trotz stabiler Umsätze einen höheren kumulierten Nettogewinn über neun Monate, was auf nuancierte Veränderungen in der betrieblichen Effizienz und Kostenkontrolle hinweist.

- Wir werden untersuchen, wie der Anstieg des Reingewinns über neun Monate im Vergleich zum Vorjahr den Ausblick für das Investment-Narrativ von PSP Swiss Property beeinflusst.

Trumps Ölboom ist da - Pipelines sind bereit, davon zu profitieren. Entdecken Sie die 22 US-Aktien, die auf dieser Welle reiten.

PSP Swiss Property Investment Narrative Zusammenfassung

Im Kern spricht PSP Swiss Property diejenigen an, die an die Widerstandsfähigkeit erstklassiger Schweizer Gewerbeimmobilien, insbesondere in Zürich und Genf, glauben, die durch eine strenge Kostenkontrolle und eine stabile Mietnachfrage gestützt wird. Das jüngste Ergebnis-Update zeigte einen Anstieg des Neun-Monats-Nettogewinns vor dem Hintergrund eines stagnierenden Umsatzes, was auf eine verbesserte Kosteneffizienz hindeutet. Dies ändert jedoch nichts an dem anhaltenden kurzfristigen Risiko: einem potenziellen Überangebot an Büroflächen in den Kernmärkten, da große Mieter in den kommenden Jahren weitere Objekte freigeben.

Unter den jüngsten Ankündigungen sticht der Erwerb einer Genfer Gewerbeimmobilie im Juli 2024 hervor, die in ein Hotel umgewandelt werden soll. Diese Akquisition ist zwar im Hinblick auf die Diversifizierung der Anlagennutzung und der Rendite interessant, steht aber nicht in direktem Zusammenhang mit dem entscheidenden kurzfristigen Katalysator des Unternehmens, nämlich der Aufrechterhaltung einer hohen Auslastung und hoher Mieteinnahmen in erstklassigen Bürostandorten, die nach den jüngsten Ergebnissen weiterhin im Mittelpunkt stehen.

Angesichts der besseren Neunmonatsergebnisse sollten Anleger jedoch weiterhin das Risiko eines drohenden Überangebots an Büroflächen in wichtigen Bezirken im Auge behalten, insbesondere da...

Lesen Sie den vollständigen Bericht über PSP Swiss Property (kostenlos!)

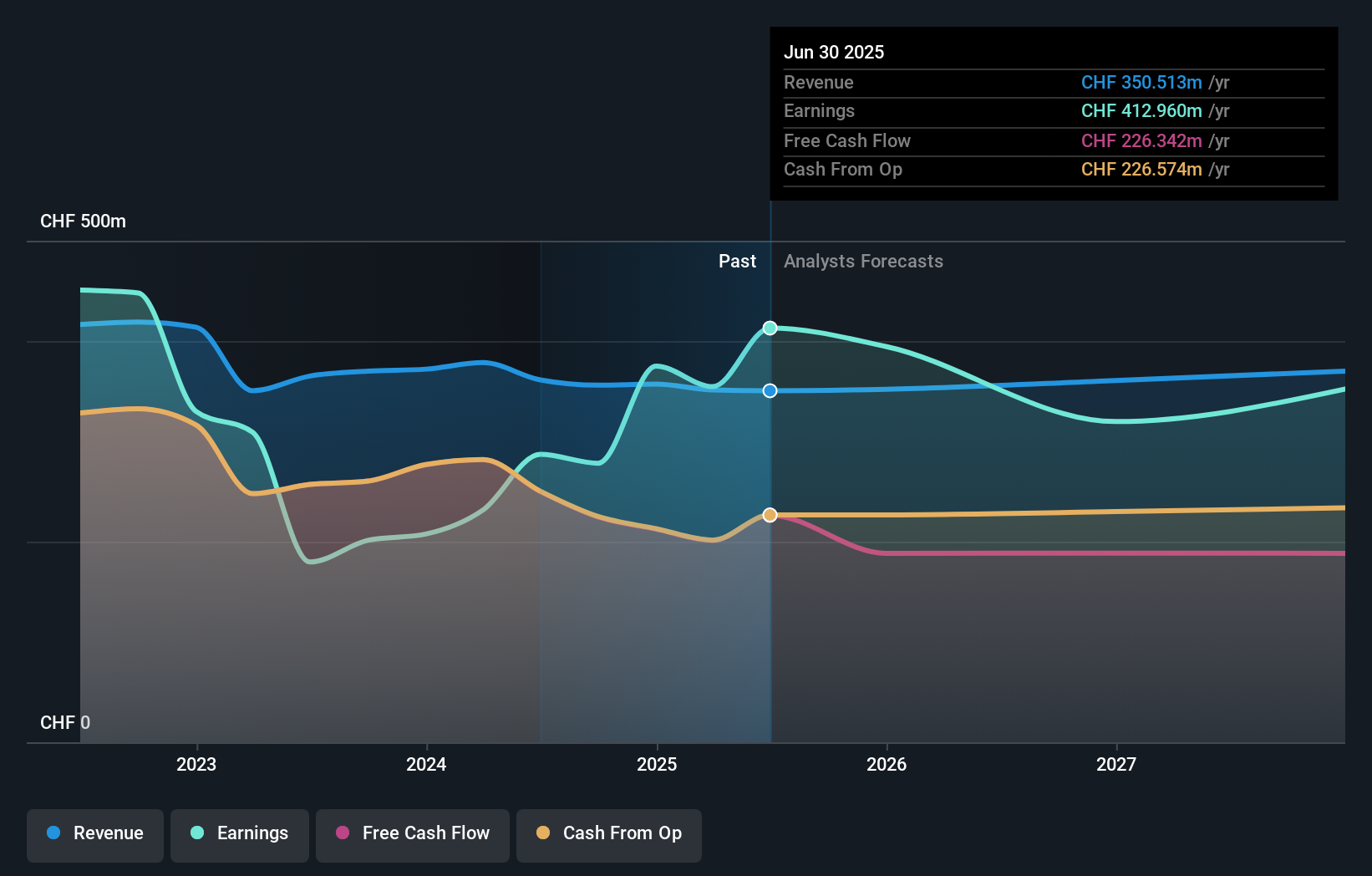

Der Bericht von PSP Swiss Property prognostiziert einen Umsatz von CHF 374.5 Millionen und einen Gewinn von CHF 274.3 Millionen bis 2028. Dies bedeutet ein jährliches Umsatzwachstum von 2.2% und einen Ertragsrückgang von CHF138.7 Mio. gegenüber CHF413.0 Mio.

Entdecken Sie, wie die Prognosen von PSP Swiss Property einen fairen Wert von CHF141.70 ergeben, der dem aktuellen Kurs entspricht.

Andere Perspektiven erkunden

Eine Fair-Value-Schätzung von Simply Wall St. Community bewertet PSP Swiss Property mit CHF 141,70, basierend auf einer einzigen Perspektive. Da immer wieder von einem Überangebot an Büroflächen ausgegangen wird, ist es sinnvoll, die Aussichten des Unternehmens aus verschiedenen Blickwinkeln zu vergleichen.

Entdecken Sie eine weitere Fair-Value-Schätzung zu PSP Swiss Property - warum die Aktie nur CHF141.70 wert sein könnte!

Erstellen Sie Ihr eigenes PSP-Swiss-Property-Narrativ

Sind Sie mit den bestehenden Berichten nicht einverstanden? Erstellen Sie Ihr eigenes Narrativ in weniger als 3 Minuten - aussergewöhnliche Anlagerenditen entstehen selten, wenn man der Herde folgt.

- Ein hervorragender Ausgangspunkt für Ihre PSP Swiss Property-Recherche ist unsere Analyse, in der wir 2 wichtige Chancen und 3 wichtige Warnzeichen hervorheben, die Ihre Anlageentscheidung beeinflussen könnten.

- Unser kostenloser PSP-Swiss-Property-Research-Bericht bietet eine umfassende Fundamentalanalyse, die in einer einzigen Grafik - der Schneeflocke - zusammengefasst ist. So können Sie die allgemeine finanzielle Gesundheit von PSP Swiss Property auf einen Blick beurteilen.

Suchen Sie nach alternativen Möglichkeiten?

Die Märkte ändern sich schnell. Diese Aktien werden nicht lange verborgen bleiben. Holen Sie sich die Liste, solange sie wichtig ist:

- Finden Sie Unternehmen mit vielversprechendem Cashflow-Potenzial, die unter ihrem fairen Wert gehandelt werden.

- KI ist dabei, das Gesundheitswesen zu verändern. Diese 30 Aktien arbeiten an allem, von der Frühdiagnostik bis zur Arzneimittelentwicklung. Das Beste daran ist, dass sie alle eine Marktkapitalisierung von weniger als 10 Mrd. US-Dollar haben - es ist also noch Zeit, frühzeitig einzusteigen.

- Diese 11 Unternehmen überlebten und gediehen nach COVID und haben die richtigen Zutaten, um Trumps Zölle zu überleben. Erfahren Sie warum, bevor Ihr Portfolio den Handelskrieg zu spüren bekommt.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir stellen Kommentare zur Verfügung, die ausschließlich auf historischen Daten und Analystenprognosen beruhen und eine unvoreingenommene Methodik verwenden, und unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig ausgerichtete, auf Fundamentaldaten basierende Analyse zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob PSP Swiss Property unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Alternativ können Sie auch eine E-Mail an editorial-team@simplywallst.com senden .

This article has been translated from its original English version, which you can find here.