David Iben brachte es auf den Punkt, als er sagte: "Volatilität ist kein Risiko, um das wir uns kümmern. Was uns interessiert, ist die Vermeidung eines dauerhaften Kapitalverlusts. Es scheint also, als wüssten die klugen Köpfe, dass Schulden - die in der Regel mit Konkursen einhergehen - ein sehr wichtiger Faktor sind, wenn es darum geht, das Risiko eines Unternehmens zu bewerten. Wir können sehen, dass die PSP Swiss Property AG(VTX:PSPN) in ihrem Geschäft Schulden einsetzt. Die wichtigere Frage ist jedoch: Wie hoch ist das Risiko, das von diesen Schulden ausgeht?

Wann ist Verschuldung ein Problem?

Schulden sind ein Instrument, das Unternehmen beim Wachstum hilft, aber wenn ein Unternehmen nicht in der Lage ist, seine Kreditgeber zu bezahlen, dann ist es ihnen ausgeliefert. Wenn die Dinge wirklich schlecht laufen, können die Kreditgeber die Kontrolle über das Unternehmen übernehmen. Ein häufigerer (aber immer noch kostspieliger) Fall ist jedoch, dass ein Unternehmen Aktien zu Schleuderpreisen ausgeben muss, wodurch die Aktionäre dauerhaft verwässert werden, nur um seine Bilanz zu stützen. Am häufigsten kommt es jedoch vor, dass ein Unternehmen seine Schulden einigermaßen gut verwaltet - und zwar zu seinem eigenen Vorteil. Wenn wir über die Verwendung von Schulden durch ein Unternehmen nachdenken, betrachten wir zunächst Barmittel und Schulden zusammen.

Sehen Sie sich unsere neueste Analyse für PSP Swiss Property an

Wie hoch ist die Verschuldung von PSP Swiss Property?

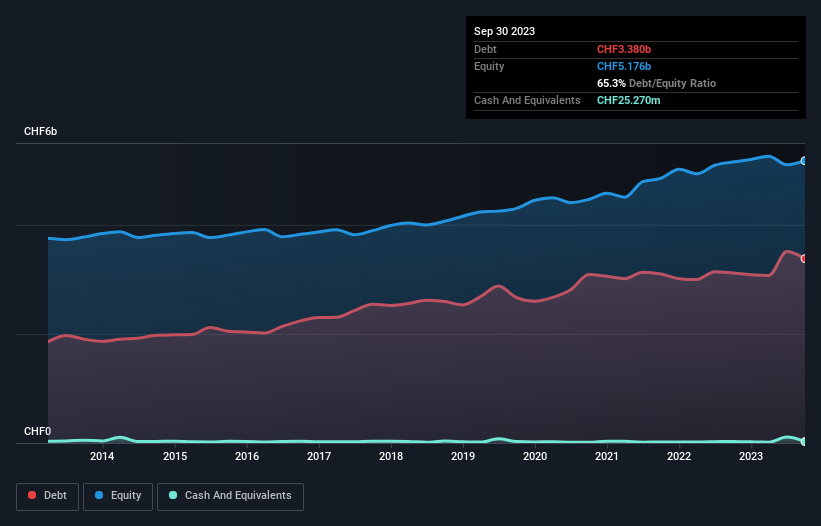

Wie Sie unten sehen, war PSP Swiss Property Ende September 2023 mit CHF 3,38 Mrd. verschuldet, gegenüber CHF 3,12 Mrd. vor einem Jahr. Klicken Sie auf das Bild, um weitere Details zu sehen. Die Nettoverschuldung ist ungefähr gleich geblieben, da das Unternehmen nicht über viel Bargeld verfügt.

Wie gesund ist die Bilanz von PSP Swiss Property?

Die letzten Bilanzdaten zeigen, dass PSP Swiss Property Verbindlichkeiten in Höhe von CHF 572,7 Mio. hat, die innerhalb eines Jahres fällig werden, und Verbindlichkeiten in Höhe von CHF 3,98 Mrd., die danach fällig werden. Demgegenüber stehen liquide Mittel von CHF25.3 Mio. und innerhalb eines Jahres fällige Forderungen von CHF28.8 Mio. Die Verbindlichkeiten übersteigen also die Summe der Barmittel und der kurzfristigen Forderungen um 4,50 Milliarden CHF.

Dieses Defizit ist im Verhältnis zur Marktkapitalisierung von CHF 5.31 Mrd. beträchtlich und legt nahe, dass die Aktionäre ein Auge auf die Verwendung von Fremdkapital durch PSP Swiss Property haben sollten. Sollten die Kreditgeber von PSP Swiss Property verlangen, die Bilanz zu sanieren, würden die Aktionäre wahrscheinlich mit einer starken Verwässerung konfrontiert.

Wir messen die Verschuldung eines Unternehmens im Verhältnis zu seiner Ertragskraft, indem wir die Nettoverschuldung ins Verhältnis zum Gewinn vor Zinsen, Steuern und Abschreibungen (EBITDA) setzen und berechnen, wie leicht der Gewinn vor Zinsen und Steuern (EBIT) den Zinsaufwand deckt (Zinsdeckung). Der Vorteil dieses Ansatzes besteht darin, dass sowohl die absolute Höhe der Verschuldung (Nettoverschuldung im Verhältnis zum EBITDA) als auch der tatsächliche Zinsaufwand im Zusammenhang mit der Verschuldung (Zinsdeckungsgrad) berücksichtigt werden.

Seltsamerweise hat PSP Swiss Property eine sehr hohe EBITDA-Quote von 11.4, was eine hohe Verschuldung impliziert, aber einen hohen Zinsdeckungsgrad von 15.8. Entweder hat PSP Swiss Property Zugang zu sehr günstigem langfristigem Fremdkapital oder der Zinsaufwand wird steigen! Wichtig ist, dass der EBIT von PSP Swiss Property in den letzten zwölf Monaten praktisch unverändert geblieben ist. Im Idealfall kann das Unternehmen seine Schuldenlast verringern, indem es das Ertragswachstum ankurbelt. Zweifellos erfahren wir am meisten über die Verschuldung aus der Bilanz. Aber letztlich wird die künftige Rentabilität des Unternehmens darüber entscheiden, ob PSP Swiss Property ihre Bilanz im Laufe der Zeit stärken kann. Wenn Sie sich also auf die Zukunft konzentrieren wollen, können Sie sich diesen kostenlosen Bericht mit den Gewinnprognosen der Analysten ansehen.

Aber auch unsere letzte Überlegung ist wichtig, denn ein Unternehmen kann seine Schulden nicht mit Gewinnen auf dem Papier bezahlen; es braucht kaltes, hartes Geld. Der logische Schritt besteht also darin, den Anteil des EBIT zu betrachten, der durch den tatsächlichen freien Cashflow gedeckt ist. Zum Glück für die Aktionäre hat PSP Swiss Property in den letzten drei Jahren mehr Free Cashflow als EBIT produziert. Diese Art von starker Cash-Conversion begeistert uns so sehr wie die Menge, wenn der Beat bei einem Daft-Punk-Konzert fällt.

Unser Ausblick

Die Nettoverschuldung von PSP Swiss Property im Verhältnis zum EBITDA war bei dieser Analyse ein echter Negativpunkt, obwohl die anderen von uns berücksichtigten Faktoren deutlich besser waren. Es besteht kein Zweifel daran, dass die Fähigkeit, den Zinsaufwand mit dem EBIT zu decken, ziemlich auffällig ist. Angesichts all dieser Daten sind wir etwas vorsichtig, was die Verschuldung von PSP Swiss Property angeht. Wir sind uns zwar bewusst, dass Schulden die Eigenkapitalrendite verbessern können, empfehlen den Aktionären aber, die Verschuldung genau im Auge zu behalten, damit sie nicht weiter ansteigt. Bei der Analyse der Verschuldung ist eindeutig die Bilanz der Bereich, auf den man sich konzentrieren sollte. Aber letztlich kann jedes Unternehmen auch Risiken außerhalb der Bilanz bergen. Zu diesem Zweck sollten Sie die 3 Warnzeichen kennenlernen, die wir bei PSP Swiss Property entdeckt haben (darunter 1, das uns ein wenig unangenehm ist).

Wenn Sie zu den Anlegern gehören, die lieber Aktien ohne Schulden kaufen, dann sollten Sie nicht zögern, noch heute unsere exklusive Liste der Netto-Cash-Wachstumsaktien zu entdecken.

The New Payments ETF Is Live on NASDAQ:

Money is moving to real-time rails, and a newly listed ETF now gives investors direct exposure. Fast settlement. Institutional custody. Simple access.

Explore how this launch could reshape portfolios

Sponsored ContentDie Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob PSP Swiss Property unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.