Anleger in Barry Callebaut (VTX:BARN) haben in den letzten drei Jahren leider 35% verloren

Für viele Anleger besteht der Hauptzweck der Aktienauswahl darin, höhere Renditen als der Gesamtmarkt zu erzielen. Das Risiko beim Stock Picking besteht jedoch darin, dass man wahrscheinlich Unternehmen kauft, die sich nicht gut entwickeln. Leider ist dies bei längerfristig orientierten Aktionären der Barry Callebaut AG(VTX:BARN) der Fall, denn der Aktienkurs ist in den letzten drei Jahren um 39% gesunken und liegt damit deutlich unter dem Marktrückgang von rund 1,6%. Leider ist die Kursdynamik mit einem Kursrückgang von 11% in dreißig Tagen immer noch recht negativ. Dies könnte mit den jüngsten Finanzergebnissen zusammenhängen - Sie können sich in unserem Unternehmensbericht über die neuesten Daten informieren.

Werfen wir also einen Blick darauf, ob die längerfristige Performance des Unternehmens mit der Entwicklung des zugrunde liegenden Geschäfts übereinstimmt.

Sehen Sie sich unsere neueste Analyse zu Barry Callebaut an

In seinem Essay The Superinvestors of Graham-and-Doddsville beschreibt Warren Buffett, dass die Aktienkurse nicht immer den Wert eines Unternehmens rational widerspiegeln. Durch den Vergleich des Gewinns pro Aktie (EPS) und der Aktienkursveränderungen im Laufe der Zeit können wir ein Gefühl dafür bekommen, wie sich die Einstellung der Anleger gegenüber einem Unternehmen im Laufe der Zeit verändert hat.

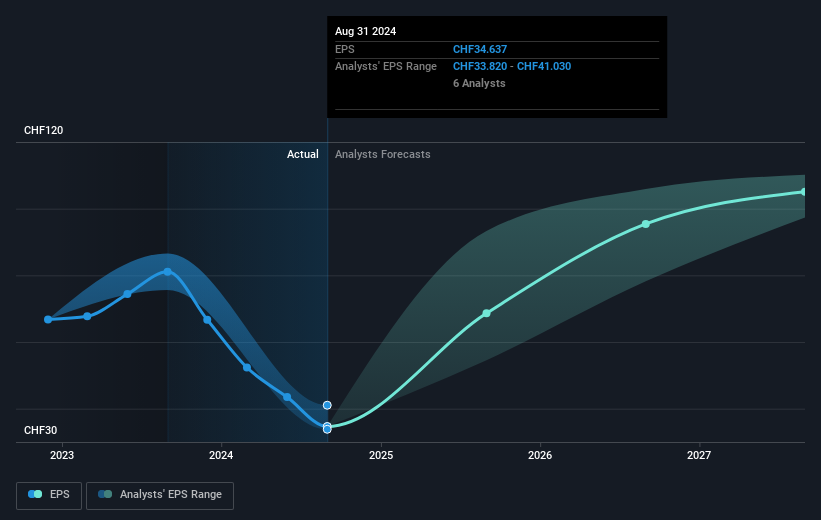

Bei Barry Callebaut sank der Gewinn pro Aktie in den letzten drei Jahren mit einer durchschnittlichen jährlichen Rate von 21%. Im Vergleich dazu ist der Rückgang des Aktienkurses um 15% pro Jahr nicht so schlimm wie der Rückgang des EPS. Der Markt ist also im Moment vielleicht nicht allzu besorgt über den Gewinn pro Aktie - oder er hat einen Teil des Rückgangs bereits eingepreist.

Der Gewinn pro Aktie des Unternehmens (im Zeitverlauf) ist in der nachstehenden Abbildung dargestellt (klicken Sie, um die genauen Zahlen zu sehen).

Um einen tieferen Einblick in die Schlüsselkennzahlen von Barry Callebaut zu erhalten, können Sie sich diese interaktive Grafik zu Gewinn, Umsatz und Cashflow von Barry Callebaut ansehen.

Was ist mit Dividenden?

Neben der Messung der Aktienkursrendite sollten Anleger auch den Total Shareholder Return (TSR) berücksichtigen. Der TSR ist eine Renditeberechnung, die den Wert von Bardividenden (unter der Annahme, dass die erhaltenen Dividenden reinvestiert wurden) und den berechneten Wert von diskontierten Kapitalerhöhungen und Spin-offs berücksichtigt. Der TSR vermittelt wohl ein umfassenderes Bild der von einer Aktie erzielten Rendite. Im Fall von Barry Callebaut betrug der TSR in den letzten drei Jahren -35%. Das übertrifft die bereits erwähnte Aktienkursrendite. Und es ist nicht schwer zu erraten, dass die Dividendenausschüttungen diese Abweichung weitgehend erklären!

Eine andere Sichtweise

Während der breite Markt im letzten Jahr rund 9.4% zulegte, verloren die Aktionäre von Barry Callebaut 4.2% (selbst unter Berücksichtigung der Dividenden). Man darf jedoch nicht vergessen, dass selbst die besten Aktien über einen Zeitraum von zwölf Monaten manchmal schlechter abschneiden als der Markt. Der Verlust im letzten Jahr ist jedoch nicht so schlimm wie der Verlust von 5% pro Jahr, den die Anleger im letzten halben Jahrzehnt erlitten haben. Wir müssten einige nachhaltige Verbesserungen bei den Schlüsselkennzahlen sehen, bevor wir viel Begeisterung aufbringen könnten. Auch wenn es sich lohnt, die verschiedenen Auswirkungen der Marktbedingungen auf den Aktienkurs zu berücksichtigen, gibt es andere Faktoren, die noch wichtiger sind. Bei Barry Callebaut gibt es zum Beispiel 4 Warnzeichen (und 2, die etwas besorgniserregend sind) , von denen wir meinen, dass Sie sie kennen sollten.

Für diejenigen, die auf der Suche nach gewinnbringenden Investitionen sind , könnte diese kostenlose Liste unterbewerteter Unternehmen mit jüngsten Insiderkäufen genau das Richtige sein.

Bitte beachten Sie, dass die in diesem Artikel angegebenen Marktrenditen die marktgewichteten Durchschnittsrenditen von Aktien widerspiegeln, die derzeit an den Schweizer Börsen gehandelt werden.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Barry Callebaut unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Sie können uns auch eine E-Mail an editorial-team (at) simplywallst.com schicken.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.