Der jüngste Rückschlag von 3,6 % reicht nicht aus, um die langfristigen ARYZTA (VTX:ARYN)-Aktionäre zu schädigen, die in 5 Jahren immer noch um 81 % gestiegen sind

Wenn wir investieren, suchen wir in der Regel nach Aktien, die besser abschneiden als der Marktdurchschnitt. Der Kauf von unterbewerteten Unternehmen ist ein Weg zu Überrenditen. So ist der Aktienkurs der ARYZTA AG(VTX:ARYN) in den letzten fünf Jahren um 81 % gestiegen und hat damit die Marktrendite von rund 13 % (ohne Berücksichtigung der Dividenden) deutlich übertroffen.

Obwohl ARYZTA in dieser Woche 56 Mio. CHF von seiner Marktkapitalisierung verloren hat, sollten wir einen Blick auf die längerfristigen fundamentalen Trends werfen, um zu sehen, ob sie die Rendite beeinflusst haben.

Sehen Sie sich unsere neueste Analyse zu ARYZTA an

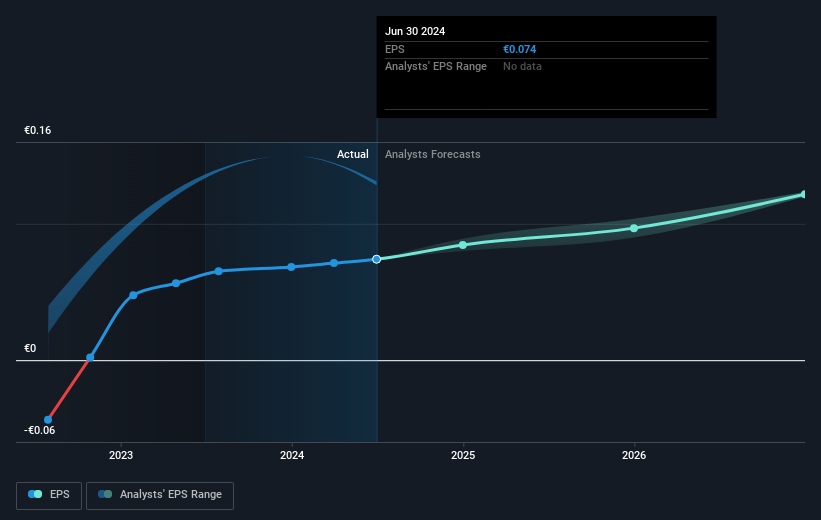

Die Märkte sind zwar ein wirkungsvoller Preisbildungsmechanismus, doch spiegeln die Aktienkurse die Stimmung der Anleger wider und nicht nur die zugrunde liegende Unternehmensleistung. Eine unvollkommene, aber einfache Methode, um festzustellen, wie sich die Marktwahrnehmung eines Unternehmens verändert hat, besteht darin, die Veränderung des Gewinns je Aktie (EPS) mit der Aktienkursentwicklung zu vergleichen.

Während des letzten halben Jahrzehnts wurde ARYZTA profitabel. Das wird im Allgemeinen als positiv angesehen, so dass wir hoffen, dass der Aktienkurs steigen wird.

Unten sehen Sie, wie sich der Gewinn pro Aktie im Laufe der Zeit verändert hat (die genauen Werte erfahren Sie, wenn Sie auf das Bild klicken).

Erfreulicherweise wird der CEO bescheidener vergütet als die meisten CEOs von Unternehmen mit ähnlicher Kapitalausstattung. Es lohnt sich immer, die Vergütung des CEO im Auge zu behalten, aber eine wichtigere Frage ist, ob das Unternehmen über die Jahre hinweg ein Gewinnwachstum erzielen wird. Dieser kostenlose interaktive Bericht über die Erträge, den Umsatz und den Cashflow von ARYZTA ist ein guter Ausgangspunkt, wenn Sie die Aktie näher untersuchen möchten.

Eine andere Sichtweise

Die Anleger von ARYZTA hatten ein schwieriges Jahr mit einem Gesamtverlust von 6,8 % gegenüber einem Marktgewinn von etwa 16 %. Selbst die Aktienkurse guter Aktien fallen manchmal, aber wir wollen Verbesserungen bei den grundlegenden Kennzahlen eines Unternehmens sehen, bevor wir uns zu sehr dafür interessieren. Positiv zu vermerken ist, dass die langfristigen Aktionäre mit einem Gewinn von 13 % pro Jahr über ein halbes Jahrzehnt Geld verdient haben. Wenn die Fundamentaldaten weiterhin auf ein langfristiges, nachhaltiges Wachstum hindeuten, könnte der derzeitige Ausverkauf eine Chance sein, die man in Betracht ziehen sollte. Ich finde es sehr interessant, den Aktienkurs auf lange Sicht als Indikator für die Unternehmensleistung zu betrachten. Aber um wirklich einen Einblick zu bekommen, müssen wir auch andere Informationen berücksichtigen. Nehmen wir zum Beispiel die Risiken. Jedes Unternehmen hat welche, und wir haben 1 Warnzeichen für ARYZTA ausgemacht, das Sie kennen sollten.

Für diejenigen, die auf der Suche nach gewinnbringenden Investitionen sind , könnte diese kostenlose Liste unterbewerteter Unternehmen mit jüngsten Insiderkäufen genau das Richtige sein.

Bitte beachten Sie, dass die in diesem Artikel angegebenen Marktrenditen die marktgewichteten Durchschnittsrenditen von Aktien widerspiegeln, die derzeit an den Schweizer Börsen gehandelt werden.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob ARYZTA unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Oder senden Sie eine E-Mail an editorial-team (at) simplywallst.com.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.