Der jüngste Ergebnisbericht der Stadler Rail AG(VTX:SRAIL) bot keine Überraschungen, und die Aktie blieb in der letzten Woche unverändert. Wir haben einige Analysen durchgeführt, um herauszufinden, warum das so ist, und glauben, dass die Anleger einige ermutigende Faktoren in den Ergebnissen übersehen haben könnten.

Sehen Sie unsere letzte Analyse für Stadler Rail

Ein genauerer Blick auf die Erträge von Stadler Rail

Eine wichtige Finanzkennzahl zur Messung, wie gut ein Unternehmen seinen Gewinn in freien Cashflow (FCF) umwandelt, ist die Accrual Ratio. Bei der Accrual Ratio wird der FCF vom Gewinn einer bestimmten Periode abgezogen und das Ergebnis durch das durchschnittliche Betriebsvermögen des Unternehmens in diesem Zeitraum dividiert. Man kann sich die Abgrenzungsquote vom Cashflow als "Nicht-FCF-Gewinnquote" vorstellen.

Folglich ist eine negative Periodenabgrenzungsquote positiv für das Unternehmen und eine positive Periodenabgrenzungsquote ist negativ. Während eine Periodenabgrenzungsquote von über Null wenig Anlass zur Besorgnis gibt, halten wir es doch für erwähnenswert, wenn ein Unternehmen eine relativ hohe Periodenabgrenzungsquote aufweist. Insbesondere gibt es einige wissenschaftliche Erkenntnisse, die darauf hindeuten, dass eine hohe Rückstellungsquote im Allgemeinen ein schlechtes Zeichen für kurzfristige Gewinne ist.

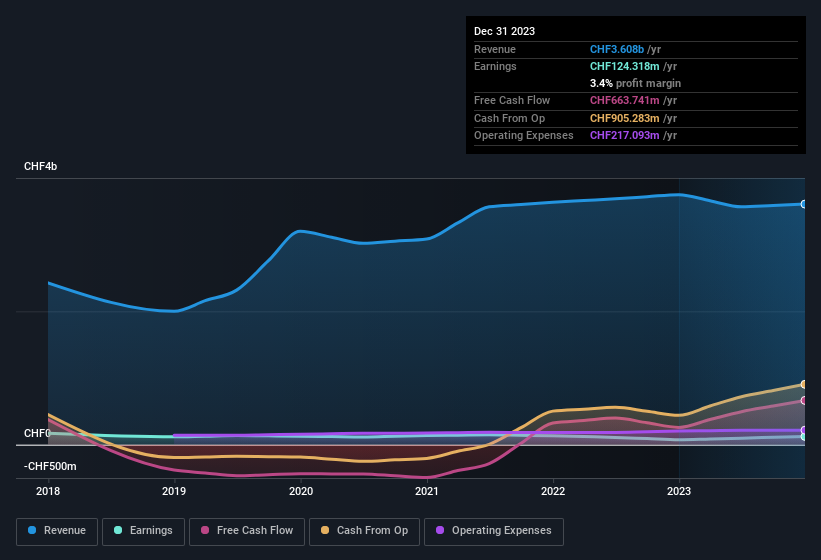

Für das Jahr bis Dezember 2023 wies Stadler Rail eine Accrual Ratio von -0,78 auf. Der statutarische Gewinn war also deutlich geringer als der freie Cashflow. In den letzten zwölf Monaten wies das Unternehmen einen Free Cashflow von CHF 664 Mio. aus, der deutlich über dem Gewinn von CHF 124,3 Mio. lag. Die Aktionäre von Stadler Rail sind zweifellos erfreut, dass sich der Free Cashflow in den letzten zwölf Monaten verbessert hat.

Sie werden sich fragen, was die Analysten in Bezug auf die zukünftige Rentabilität prognostizieren. Zum Glück können Sie hier klicken, um eine interaktive Grafik zu sehen, die die zukünftige Rentabilität auf der Grundlage ihrer Schätzungen darstellt.

Unsere Meinung zur Gewinnentwicklung von Stadler Rail

Zum Glück für die Aktionäre hat Stadler Rail viel freien Cashflow produziert, um die statutarischen Gewinnzahlen zu untermauern. Aufgrund dieser Beobachtung halten wir es für möglich, dass der statutarische Gewinn von Stadler Rail das Gewinnpotenzial unterschätzt! Und das EPS ist in den letzten zwölf Monaten um 71% gestiegen. Letztendlich ist es wichtig, mehr als nur die oben genannten Faktoren zu berücksichtigen, wenn man das Unternehmen richtig verstehen will. Wenn Sie also tiefer in diese Aktie eintauchen möchten, müssen Sie auch die Risiken berücksichtigen, denen sie ausgesetzt ist. Zum Beispiel - Stadler Rail hat 1 Warnzeichen, von dem wir denken, dass Sie es kennen sollten.

Heute haben wir uns auf einen einzigen Datenpunkt konzentriert, um die Art des Gewinns von Stadler Rail besser zu verstehen. Aber es gibt noch viele andere Möglichkeiten, sich eine Meinung über ein Unternehmen zu bilden. Viele Menschen betrachten beispielsweise eine hohe Eigenkapitalrendite als Anzeichen für eine günstige Betriebswirtschaft, während andere gerne "dem Geld folgen" und nach Aktien suchen, die von Insidern gekauft werden. Auch wenn Sie dafür ein wenig recherchieren müssen, können Sie diese kostenlose Sammlung von Unternehmen mit hoher Eigenkapitalrendite oder diese Liste von Aktien, die Insider kaufen, als nützlich erachten.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Stadler Rail unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.