Österreichische Post (VIE:POST) geht mit der Verwendung von Fremdkapital ein gewisses Risiko ein

Warren Buffett hat einmal gesagt: "Volatilität ist keineswegs gleichbedeutend mit Risiko". Es ist nur natürlich, die Bilanz eines Unternehmens zu betrachten, wenn man untersucht, wie risikoreich es ist, da Schulden oft eine Rolle spielen, wenn ein Unternehmen zusammenbricht. Wie viele andere Unternehmen macht auch die Österreichische Post AG(VIE:POST) Gebrauch von Schulden. Aber sollten sich die Aktionäre über die Verwendung von Schulden Sorgen machen?

Warum ist Fremdkapital ein Risiko?

Schulden helfen einem Unternehmen so lange, bis das Unternehmen Schwierigkeiten hat, sie zurückzuzahlen, entweder mit neuem Kapital oder mit freiem Cashflow. Wenn die Dinge wirklich schlecht laufen, können die Kreditgeber die Kontrolle über das Unternehmen übernehmen. Ein häufigeres (aber immer noch schmerzhaftes) Szenario ist jedoch, dass das Unternehmen neues Eigenkapital zu einem niedrigen Preis aufnehmen muss, wodurch die Aktionäre dauerhaft verwässert werden. Indem es die Verwässerung ersetzt, kann Fremdkapital jedoch ein sehr gutes Instrument für Unternehmen sein, die Kapital für Wachstumsinvestitionen mit hohen Renditen benötigen. Der erste Schritt bei der Betrachtung der Verschuldung eines Unternehmens ist die gemeinsame Betrachtung von Barmitteln und Schulden.

Sehen Sie sich unsere neueste Analyse für die Österreichische Post an

Wie hoch ist die Verschuldung der Österreichischen Post?

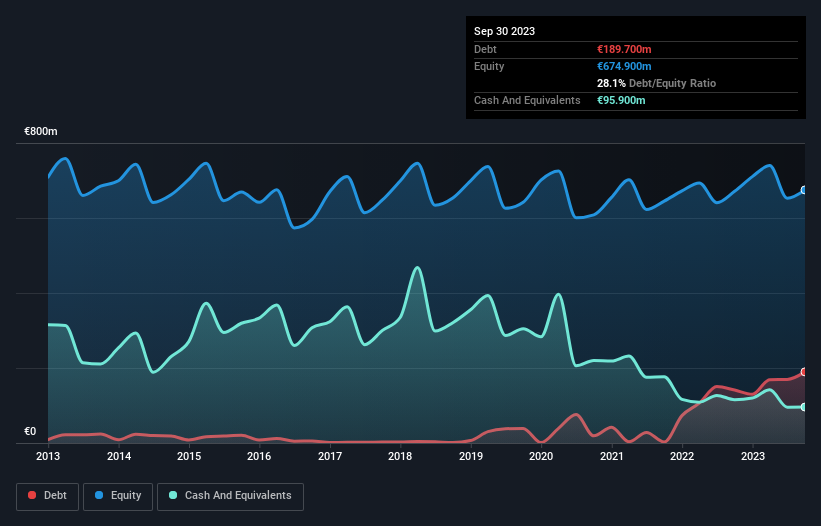

Wie Sie unten sehen können, hatte die Österreichische Post Ende September 2023 Schulden in Höhe von 189,7 Millionen Euro, gegenüber 141,1 Millionen Euro vor einem Jahr. Klicken Sie auf das Bild, um mehr Details zu sehen. Dem stehen jedoch 95,9 Millionen Euro an Barmitteln gegenüber, was zu einer Nettoverschuldung von rund 93,8 Millionen Euro führt.

Wie stark ist die Bilanz der Österreichischen Post?

Die letzten Bilanzdaten zeigen, dass die Österreichische Post Verbindlichkeiten in Höhe von 3,85 Milliarden Euro hat, die innerhalb eines Jahres fällig werden, und Verbindlichkeiten in Höhe von 937,7 Millionen Euro, die danach fällig werden. Demgegenüber stehen liquide Mittel in Höhe von 95,9 Millionen Euro und innerhalb eines Jahres fällige Forderungen in Höhe von 508,8 Millionen Euro. Die Verbindlichkeiten sind also insgesamt 4,18 Mrd. € höher als die Barmittel und kurzfristigen Forderungen zusammen.

Dieser Mangel belastet das 2,24-Milliarden-Euro-Unternehmen selbst, als ob ein Kind unter dem Gewicht eines riesigen Rucksacks voller Bücher, seiner Sportausrüstung und einer Trompete zu leiden hätte. Wir würden die Bilanz also zweifellos genau beobachten. Schließlich würde die Österreichische Post wahrscheinlich eine umfangreiche Rekapitalisierung benötigen, wenn sie heute ihre Gläubiger bezahlen müsste.

Wir messen die Verschuldung eines Unternehmens im Verhältnis zu seiner Ertragskraft, indem wir die Nettoverschuldung ins Verhältnis zum Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) setzen und berechnen, wie leicht das Ergebnis vor Zinsen und Steuern (EBIT) den Zinsaufwand deckt (Interest Cover). Wir betrachten also die Verschuldung im Verhältnis zum Ergebnis sowohl mit als auch ohne Abschreibungsaufwand.

Die Österreichische Post hat eine Nettoverschuldung von nur dem 0,31-fachen des EBITDA, was darauf hindeutet, dass sie die Verschuldung ohne Probleme erhöhen könnte. Das wirklich Erstaunliche ist jedoch, dass das Unternehmen im letzten Jahr mehr Zinsen erhalten als gezahlt hat. Es besteht also kein Zweifel daran, dass dieses Unternehmen Schulden aufnehmen kann, ohne dabei einen kühlen Kopf zu bewahren. Darüber hinaus ist es erfreulich, dass die Österreichische Post ihr EBIT um 39% steigern konnte, wodurch sich das Schreckgespenst der zukünftigen Schuldenrückzahlung verringert. Bei der Analyse der Verschuldung ist die Bilanz der naheliegendste Ansatzpunkt. Letztendlich wird jedoch die zukünftige Rentabilität des Unternehmens darüber entscheiden, ob die Österreichische Post ihre Bilanz im Laufe der Zeit stärken kann. Wenn Sie sich also auf die Zukunft konzentrieren wollen, können Sie sich diesen kostenlosen Bericht mit den Gewinnprognosen der Analysten ansehen.

Schließlich braucht ein Unternehmen freien Cashflow, um seine Schulden zu tilgen; Buchgewinne reichen dafür nicht aus. Es lohnt sich also zu prüfen, wie viel von diesem EBIT durch freien Cashflow gedeckt ist. Betrachtet man die letzten drei Jahre, so hat die Österreichische Post einen freien Cashflow von 32 % ihres EBIT erwirtschaftet, was schwächer ist als wir erwarten würden. Diese schwache Cash Conversion macht es schwieriger, die Verschuldung zu bewältigen.

Unsere Meinung

Die schwierige Gesamtverschuldung der Österreichischen Post macht uns Sorgen, aber wir haben auch Positives zu vermerken. So stimmen uns beispielsweise die Zinsdeckung und die EBIT-Wachstumsrate zuversichtlich, dass die Österreichische Post in der Lage ist, ihre Schulden zu managen. Wenn wir alle oben genannten Aspekte betrachten, scheint uns die Österreichische Post aufgrund ihrer Verschuldung eine etwas riskante Anlage zu sein. Das ist nicht unbedingt etwas Schlechtes, da Leverage die Eigenkapitalrendite steigern kann, aber man sollte sich dessen bewusst sein. Zweifellos erfahren wir am meisten über Schulden aus der Bilanz. Doch nicht alle Anlagerisiken sind in der Bilanz zu finden - ganz im Gegenteil. Die Österreichische Post zum Beispiel hat 3 Warnzeichen , die Sie beachten sollten.

Wenn Sie zu den Anlegern gehören, die lieber Aktien ohne Schulden kaufen, dann zögern Sie nicht und entdecken Sie noch heute unsere exklusive Liste der Netto-Cash-Wachstumsaktien.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Österreichische Post unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.